그러나 은행 마진율 인하폭은 0.5%이내고, 여러가지 가산금리와 우대금리를 조정한 것이어서 실제 금리가 어느 수준인지를 알려면 직접 은행을 방문해 확인하는 수밖에 없다.

지난 6~10일 주요 시중은행 본점 영업부를 방문해 서울 지역 3억5000만원짜리 아파트와 5억8000만원짜리 아파트를 기준으로 주택담보대출을 상담했다.

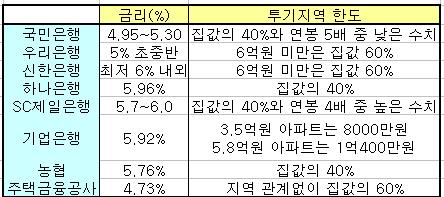

상담 결과 가장 유리한 금리(3개월 CD 연동 변동금리)를 제시한 은행은 국민은행과 우리은행이었다. 국민은행은 4.95~5.30%를, 우리은행은 5% 초중반대 금리를 제시했다.

다음은 농협 5.76%, 기업은행(024110) 5.92%, 하나은행 5.96% 순이었다. SC제일은행은 5.7~6.0%를 제시했고, 신한은행은 최저 6%내외 수준이 될 것이라고 알려줬다.

대출한도는 투기지역(서울의 경우 강남 서초 송파구) 외의 경우 주택담보인정비율(LTV) 60%로 전 은행이 동일했다. 즉 집값의 60%까지 대출 받을 수 있다. 다만 소액임대차보증금법에 따라 방 세개짜리 아파트는 한도의 3000만원을, 네개짜리 아파트는 4000만원을 차감해야 한다.

|

투기지역의 경우 총부채상환비율(DTI)이 적용돼 대출한도가 줄어든다.(표 참고) 신한은행은 6억원 이하는 LTV 60%를 적용해 후한 편이었지만 나머지 은행들은 LTV 40% 또는 연 소득의 4~5배로 한도를 제한했다.

기업은행은 연 소득 4000만원의 경우 3억5000만원짜리 아파트에 대한 한도를 8000만원, 소득 7000만원의 경우 5억8000만원짜리 아파트 한도를 1억400만원으로 제시해 가장 엄격했다.

더 낮은 금리를 원한다면 주택금융공사의 금리설계 보금자리론으로 눈을 돌려볼 만하다. 금리설계 보금자리론은 최장 3년까지는 변동금리를 적용하고, 이후 고정금리로 전환하는 상품이다.

현재 금리설계 보금자리론의 금리는 대출규모와 만기, 지역에 관계없이 4.73%로 주택담보대출 금리 가운데 가장 낮다. 대출원금의 0.5%를 납부할 경우 추가로 0.1%포인트 금리를 낮출 수 있다.

대출 한도는 집값의 60%이나 월 상환금액이 월 급여의 33%를 넘지 않아야 한다. 3년 이후부터는 고정금리로 전환된다는 점도 고려해야 할 사안이다. 다만 고정금리도 10년 만기의 경우 6.40~6.60%로 6% 후반에서 높게는 9% 수준인 일반 시중은행에 비해 유리한 편이다.

주택담보대출 금리는 조건에 따라 천차만별이기 때문에 국민은행 부동산연구소의 주택금융수요실태조사 보고서와 주택금융공사 자료를 기준으로 삼았다.

가격 기준으로 삼은 3억5000만원짜리 아파트는 최근 3년간 서울 지역 평균 구입가격이고, 5억8000만원짜리 아파트는 향후 주택 구입시 예상가격을 토대로 산출했다.

연평균 소득은 3억5000만원짜리 아파트의 경우 3950만원, 5억8000만원짜리 아파트는 7000만원으로 적용했다. 만기는 10년, 적용금리는 3개월 양도성예금증서(CD) 변동금리를 기준으로 잡았고, 기존 대출이 전혀 없으며 신규로 아파트를 구입하는 기혼 일반 직장인인 경우로 가정했다.

우대금리와 가산금리가 변수가 되지 않도록 해당 은행과 거래 경력이 없으며 근저당권 설정비용은 3년 이내에 고정금리로 전환하더라도 조기상환수수료를 물지 않도록 본인이 부담하는 것으로 했다.

주거래 고객의 경우 은행별로 0.2~0.7%포인트의 우대금리를 받을 수 있으며 근저당권 설정비용을 은행이 부담할 경우 0.2%포인트 금리가 올라간다.

대출 시점은 취득 3개월 이내로 했다. 출연 대상이 아닌 국민은행과 농협을 제외한 나머지 은행들의 경우 주택취득 3개월 이후 대출을 일으키면 주택신용보증기금 출연료를 내지 않아도 돼 금리가 0.22~0.30%포인트 낮아진다.

▶ 관련기사 ◀

☞기업銀 `재테크와 녹색성장지원을 동시에`

☞기업은행-미쓰이은행 상호차입 계약

☞툭하면 엔대출 점검..이번엔 어디로 튀나