|

4분기 매출을 추정하기에는 이르지만 3분기보다 매출이 클 것으로 전망하고 있다. 국내 고객사 매출이 현 시점보다 더 발생할 것으로 기대되고 있어서다. 하나금융투자는 이에 따라 4분기 매출은 3분기 추정치 810억 원 대비 높은 820억원을 거둘 것으로 예상했다. 하반기 예상 실적을 포함한 올해 연간 실적은 매출 3843억원, 영업이익 804억원, 순이익 657억원을 거둘 것으로 보고 있다.

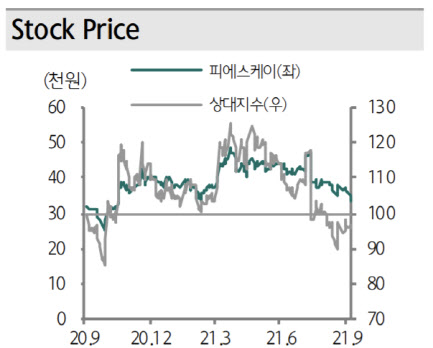

국내 반도체 장비주로서 피에스케이는 중대한 갈림길에 서 있다. 한국의 전공정 장비 공급사 중에 비메모리 고객사의 매출 기여가 상대적으로 높다는 점은 어느 정도 알려져 있다. 다만 앞으로 해외 고객사향 매출 기여도가 50%를 계속 웃돌지가 중요하다.

한국 고객사로의 매출 의존도가 상대적으로 높은 반도체 전공정 장비 공급사는 1분기 또는 2분기 매출이 최대치고 하반기 상대적으로 둔화하는데 만약 해외 고객사향 매출이 유의미하게 발생한다면 피에스케이는 계절성을 벗어날 가능성이 매우 큰 반도체 장비 업체라는 설명이다.

김경민 하나금융투자 연구원은 “반도체 업종의 중소형주 중에서도 메모리 반도체 업황에 크게 영향을 받지 않고 외국인 투자자들의 관심 속에 장기적으로 주가가 상승하는 기업들이 있다”며 “피에스케이의 경우 비메모리 수혜주로서의 모습과 해외 고객사 설비투자 수혜주로서의 모습이 부각되며 주가수익비율 저평가 국면을 벗어나 반도체 전공정 장비 업종의 주도주로 잡을 수 있을 것”이라고 말했다.

![남친 계좌에서 빠져나간 '13만원'…집착이 부른 계획 살인[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112600001t.jpg)