|

올 하반기부터 DDR4에서 DDR5 전환 본격화와 함께, 기존 인텔의 사파이어래피즈 외 AMD의 베르가모 출시로 인해 DDR5의 연말 서버 침투가 가속화할 것으로 전망했다. 이 같은 비즈니스 환경 변화 속 티엘비의 메인 고객사인 SK하이닉스(000660)의 경우 경쟁업계 내 DDR5 개발과 품질 인증을 선행적으로 완료했으며, DDR4 재고도 번들링으로 소진하는 등 DDR5 내 경쟁력을 입증하고 있다는 평가다. 양 연구원은 “올해 기준 서버용 D램 내 DDR5 비중은 약 22%, SK하이닉스 D램 생산 물량 내 DDR5 비중은 약 40%를 예상한다”며 “SK하이닉스 DDR5 메모리 모듈 인쇄회로기판(PCB) 메인벤더인 티엘비가 물량 증대에 따른 수혜가 가장 클 것”이라고 말했다.

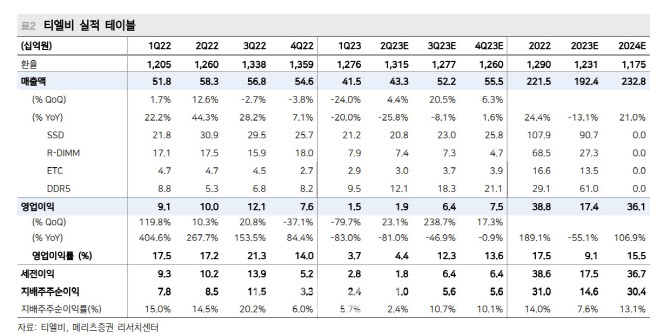

올해 1분기 기준 평균판매가격(ASP)이 17.5%의 영업이익률을 기록했던 지난해 1분기보다 높게 유지되고 있는 점, 상반기 부진한 업황에도 삼성전자(005930)향 물량은 점유율 확대를 통해 일정 수준 유지하고 있는 점을 고려할 때 SK하이닉스 물량이 더해지면 빠른 실적 회복이 가능하다고 내다봤다.

양 연구원은 또 “서버용 DDR5 제품은 PC용 제품 대비 층수가 높고, 면적이 넓기 때문에 추가적인 단가 상승도 기대된다”고 짚었다.

![“이 가격 맞아?” 한동훈이 착용한 ‘훈민정음 넥타이' 보니[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000748t.jpg)