정원석 하이투자증권 연구원은 “비대면 환경으로 인한 IT·TV세트 수요 호조세가 지속되고 있으며, IT 기기들의 제품 슬림(Slim)화 추세로 고부가가치 제품인 ‘Wicop’ 적용이 확대되고 있다”며 “이로인해 발생한 제품 믹스 효과가 매출과 수익성 개선을 견인하고 있고, 국내 설비 이전을 완료한 베트남공장 생산이 안정화됐다는 점도 긍정적인 영향을 미치고 있다”고 짚었다. 그러나 선박 부족으로 인한 운임비 상승이 판관비단에 다소 부담 요인으로 작용했다는 설명이다.

서울반도체는 올 하반기IT 기기 수요 호조세로 실적 상승세 지속될 전망이다.

정원석 연구원은 “3분기에도 전 세계 주요 세트업체들의 IT·TV 패널 구매량은 더욱 증가할 전망이다”라며 “시장 내 LCD 패널·세트 재고 수준이 낮아 연말 성수기를 대비한 재고 축적 수요가 강해질 것으로 예상되기 때문이다”라고 전했다. 이에따라 디스플레이향 LED 출하도 견조할 것으로 예상된다. 다만 반도체공급 부족 사태로 인해 IT·TV패널 생산물량이 다소 제한될 가능성도 존재한다.

정 연구원은 “최근 LED산업은 구조 조정을 거치면서 업체들 간 경쟁 상황이 안정화되고 있다”며 “LED 가격도 안정세를 나타내고 있으며, 일부 고부가가치 제품의 경우 인상조치도 이뤄지는 등 LED 업체들의 수익성 확보가 유리해졌다”고 설명했다.

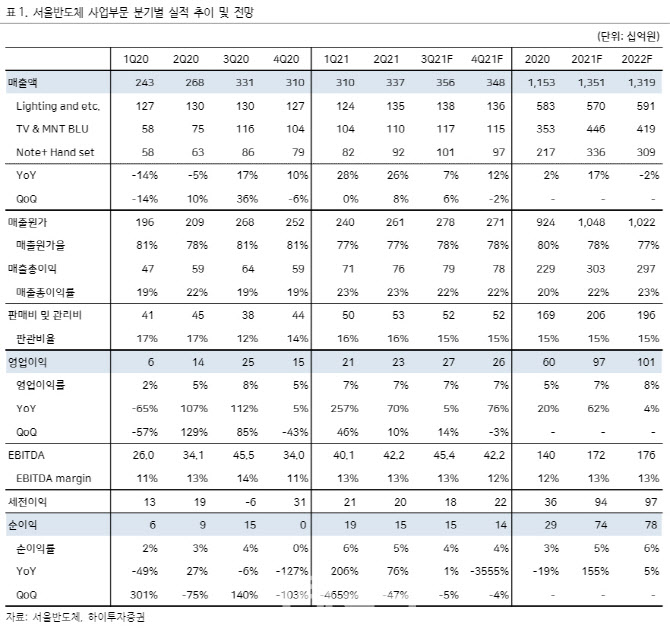

하이투자증권은 이를 반영한 3분기 매출액과 영업이익은 각각 3560억원(YoY +7%, QoQ +6%), 270억원(YoY +5%, QoQ +14%)을 기록할 것으로 추정했다.

정 연구원은 “코로나19 사태가 점차 정상화되면서 2022년 비대면 IT 수요가 다소 둔화될 가능성이 높을 것으로 보고 있다”며 “따라서 내년 동사 실적은 올해 발생한 기저효과로 인해 상승폭이 다소 제한적일것으로 예상되며, 과거 5년간 평균 대비 밸류에이션 매력도가 높지 않다고 판단되는바 중장기적인 관점에서 접근할 것을 권고한다”고 전했다.

|