이베스트투자증권은 2분기 SK하이닉스 매출액이 전 분기 대비 42% 증가한 7조 3000억원, 영업손실은 2조 6000억원 수준으로 컨센서스를 상회할 것으로 봤다.

남대종 이베스트투자증권 연구원은 “비트그로스가 경쟁사대비 큰 폭으로 증가했는데 이는 경쟁사의 지정학적 리스크 증가와 중국 스마트폰 업체들의 주문 증가에 기인한다”며 “DRAM 평균판매단가(ASP)가 상승한 것은 DDR5 비중이 급격히 증가하면서 제품 믹스가 개선된 영향 때문”이라고 평가했다.

그는 “다만 아쉬운 점은 서버 수요 회복은 여전히 더딘 것으로 파악된다는 것”이라며 “재고자산평가손실 규모도 전분기대비 축소된 것으로 추정한다”고 밝혔다.

남 연구원은 “AI 서버 수요 확대, 엔비디아의 HBM 채용 확대 계획 등으로 SK하이닉스의 DDR5 및 HBM에 대한 기대감이 급격히 확대되었고, 이것이 주가에 긍정적인 모멘텀으로 작용했다”며 “HBM3의 개발 속도가 경쟁사대비 빠르지만 삼성전자는 4분기, 마이크론은 내년 1분기부터 양산할 예정이므로 내년에는 점유율 차이가 완화될 것”이라고 봤다.

이어 “HBM의 생산 비중은DRAM에서 낮은 한 자릿수 이지만 매출 기준으로는 두 자릿수를 차지함에 따라 매출 성장에 기여하고 있다”며 “향후 전체 실적이 개선되기 위해서는 수요의 개선이 필수적이고 이로 인한 메인스트림 제품들의 물량 확대, 가격 상승이 동반되어야 할 것”이라고 평가했다.

현재 주가에 대해선 “12개월 선행 실적 기준 주가순자산비율(P/B) 1.6배이며 이는 밴드 최상단 수준으로 2021년 글로벌 M2 통화증가율이 피크에 도달하던 수준까지 상승했다”며 “1분기 메모리 반도체 업황 저점 형성, HBM에 대한 기대감 등이 빠르게 반영되었기 때문”이라고 밝혔다.

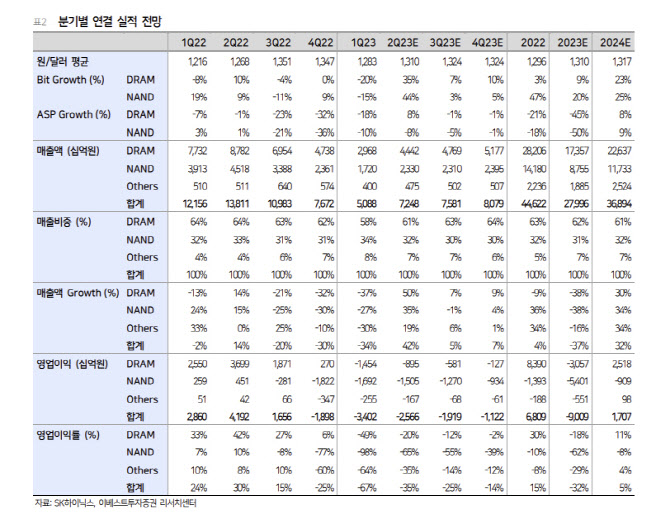

그는 “2024년 연간 예상 실적 매출액 36조 9000억원(+32% YoY), 영업이익 1조 7000억(흑자전환) 기준 P/B 밸류에이션이 과거 역사적 고점에 도달함에 따라 투자의견을 홀드로 하향한다”며 “당분간 트리밍과 트레이딩이 적절한 전략인 것으로 판단한다”고 평가했다.

|