◇ 새로운 악재들, 좁은 박스권 등락 지속

28일 마켓포인트에 따르면 지난 주(3월22~26일) 코스피는 1.48포인트(0.05%) 오른 3041.01에 마감했다. 주 초반 대외적인 악재들로 3거래일 연속 하락해 지수는 3000선 아래로 밀려났다. 하지만 외국인과 기관을 중심으로 저가 매수세가 유입되면서 26일 하루 1% 넘게 오르는 등 지수는 3040선을 회복했다. 한주간 개인은 2조2493억원을 순매수했고, 기관과 외국인은 각각 1조100억원, 1조2954억원을 순매도했다.

|

전문가들은 이를 하락 추세 전환 보다는 박스권 연장 가능성으로 봐야한다는 의견에 무게를 뒀다. 안소은 IBK투자증권 연구원은 글로벌 금융 위기 이후 2010년 상반기에도 대외적인 요소들로 박스권 조정을 거쳤지만 이후 상승세가 재개된 점을 예로 들었다. 그는 “지금처럼 위기 이후 시장의 동력이 밸류에이션 확장에서 이익 확장으로 전환되는 시기에 가장 중요한 것은 실적 개선 모멘텀이 약화되는지 여부”라면서 “최근 쏟아진 새로운 악재들이 단기적으로 경기와 기업이익의 회복 시점을 지연시키겠지만, 2분기 회복 경로 자체를 훼손하지는 않을 것”이라고 분석했다.

김영환 NH투자증권 연구원은 “호재는 오히려 완화적 정책의 지속성에 대해 의구심을 키우는 요인이고 악재는 정부 완화적 정책의 신뢰성을 강화하는 요인으로 시장이 최근 반응하고 있다”면서 “최근 부각된 악재는 정부의 경기부양책이 여전히 필요하며 정부가 위기시에 나서줄 것이라는 기대를 높일 수 있다”고 짚었다.

◇ 인프라 패키지, 호재vs 악재 엇갈려

이번주 주목할 만한 이벤트로 미국 인프라 투자 정책 발표를 꼽았다. 투자로 인한 경기 부양 효과라는 긍정적인 효과와 재원 마련을 위한 증세라는 부정적인 효과가 맞서기 때문이다.

하인환 KB증권 연구원은 “전통적인 인프라, 친환경, 5세대 이동통신(5G) 관련해서는 긍정적이나 의회 통과 가능성에 대한 의문이 제기될 수 있어 ‘3조 달러’라는 숫자에서 느껴지는 기대감 보다 눈높이를 낮춰야 한다”면서 “증세는 공화당의 강한 반발이 예상돼 증시에 영향을 준다면 세금 인상 방식이 좀 더 구체화되는 1~3개월 뒤가 될 것”이라고 진단했다.

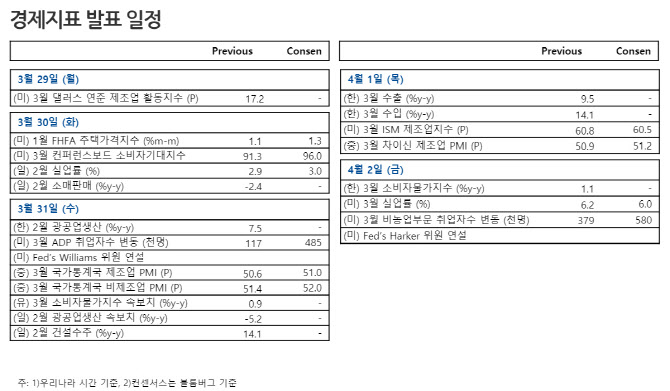

이밖에도 오는 1일 한국 수출, 2일 미국 3월 실업률 등이 발표된다. 월간 수출 성적을 예고하는 20일 수출은 전년 대비 12.5% 증가했다. 미국 실업률의 경우, 이달 미국인들의 외부 활동이 활발해져 서비스업 부문의 고용 회복이 예상된다. 김성근 한국투자증권 연구원은 지수는 부진하더라도 실적 전망치 상향 등으로 경기민감 섹터의 상대적 강세는 이어질 것으로 예상했다. 그는 “바이든 행정부의 인프라 투자도 산업재와 소재 업종에 긍정적인 재료”라면서 “한국 수출도 경기 회복에 대한 기대감을 강화시킬 것”이라고 예상했다.

![남친 계좌에서 빠져나간 '13만원'…집착이 부른 계획 살인[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112600001t.jpg)