박강호 대신증권 연구원은 “특히 4분기가 IT 산업에서 비수기인 점을 감안하면 기대 이상의 실적으로 평가한다”며 “2021년 3분기 이어 애플향 카메라모듈의 매출 증가, 반도체 PCB 중심으로 기판 소재의 매출·이익 증가가 예상된다”고 설명했다.

대신증권은 애플의 ‘아이폰13’이 공급망 이슈로 종전대비 목표 생산이 감소한 점을 감안하면 LG이노텍의 광학솔루션 영향은 제한적으로 판단했다.

박 연구원은 “카메라모듈 매출이 전년대비(아이폰12대비) 평균공급단가(ASP) 상승(센서 시프트 추가 및 3D 카메라의 모듈 형태로 공급 전환)했다”며 “경쟁사의 생산 차질로 애플내 점유율 증가에 힘입어 컨센서스를 상회한 큰 폭의 성장을 시현했다”고 짚었다. 이어 “역사적 밸류에이션 저평가로 2022년 실적 호조 지속을 감안하면 주가의 상승 여력은 높다고 판단한다”며 “투자포인트는 2022년 광학솔루션과 반도체 기판 중심으로 고성장 지속”이라고 덧붙였다.

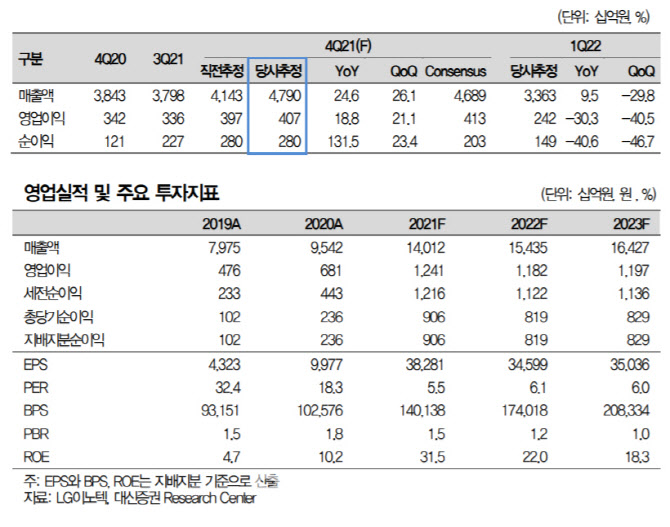

LG이노텍의 전체 영업이익은 2021년 1조 2400억원, 2022년 1조 1800억원으로 연간 1조원의 시대가 예상된다.

박 연구원은 “애플 내 카메라모듈 경쟁력 확보로 선제적인 개발 참여 및 주도, 보급형 모델까지 점유율 증가로 높은 가동률과 ASP 상승을 기대한다”며 “2022년 애플 보급형 아이폰 SE의 신모델 출시(2분기), VR헤드셋 출시 과정에서 카메라모듈 공급을 담당할 것으로 전망하기 때문”이라고 전했다. 또 “애플이 폴디드 카메라 채택 과정에서 LG이노텍 중심으로 개발, 공급이 진행될 것으로 판단한다”며 “2022년 반도체 PCB 매출 증가 및 수익성도 확대돼 반도체 PCB 매출은 2021년 56.3%(yoy), 19.4%(yoy) 증가해 전체 외형 성장을 상회할 전망”이라고 분석했다.

박 연구원은 “5G 스마트폰 시장 확대로 SiP, AiP 중심으로 매출을 확대, 시장 성장을 주도할 전망”이라며 “반도체 PCB의 포트폴리오 경쟁력 확대 차원에서 FC BGA 진출 가능성이 높으며, 이는 밸류에이션의 확대 배경으로 반영한다”고 말했다. 이어 “광학솔루션의 매출 중심에서 점차 반도체 PCB로 다변화 측면에서 긍정적으로 평가한다”고 덧붙였다.

|

![양육은 예스, 결혼은 노 정우성 사는 강남 고급빌라는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100093t.jpg)