김한이 KTB증권 연구원은 “올해 실적에 연동한 완만한 증가를 기대한다”며 “업황 우려에도 신용판매 취급실적 증가세, 회사의 비용관리 노력이 올해 증익을 견인했다”고 평가했다. 이어 “신판은 가파른 소비 증대 및 재난지원금 효과, 회사의 점유율 유지 역량 덕분”이라며 “순익 추정치 상향은 소비증대로 인한 신판 취급 증가가 기존 예상을 대폭 상회해 온 영향”이라고 덧붙였다.

KTB증권은 가맹점수수료율 인하 추진과 여전채 금리 상승세는 수익성에 부담이라고 분석했다.

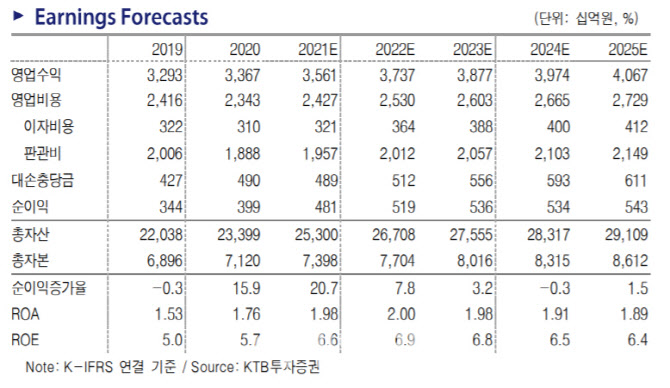

김한이 연구원은 “규제와 금리추이에 따라 추가 조정여지 있으나 우선 신판수익률 하향해 2022E 영업수익률 0.2%포인트 내렸다”며 “금융비용률은 0.6%포인트 상향하고 11월 현재 회사채 12조원 중 내년 만기도래액 상반기 1조 3000억원, 하반기 1조 8000억원”이라고 설명했다. 이어 “내재 이자율은 2.2%로 모두 만기 직후 동일규모로 현 카드채 AA 5년물 금리 2.76% 수준에서 재차입되면 이자비용이 연 88억원 증가한다는 계산을 반영했다”고 전했다.

정부의 가계대출 규제에 카드사 포함된 것도 성장에 영향을 미칠 것이란 전망이다.

김 연구원은 “전체 상품자산 2021E 23조 6000억원, 2022E 25조 1000억원으로 전년대비 각각 13.2%, 6.3% 증가할 전망”이라며 “확인된 신판, 카드론 자산 증가에 기반해 일시불과 할부를 합한 신용판매 취급실적은 소비 증가세가 당초 추정을 상회하면서 올 3분기 YTD 89조 4000억원을 기록해 전년 동기대비 12.9% 증가했다”고 전했다. 또 “가계부채 규제에 카드사들도 포함됐음을 감안하여 관련 자산 2022E 증가율 5%로 반영했다”고 덧붙였다.

김 연구원은 “영업수익은 2021E 3조 5800억원, 2022E 3조 7900억원으로 전년대비 6.4%, 5.8% 증가를 추정한다”며 “최근 3개년간 영업수익 3조 3000억원 규모 유지했으나 증가 전망을 견지한다”고 말했다.

|