|

은행, 저축은행 등 금융기관이 부실화되면 경영정상화를 추진하되 여의치 않으면 정리를 하게 된다. 정리 방식은 크게 2가지가 있다. 하나는 계약이전(P&A) 방식이고 다른 하나는 파산 방식이다. 계약이전 방식이란 부실 금융회사의 살릴 수 있는 일부 우량한 자산과 부채를 건실한 금융기관이 떠안는 방식을 말한다. 파산은 말 그대로 부실 회사의 남은 자산을 청산해 채권자에게 나눠주는(배당) 소위 ‘빚잔치’로 회사를 공중분해 하는 것이다.

이 정리 방식에 따라 실제 내가 보장받는 금액이 다르다. 계약이전 방식으로 부실 금융기관이 정리되면 ‘원금+약정이자(내가 체결한 이자)’를 합해 1인당 5000만원 이하인 예금까지 보장된다. 반면 파산 방식이면 ‘원금+소정이자’ 기준으로 1인당 5000만원 이하 예금까지 보호된다. 여기서 이자는 모두 세전이자다.

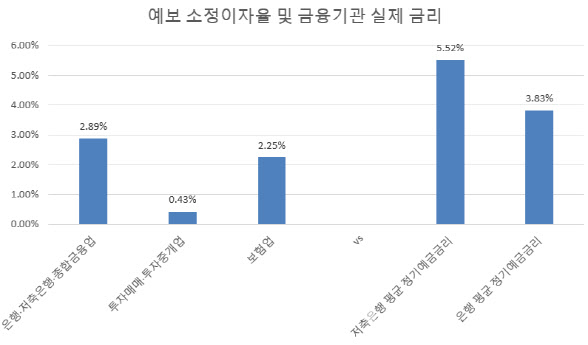

소정이자는 약정이자와 예금보험공사(예보) 결정이자 중 적은 금액이다. 예보는 결정이자를 시중은행 1년 만기 정기예금 평균금리를 감안해 정한다. 예보 관계자는 “시중 각 은행의 1년 만기 대표 정기예금의 우대금리를 제외한 기본금리를 산술평균 해 결정이자를 구한다”고 말했다. 예보에 따르면, 11월 결정이자율은 은행·저축은행 등은 2.89%, 보험은 2.25%다.

이에 따라 A씨처럼 연 6% 저축은행 예금에 가입했더라도 저축은행이 계약이전 방식이 아니라 파산 방식으로 정리된다면 연 6%가 아니라 연 2.89%로 계산된 이자와 원금 4750만원을 예보에서 보험금으로 받는다. 물론 예보는 약정이자와 소정이자 차이를 부실 금융기관의 남은 자산을 정리해 파산배당금으로 일부 보전해준다. 하지만 통상 이때 남은 자산으로 빚을 100% 정리할 수 없어 이를 통해서도 약정이자와 소정이자 차이는 100% 메워질 수 없다. 남은 자산으로 빚을 모두 보전한다면 애초에 금융기관이 파산되지 않는다.

부실 금융기관이 계약이전 방식으로 정리될지 파산될지는 금융위원회가 정한다. 돈이 많은 개인에게서 자금을 받아 자금이 부족한 기업이나 개인에 빌려주는 금융기관은 그 특성상 파산하면 경제시스템에 미치는 충격이 매우 크다. 따라서 파산방식은 가급적 지양된다. 하지만 부실 금융기관 부실이 너무 크거나 계약이전을 할 인수 주체를 찾을 수 없는 등 계약이전 방식이 불가능할 때는 불가피하게 청산되는 경우가 있다. 실제 2006년까지도 이 청산 방식으로 정리된 저축은행이 있다.

그럼에도 통상 ‘은행, 저축은행이 망해도 5000만원까지는 원리금이 그대로 보장된다’고 인식되는 것은 2011년 저축은행 구조조정 당시 경험 때문으로 보인다. 당시 구조조정된 30개 정도의 모든 저축은행은 계약이전 방식으로 정리돼 5000만원을 넘지 않는 예금은 모두 ‘원금+약정이자’로 보장됐다. 다만, 파산 방식으로 부실 금융기관이 정리되는 상황을 아예 배제할 수 없는 데다 실제 과거 사례도 있기 때문에 약정이자보다 이자가 적게 지급되는 경우를 이해하고 있어야 나중에 당황하지 않게 된다.

![[단독]'김홍일·배보윤 투톱에 10여명'…尹변호인단 구성 완료](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000921t.jpg)

![“이 가격 맞아?” 한동훈이 착용한 ‘훈민정음 넥타이' 보니[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000748t.jpg)