|

더블유씨피와 윤성에프앤씨는 각각 조단위 대어(大漁), 중형급 공모 기업으로 공모주 투자자들의 주목을 끌었다. 하지만 IPO 흥행 실패에 이어 상장 후에는 주가 약세로 한동안 공모가를 밑돌며 공모주 투자자들로부터 ‘미운오리’ 취급을 받았다.

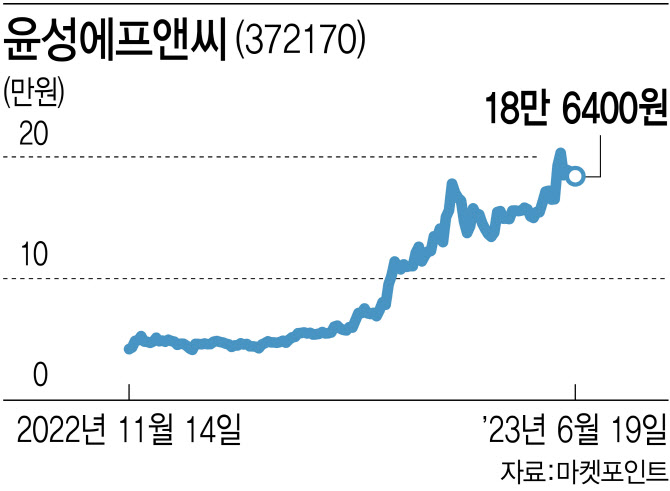

분위기 반전의 기회를 잡은 건 올 들어서다. 윤성에프앤씨는 연초부터 전개된 2차전지 랠리에 힘입어 2월 초 공모가(4만9000원)를 완전히 회복했다. 이후 가파른 상승곡선을 그리며 최근에는 20만원대 안착을 시도하고 있다. 앞서 윤성에프앤씨는 기관 투자자 대상 수요예측 경쟁률이 67.49대 1, 일반투자자 대상 공모청약 경쟁률은 1.7 대 1로 저조한 성적표를 받았다. 공모가는 희망범위보다 7.5~21% 낮춘 4만9000원으로 결정한 바 있다. 지난해 시중 금리 상승, 증시 침체 여파로 투자심리가 얼어붙으면서 몸값이 고평가됐다는 인식이 부각됐고, 결국 IPO 흥행 실패로 이어졌다. 그러나 올 상반기 2차전지가 주도주로 떠오르면서 윤성에프앤씨의 기업가치도 재조명받고 있다.

증권가에서는 올해 실적 전망을 밝게 내다봤다. 유안타증권은 윤성에프엔씨의 올해 매출액과 영업이익이 4475억원, 618억원을 기록할 것으로 추정했다. 전년보다 각각 86%, 63% 증가한 규모다.

이수림 유안타증권 연구원은 “최대 고객사와 공동 개발, 특허를 보유한 4000리터(ℓ)급 대용량 믹서는 경쟁사들 대비 기술 우위를 확보하고 있다”며 “지난해 말 IPO를 통해 마련한 900억원의 현금으로 설비투자를 집행, 올 하반기 생산능력은 매출액 기준 4500억원까지 증가할 것”이라고 전망했다.

더블유씨피 역시 지난해 9월 상장 이후 9개월 만에 공모가를 회복했다. 더블유씨피는 지난해 하반기 IPO 최대어로 꼽혔으나 기업가치 고평가 논란, 상장 후 주가 급락으로 투자자들의 따가운 눈총을 받은 바 있다. IPO 과정에서 경쟁사와 비교해 희망 공모가를 높게 책정해 논란에 휩싸였고, 상장 후에는 단 한 번도 공모가(6만원)를 넘지 못해 다수의 기관과 개인투자자들이 손실을 보기도 했다.

더블유씨피 주가가 최근 반등한 것은 실적 대비 저평가됐다는 인식이 확산한 영향으로 분석된다. 더블유씨피는 분리막 비수기 기간인 올 1분기 영업이익률이 21%에 달했다. 주요 고객사의 안정적인 가동률 덕에 더블유씨피 역시 높은 수익성을 유지한 것으로 파악된다.

이안나 유안타증권 연구원은 “ 3분기부터는 고객사 다변화 기대감까지 더해져 분리막 기업 내에서도 투자 매력도 높다”면서 “2024년부터는 헝가리 공장 본격 양산이 시작되면서 큰 폭의 외형성장이 기대되는 등 실적과 밸류에이션 매력도, 모멘텀까지 갖췄다”고 평가했다.

김철중 미래에셋증권 연구원은 “미국 인플레이션 감축법(IRA) 부품에 포함, 중국 경쟁사들과 경쟁 강도가 완화될 것”이라며 “삼성SDI 물량 증가와 LG에너지솔루션으로 고객 다변화를 시작해 저평가 영역을 탈피할 것”이라고 말했다.