그러나 올해 들어서는 탄탄한 ‘아카이브’(누적 데이터)를 구축한 온라인 플랫폼 매물이 M&A 시장의 대세로 자리잡는 모습이다. 눈에 보이는 유형 자산보다 눈에 보이지 않는 누적 콘텐츠나 빅데이터에 후한 밸류에이션(기업가치)을 부여하기 시작한 것이다.

◇ 인기 날로 치솟는 온라인 플랫폼

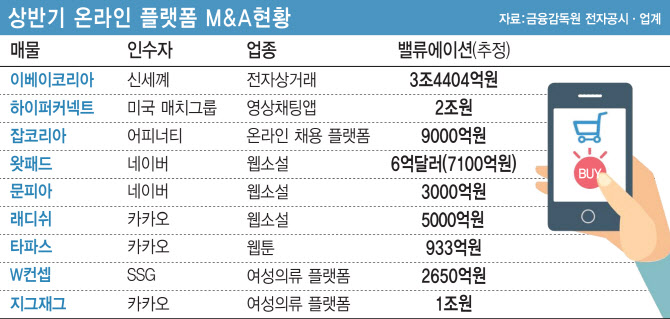

코로나19로 언택트(비대면) 기반 사업에 대한 관심이 커진 상황에서 인수와 동시에 해당 분야 ‘게임체인저’로 올라설 수 있다는 확신이 온라인 플랫폼 인수 경쟁으로 이어졌다는 분석이다. 바이아웃(경영권 인수)이 주된 업무인 경영참여형 사모펀드(PEF)뿐 아니라 대기업들까지 M&A에 공격적으로 뛰어들면서 하반기에도 눈치싸움이 치열하게 펼쳐질 것이란 전망이 나온다.

|

전 세계 새로운 사람과 만난다는 ‘소셜 디스커버리’ 개념을 앞세워 시장을 개척해온 하이퍼커넥트는 현재 230개국 19개 언어로 서비스 중이며 아자르 누적 다운로드 건수만 5억4000만회에 넘어선 상황이다. 누적 다운로드에 따른 글로벌 인프라가 수조원대 가격 책정에 영향을 미쳤다는 설명이다.

3월에는 국내 1위 채용 플랫폼인 잡코리아가 9000억원에 경영참여형 사모펀드(PEF) 운용사인 어피너티에쿼티파트너스(어피너티)를 새 주인으로 맞았다. 임직원 수 300명 남짓에 대형 빌딩(사옥)이나 공장조차 없는 잡코리아가 9000억원에 팔릴 수 있던 원동력은 잡코리아가 구축한 빅데이터였다.

잡코리아는 온라인 채용정보 시장점유율 40%를 확보한 업계 1위 사업자다. 개인회원 2700만명(기업회원 450만곳)에 업계 최초 모바일 앱 누적 다운로드 수가 4000만명을 돌파했다. 잡코리아가 소유한 ‘알바몬’으로 범위를 넓히면 잠재력이 더 강해진다. 파트타임 채용 플랫폼에서 알바몬의 시장점유율(MS)이 60%에 육박하며 잡코리아의 시장점유율을 웃돌고 있다.

하이퍼커넥트와 잡코리아 M&A 이후 빅데이터가 강점인 온라인 플랫폼은 패션과 콘텐츠 분야로 영역을 넓히면서 경쟁이 치열해지는 모습이다. 신세계그룹 온라인 통합 몰인 SSG닷컴은 지난 4월 회원 수 500만명에 달하는 여성의류 플랫폼인 W컨셉을 2650억원에 인수했다. 온라인 패션 산업에 비전을 확인한 카카오(035720)도 지난 5월 연간 거래액 1조원을 돌파한 여성 의류 플랫폼 지그재그를 인수하며 맞불을 놓는 모습이다.

◇ 빅데이터가 미래자산…거액도 아깝지 않다

온라인 콘텐츠 플랫폼 확보 경쟁도 시장 열기에 영향을 미쳤다. 네이버가 북미 최대 웹소설 왓패드를 7100억원에 인수한 데 이어 카카오가 웹툰·웹소설 스타트업인 타파스와 래디쉬를 차례로 인수했다.

상반기 M&A 시장 최대어로 꼽히던 이베이코리아는 이마트(139480)가 지분 80.01%를 3조4404억원에 인수하며 피날레를 장식했다. 인수와 동시에 이커머스 업계 2위 도약을 노리던 국내 대기업들의 눈치싸움 끝에 신세계 품에 안겼다. 신세계그룹은 온라인 풀필먼트(통합물류관리) 센터를 보유한 SSG닷컴의 노하우를 바탕으로 향후 4년간 1조원 이상을 온라인 풀필먼트 센터에 집중 투자할 계획이다.

달아오른 온라인 플랫폼에 대한 관심의 이면에는 각 사업군에서 쌓은 고객 빅데이터로 신사업 전개가 용이하다는 전략이 숨어 있다. 실제로 경영참여형 사모펀드(PEF) 업계에서도 이들 업체가 보유한 빅테이터의 가치가 잠재력을 갖췄다 판단하고 바이아웃(경영권 인수)이나 지분투자에 집중하고 있다.

다만 인기가 치솟은 만큼 온라인 플랫폼별 온도 차도 극명해질 것이란 전망도 나온다. 지난해 연말 2조원대 매물로 평가받던 요기요가 대표적이다.

올해 1분기 ‘2조원은 말도 안된다’며 2조 벽이 무너지더니 여러 리스크 요인이 불거지며 최근에는 5000억~1조원이 적정가격이라는 견해도 나온다. 불과 6개월 새 시장에서 보는 요기요의 몸값이 반 토막을 넘어 이제는 3분의 1 수준도 위태로운 상황에 내몰린 것이다.

궁극적인 마케팅 포인트였던 ‘시장 점유율 2위’ 타이틀이 흔들리며 가격 저하로 이어질 수밖에 없었다는 분석이다. 최근에는 “시작 전부터 한 수 접고 시작한다”는 점이 불안요소로 급부상하고 있다.

인수자가 누가 됐든 요기요를 인수하면 DH에 인수대금을 내야 한다. 시장점유율 4배 가까운 차이를 내는 시장 1위 사업자에 수천억에서 많게는 조단위 금액을 내고 요기요를 사오는 셈이다. 이후 추가 투자 비용과 경쟁을 위한 마케팅 비용까지 고려하면 ‘시작하기도 전에 진 싸움’이라고 생각할 수 있는 그림이다.

한 PEF 업계 관계자는 “오프라인 매장 대신 스마트폰이나 온라인을 통한 구매가 익숙해진 최근 소비 경향에 고객이나 콘텐츠 테이터는 향후 기업 중장기 전략에 빼놓을 수 없는 요소”라면서도 “비전이 적다고 평가하는 매물별 온도차가 커지고 있어 하반기 주요 변수로 떠오를 것”이라고 말했다.

![할머니에 욕정 품은 그놈…교회로 향한 이유는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300012t.jpg)

![40년간 아무도 예상치 못한 AI 붐에 대비한 '이 사람'[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300015t.jpg)

![남은 배터리 16%…영하 10도 속 갇힌 등산객 구조[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122300407t.jpg)