|

트럼프가 대통령에 당선되고 상·하원을 동시 장악하는 ‘레드웨이브’가 나타날 경우 주식시장은 2016년과 마찬가지로 일시적인 변동성 이후 다시 강세를 보일 것이라는 예상이 나온다.

트럼프는 규제완화와 감세를 내세우고 있다. 둘 다 기업에는 긍정적 요소이고, 이는 기업 실적 확대 기대감에 주가를 끌어올릴 것이라는 전망이다. 공화당이 상·하원을 동시 석권하면 법안 통과도 가능해 불확실성을 줄일 수 있다.

하지만 금리 상승은 불가피할 것으로 예상된다. 트럼프는 모든 국가에 10~20% 관세를 물리고, 중국에는 현행 25~30% 관세에 더해 60%포인트를 추가 상향하는 방안을 검토하고 있다. 이 경우 중국의 관세는 100%에 달할 수 있다. 관세 상향은 수입물가를 끌어올리고, 인플레이션을 다시 자극할 가능성이 크다. 또 트럼프는 대규모 감세를 내세우고 있는데 가뜩이나 커진 재정적자 부담을 늘릴 수밖에 없다. 연방예산위원회에 따르면 트럼프 당선 시 1년간 7조7500억달러 규모의 재정적자가 늘 것으로 예상된다.

|

달러 강세 현상도 이어질 것으로 예상된다. 트럼프 전 대통령은 수출을 강화하기 위해 강달러를 선호하지 않는다고 밝히긴 했지만, 그의 말과 달리 관세 등 정책들은 강달러를 향하고 있다. 트럼프 대통령은 특히 멕시코에 25%, 최대 100% 관세부과까지 부과할 수 있다고 으름장을 놓고 있는데, ‘트럼프 리스크’ 가늠자인 멕시코 페소화는 약세를 보일 가능성이 크다. 올 초 1달러당 17페소에 머물렀던 달러·페소 환율은 최근 20페소까지 치솟았다.

|

반면 트럼프가 당선되더라도 민주당이 하원을 장악한다면 트럼프의 대규모 감세 정책은 제동이 걸릴 수밖에 없다. 2017년 도입된 TCJA(세금 감면 및 일자리 창출법) 연장과 초과근무 소득세 면제, 사회보장에 대한 과세 종료 등이 국회 문턱에서 막힐 가능성이 크다. 반면 관세는 대통령령으로 부과할 수 있기 때문에 인플레이션 재발 가능성은 여전히 크다.

이 경우 주식시장은 상승 여력이 낮아지고, 국채금리도 하향 안정화 흐름으로 접어들 가능성이 크다고 월가는 보고 있다. 민주당이 하원을 장악하고 있는 만큼 바이든의 대표적 정책인 인플레이션감축법(IRA) 폐기 및 변경 가능성이 큰 만큼 그간 위축됐던 친환경, 전기차 관련주가 다시 탄력을 받을 것이란 전망도 나온다.

|

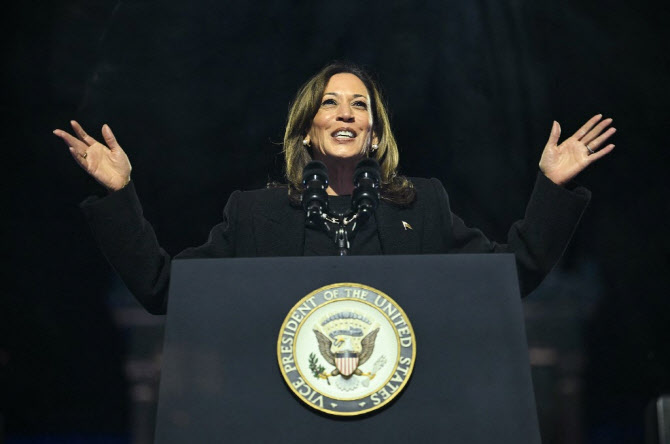

해리스 당선시 공화당을 상원이 가져가는 시나리오는 미국 경제가 그나마 가장 안정적으로 흘러갈 수 있는 환경을 제공할 것으로 예상된다. 시장 역시 정책 불확실성을 낮출 최선의 시나리오로 보고 있다. 일단 바이든 행정부의 정책을 해리스가 그대로 이어가는 동시에 트럼프 전 대통령이 내건 공약인 ‘부자·대기업 증세카드’가 상원에서 막히면서 별다른 정책 변화를 보이기가 어려운 구도가 된다.

최근 트럼프 당선 기대로 치솟았던 국채금리는 빠르게 하향 안정화될 것으로 보인다. 국채금리와 비슷하게 연동하는 달러화도 다시 약세로 돌아설 것으로 예상된다. 주식시장은 트럼프 당선보다는 상승폭이 크지 않겠지만, 최근 금리 인하와 더불어 기업실적이 여전히 탄탄한 만큼 연말까지 상승세를 이어갈 것이라는 전망이 나온다.