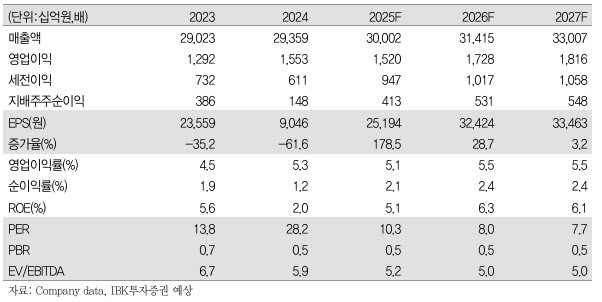

김태현 IBK투자증권 연구원은 “2분기 연결 매출액은 전년 동기 대비 1.4% 증가한 7조 3431억원, 영업이익은 6.9% 감소한 3572억원으로 전망된다”며 “당사 기존 추정치(매출 7조 3801억원, 영업이익 3521억원)에는 대체로 부합하나 컨센서스(매출 7조 3912억원, 영업이익 3740억원) 대비로는 소폭 하회할 것으로 보인다”고 말했다.

이어 “내수 소비 둔화로 국내 식품 사업의 위축이 지속되고 있으며 해외 또한 미주 지역을 중심으로 경쟁 강도가 높아져 1분기만큼의 성장은 어려울 전망”이라면서도 “주가 흐름에서 알 수 있듯 실적 우려는 상당 부분 선반영된 상태다. 3분기부터는 가격 인상 효과가 본격화되며 식품 원가 부담이 완화될 것으로 기대되며 이에 따른 이익 개선 기대가 유효하다”고 분석했다.

부문별로 식품 매출과 영업이익은 각각 2조 7638억원(+2.2%), 967억원(-28.8%)으로 전망했다. 국내 매출은 전년 동기 대비 1.6% 감소, 해외는 6.1% 증가할 것으로 예상했다.

김 연구원은 “국내는 원·부자재 가격 상승 부담이 여전히 존재하고 미주 공장의 파이 설비는 5월부터 재가동에 들어갔지만 아직 고정비 부담이 있는 상황”이라며 “3분기 중순쯤 정상화될 것으로 전망된다”고 했다. 그러면서 “반면 유럽과 일본, 중국 시장에서는 10% 이상의 성장세가 이어질 것으로 기대된다”고 분석했다.

바이오 매출은 1조 722억원(+1.5%), 영업이익은 1072억원(+8.3%)으로 예상했다. 라이신 수요가 견조한 가운데 유럽 스팟 가격이 15% 상승했으며 셀렉타의 실적도 양호할 것으로 보인다는 이유에서다.

김 연구원은 “상반기에는 점유율 90%를 차지하는 트립토판 시장에서 신규 업체들의 진입을 견제하기 위해 물량을 확대하고 가격을 낮추는 전략을 택했지만 하반기부터는 판가가 정상화될 것으로 예상된다”고 했다. 아울러 “F&C부문 매출과 영업이익은 각각 5300억원(-7%), 461억원(+35.2% )으로 전망된다”며 “베트남 내 비효율 사업장 구조조정으로 외형 축소는 이어지겠지만 돈가 상승 흐름이 유지되고 있어 수익성 개선폭이 클 것으로 보인다”고 덧붙였다.

|

![이재용 나와라…'단체교섭' 쓰나미 덮친 대한민국 미래[슬기로운회사생활]](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/08/PS25080200293t.jpg)

![월 305만원 평생…국민연금 대박 비법 보니[연금술사]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/08/PS25080200229t.jpg)