해당 CB의 만기일은 2030년 5월 27일이며, 표면이자율과 만기이자율은 0%, 전환가액은 1만7713원, 전환가능주식수는 약 150만주이다. 시가 하락에 따른 전환가액 조정(리픽싱)은 없다. 조기상환청구권(풋옵션)은 발행 2년 이후 행사 가능하며, 콜옵션은 발행가의 40%까지 행사 가능하다.

회사 측은 “이번 CB 발행에서 주목할 점은 표면·만기이자율과 리픽싱이 없다는 것”이라며 “테고사이언스의 재무 건정성과 성장 가능성을 높게 평가받아 이자 없이 안정적인 자금을 조달받았다는 것을 의미한다”고 설명했다.

테고사이언스는 지난해 말 기준으로 부채비율이 5.4%이며, 현금성 자산은 약 270억원을 보유하고 있다. 이익잉여금은 약 80억원이다.

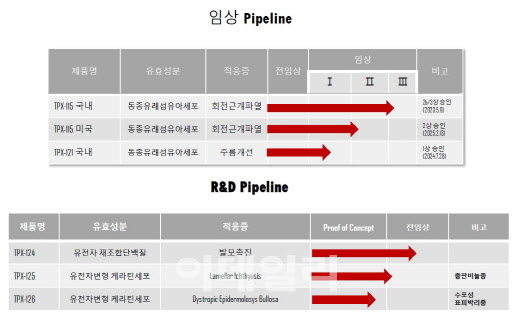

회사는 확보한 자금을 지난 2월 미국 식품의약국(FDA)으로부터 임상시험계획을 승인 받은 ‘TPX-115’의 임상에 사용할 계획이다. 이외에 전임상 중인 국내 최초 발모 촉진치료제 ‘TPX-124’(유전자 재조합 단백질 치료제)와 희귀질환 치료제 ‘TPX-125/126’(유전자 변형 세포치료제) 개발에 투입할 예정이다.

|

![전국민 최대 52만원..민생회복지원금도 세금 낼까?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/06/PS25062100144t.jpg)

!['고속도로 사망 여배우' 부검 결과...2년 뒤 남편은? [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/06/PS25062100001t.jpg)