[마켓인]에코비트 본입찰 ‘D-10’…토종vs해외 사모펀드 누가 웃을까

by허지은 기자

2024.07.31 18:03:22

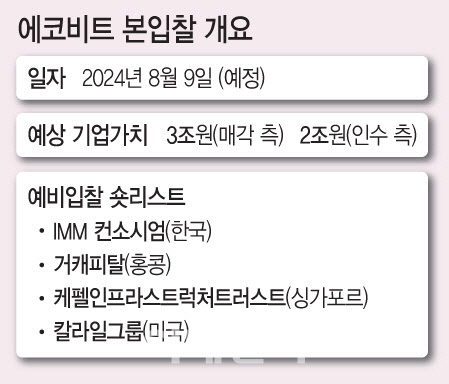

오는 8월 9일 에코비트 매각 본입찰 진행

IMM·칼라일·케펠·거캐피탈 등 숏리스트

매각 측 3조 원하지만…눈높이 격차 여전

[이데일리 마켓in 허지은 기자] 태영그룹의 종합환경 계열사 에코비트 매각을 위한 본입찰이 열흘 앞으로 다가왔다. 앞서 진행된 예비입찰에 국내외 4개 사모펀드(PEF) 운용사들이 출사표를 던졌다. 다만 에코비트의 적정 기업가치에 대한 매각 측과 인수 측의 눈높이 격차가 여전한 만큼 최종 가격을 두고 양측의 고민이 깊어질 것으로 보인다.

|

에코비트 본입찰은 구속력이 있는 ‘바인딩(Binding) 계약’이다. 통상 인수합병(M&A) 절차는 티저레터(투자유인서) 배포-티저레터를 받은 원매자와 매각 주관사 간 투자설명서(IM) 송부-논 바인딩(구속력 없는·Non-binding) 계약-예비입찰-본입찰 순이다. 사실상 이번 본계약에서 제시된 금액이 각 사모펀드가 생각하는 적정 계약 금액으로 볼 수 있는 셈이다.

시장에서 거론되는 에코비트 매각가는 2조~3조원 수준이다. 산업은행이 최대 1조 5000억원의 스테이플 파이낸싱(매도자 인수금융) 지원에 나서면서, 이를 기준으로 책정한 기업가치가 2조 5000억원으로 제시되면서다. 다만 현금 확보가 절실한 태영 측은 이보다 높은 3조원을, 인수 측은 2조원 수준을 요구하는 것으로 알려졌다.

이번 본입찰은 토종과 해외 사모펀드의 맞대결로 주목받고 있다. 국내에선 IMM인베스트먼트와 IMM PE가 유례없는 컨소시엄을 구성해 에코비트 인수전에 뛰어들었다. IMM은 1999년 설립된 IMM창업투자가 전신으로 IMM인베스트먼트에서 2006년 PE사업 부문을 분리해 세운 회사가 IMM PE다. 뿌리는 같지만 전혀 다른 길을 걷던 두 회사가 에코비트 인수를 위해 손을 맞잡았다.

IMM 컨소시엄은 키움증권과 NH농협은행, NH투자증권, KB국민은행(인프라금융부)과 인수금융 대주단을 구성했다. IMM인베스트먼트가 2017년 국내 폐기물 처리업체 EMK(에코매니지먼트코리아) 매각에 성공한 경험이 있고, IMM PE 역시 산업가스 제조업체 에어퍼스트를 인수해 블랙록에 소수지분 매각을 성사시키면서 인프라 투자에 강점을 가졌다는 평가를 받고 있다.

해외 사모펀드 3곳의 경쟁력도 만만치 않다. 우선 미국 칼라일그룹은 인프라 투자 경험이 풍부한 맥쿼리 출신 운용역들이 이번 딜을 주도하고 있는 것으로 알려졌다. 인수 자문을 맡고 있는 라자드 역시 대규모 인력을 투입해 칼라일의 에코비트 인수를 돕고 있다. 인수금융으로는 우리은행·하나은행·KB증권·삼성증권이 참여했다.

케펠인프라는 싱가포르의 대기업 집단인 케펠 코퍼레이션 계열 자산운용사다. 최대주주가 세계 최대 국부펀드 중 하나인 테마섹으로, 주요 투자자(LP)로 싱가포르투자청(GIC)을 둔 만큼 뒷배가 든든한 곳으로 평가된다. 지난 2017년 IMM인베로부터 EMK를 인수하며 국내 폐기물 업계 투자에도 지속적인 관심을 가져왔다. 신한투자증권·KB국민은행(투자금융부)가 케펠의 인수금융 대주단으로 합류했다.

홍콩 거캐피탈은 운용자산(AUM)이 50조원에 달하는 중국계 자금을 모태로 둔 곳으로 알려졌지만 부동산 투자를 전문으로 해온 만큼 인프라 투자에는 경쟁력이 약하다는 평가를 받고 있다. 다만 예비입찰 이후 진행된 가격 논의에서 거캐피탈이 가장 높은 가격을 제안한 것으로 알려지기도 했다.