[최인용 세무사의 절세 가이드]가족 간 현금거래 차용증만 쓰면 문제 없을까?

by박종오 기자

2019.06.01 09:20:07

|

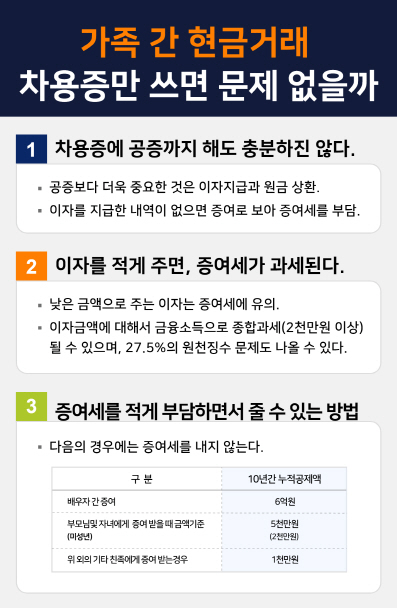

차용증에 공증까지 하면 문제가 없을까?

공증보다 더욱 중요한 것은 이자 지급과 원금 상환이다.

가족 간에 거래된 금액은 명백하게 입증되지 않는 이상 증여로 본다. 최근의 판례에 의하면 차용증을 작성하였으나 사후적으로 작성을 하여 인정되지 않는 심판례도 있다. 따라서 공증까지 받아 놓는 것은 보다 객관적인 가족 간 자금 대여 방법이다.

그러나 공증을 받아 놓았다고 하더라도 빌린 돈을 갚지 않거나 빌린 기간에 이자를 지급한 내역이 없으면 증여로 보아 증여세를 부담하게 된다.

상속증여세법에 의하면 가족 간에 이자는 4.6%를 주게 되어 있다. 이보다 적게 주면 차액 부분에 대해 증여세를 낼 수 있다. 4.6%는 시중의 금리보다 조금 높은 편이다. 예를 들어 이자를 시중의 은행 금리인 3%로 준다면 어떻게 될까? 4.6%와 3%의 차이 금액에 대해서 증여로 본다. 이 금액이 누적적으로 1000만원을 넘어가면 증여세가 과세된다.

따라서 낮은 금액으로 주는 이자는 증여세에 유의하여야 한다. 또한 이자 금액에 대해서는 일정 금액 이상의 이자 소득에 대해서는 금융 소득으로 종합 과세(2000만원 이상) 될 수 있으며, 27.5%의 원천징수 문제도 나올 수 있다.

가족 간에 자금을 주고 받을 때 일정 금액까지는 증여로 보지 않는다.

증여세가 과세되지 않는 금액은 다음과 같다.

부부간에는 6억원까지, 부모나 자녀에게는 5000만원(미성년자는 2000만원)까지 가능하다.

형제나 나머지 기타 친족은 기존 1000만원까지는 증여세가 없다.

증여세는 1억원 미만에 대해서는 10%의 세율을 부담하므로 매우 적은 편이다. 예를 들어 미성년 자녀들에게 1억2000만원을 증여한다면 2000만원까지는 세금이 없고 1억원에 대해서만 10%의 세율을 부담하면 된다.