|

다만 지난해 3분기 ‘어닝쇼크’를 기록한 두 건설사의 이번 실적은 기저효과가 크다는 분석으로, 수익성 개선이 명확한 과제로 떠오른 모양새다. 실제로 DL이앤씨의 과거 영업이익률은 2021년 3분기 14.3%, 2022년 3분기 6.3%였지만 지난해와 올해 4%대에 그치면서다. 2021년과 2022년 3분기 각각 7.0%, 4.2%를 기록했던 GS건설의 영업이익률은 지난해와 올해 3분기 2% 안팎으로 주저앉았다.

올해 들어 시멘트를 비롯한 주요 원자재 가격이 치솟은 데 반해 주택정비사업 등 주요 공사 현장에서의 공사비 증액은 난항을 겪는 등 수익성 확보가 쉽지 않았던 탓이다. 여기에 고금리 기조와 프로젝트 파이낸싱(PF) 부실 우려가 겹치며 금융비용에 대한 부담감마저 커지며 원자재 가격과 함께 원가 부담을 키우는 모양새다.

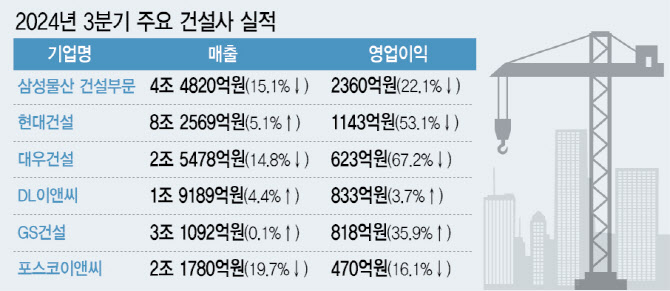

다른 주요 건설사들은 올해 3분기 영업이익이 급감하며 더욱 위기감을 키웠다. 현대건설(000720)은 올해 3분기 매출이 전년동기대비 5.1% 개선된 8조 2569억원을 기록했음에도 영업이익은 무려 53.1% 급감한 1143억원에 그쳤다. 수익성의 지표로 삼는 매출원가율이 2021년 이후 지속 상승세를 보였다. 매출원가율은 매출에서 원자재 비용 및 인건비 등 공사비가 차지하는 비율로, 현대건설은 2021년 3분기 90.4%를 기록한 이후 2022년 3분기 92.4%, 지난해 3분기 93.9%, 그리고 올해 3분기 95.2%까지 치솟았다.

|

문제는 이같은 보릿고개가 최소 내년 상반기까지 이어질 것이란 전망이 나온다는 점이다. 한국건설산업연구원(이하 건산연)에 따르면 올해 1~8월 건축착공면적은 5143만㎡를 기록했다. 전년동기대비 10.8% 증가한 수치지만, 여전히 예년 수준의 70% 수준에 불과하다. 건축착공면적이 적다는 건 수익성 괜찮은 건설사업이 적다는 걸 의미한다. 이와 관련 건산연은 “건축착공과 건설투자의 시차를 감안, 건축공사 물량으로 인해 건설투자가 감소하는 흐름은 최소 내년 상반기에서 3분기까지 지속될 가능성이 큰 것으로 판단된다”고 분석했다.

내년 층간소음 사후확인제·제로에너지 건축물 인증 확대에 따른 마감자재비 상승, 산업용 전기료 인상에 따른 시멘트와 철강제품 가격 상승 압박 등도 불확실성을 높이는 대목이다.

한 대형건설사 관계자는 “현재 건설사들의 매출원가율을 높이고 수익성을 떨구는 가장 큰 배경에 금융비용이 꼽힌다”며 “최근 정부가 금리를 낮추려는 움직임을 보이면서 수익성 개선을 기대하는 목소리가 나오는데, 실제 실적에 반영되려면 해당 금리가 적용된 공사 착공까지 적어도 1~2년의 시간을 버텨야 한다. 내부적으로 내년 하반기 이후 점진적으로 나아질 것으로 보고 있다”고 설명했다.