|

기업공개(IPO) 시장 한파로 일반청약에 미달한 영향이 상장 날에도 이어지는 것으로 보인다.

KB발해인프라는 유료도로와 터널, 철도 등 사회기반시설(SOC)에 주로 투자하는 인프라펀드다. 지난 2006년 국민은행을 비롯한 17개 기관투자가가 1조 1900억원을 출자해 조성됐다.

현재는 △대구-부산간고속도로 △남양주 수석-호평간도로 △서울 용마터널 △부산 산성터널 △수원북부외곽순환도로 등 연간 약 1억 800만대의 차량이 이용하는 우량 유료도로 자산에 투자해 운용 수익을 배당하고 있다.

특히 토종 인프라펀드로는 1호 상장 사례다. 공모 과정에서 향후 3년간 예상 배당수익률을 7.74%로 제시했다.

대표 주관사는 KB증권, 공동 주관사는 키움증권과 대신증권이 맡았는데 기관 수요예측에서 경쟁률 3.99대 1을 기록했다. 이에 공모 예정액을 2000억원에서 1600억원으로 20% 축소해 일반투자자 대상 청약을 진행했으나, 경쟁률은 0.26대 1에 불과했다.

KB발해인프라는 전체 공모액(1600억원) 가운데 60%인 960억원을 일반 청약으로 모집할 계획이었지만 최종 배정은 134억원에 그쳤다.

결국 미매각 물량(약 826억원)은 주관사 몫으로 돌아갔고, 주관사단은 3개월간 미매각 물량을 매도하지 않기로 했다. 향후 수급 조절과 일반투자자 보호를 위해서다.

KB증권 측은 “주관사단의 자발적 의무보유 인수물량을 감안하면 KB발해인프라의 상장 직후 유통 비율은 7.4%로 낮아진다”며 “향후 3년간 투자설명서 기준 7.7% 이상(공모가 기준) 배당금 지급이 예상되는 고배당주(맥쿼리인프라펀드의 경우 배당금 지급률이 6.6%)로서 상장 이후 양호한 주가 흐름이 전망된다”고 했다.

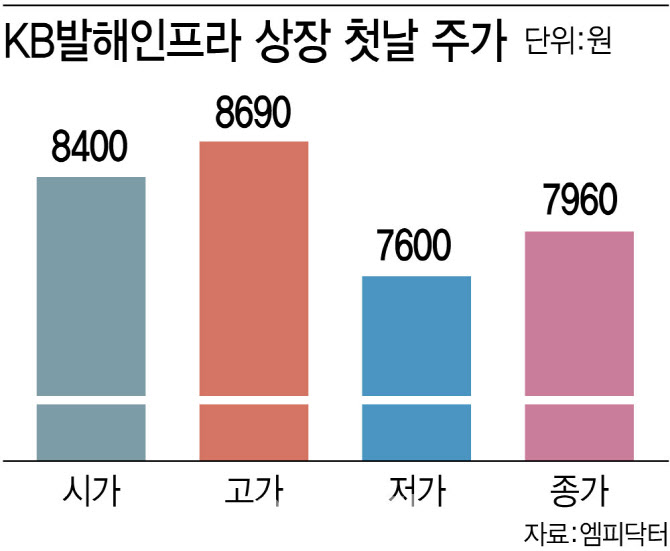

하지만 KB발해인프라는 코스피 입성 첫날 5%대 하락하며 공모가를 아래로 출발했다. 이에 대해 한 운용사 인프라펀드 매니저는 “코스피가 급락한 영향이 크다”며 “상장 첫날이라고 해도 시장 투심이 얼어붙은 상황에서 상승하긴 힘들다”고 설명했다. 이날 코스피는 한국은행 금리 인하 후폭풍에 미국의 대중국 반도체 추가 규제 우려까지 겹치면서 2450선(1.95% 하락)까지 밀렸다.

인프라펀드 매니저는 “KB발해인프라가 현재까지 투자한 사업이 안정적이고 향후 파이프라인도 GTX-C를 포함해서 확보해둔 상태라 긍정적으로 보고 있다”며 “GTX-C 노선은 지분투자와 후순위 대출 협의가 이뤄지면 수익률도 잘 나올 것으로 예상한다”고 진단했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)