|

빙그레·해태제과 M&A 소식에 상한가

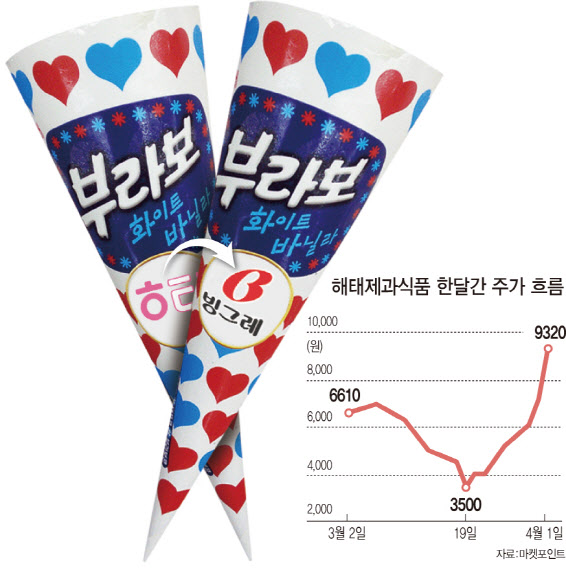

해태제과식품(101530)은 지난달 31일 빙그레(005180)와 해태아이스크림 보통주 100%를 넘기는 주식매매계약(SPA)을 체결했다고 공시했다. 인수 가격은 1400억원이다. 해태제과식품은 올해 초 아이스크림사업부 물적 분할을 목적으로 재무적 투자자(FI)를 물색해 왔지만 최종적으로 동종업계인 빙그레에 매각하기로 결정했다.

2조원 안팎의 매출을 올리던 아이스크림 시장은 2010년 정부가 도입한 오픈프라이스(판매가격 표시제도) 여파에 따른 가격 인하 경쟁에 직격탄을 맞았다. 여기에 커피나 건강 음료 등 디저트 시장 경쟁이 치열해지면서 국내 아이스크림 시장 매출액은 2013년 1조9371억원에서 2018년 1조6292억원으로 해마다 감소세를 보였다.

‘열 두시에 만나요’라는 광고 문구로 인지도가 높은 부라보콘을 비롯해 누가바, 쌍쌍바, 탱크보이 등의 제품군을 보유한 해태제과식품은 적자에 허덕이던 아이스크림 사업부를 매각하며 유동성을 확보할 수 있게 됐다. 빙그레도 이번 인수로 시장점유율 1위(42%)로 도약하면서 외형 성장에 따른 시너지 효과를 볼 수 있게 됐다.

시장에서도 M&A 기대감이 고스란히 반영된 모습이다. 1일 마켓포인트에 따르면 빙그레 주가는 이날 장 개장과 동시에 상한가를 기록하며 전일 대비 1만4400원(29.88%) 오른 6만2600원에 장을 마쳤다. 해태제과식품 역시 가격 제한폭까지 오른 9320원에 마감하면서 코스피·코스닥이 3% 넘게 빠진 상황에서도 M&A 효과를 톡톡히 누렸다.

CJ푸드빌, 고강도 자구책에 M&A설 ‘솔솔’

해태제과식품이 난항을 겪던 해태아이스크림 매각에 성공했지만 외식·식음료 업계의 전반적인 분위기는 녹록지 않다. 공교롭게도 매각이 결정된 날 패밀리레스토랑 ‘빕스’와 ‘계절밥상’, 제과점 ‘뚜레주르’ 등을 보유한 CJ푸드빌은 신규 투자 중단 등을 담은 고강도 자구책을 발표했다. 지난해부터 중국 매장과 인천공항 등 ‘점포 수 축소’ 카드를 꺼내들며 체질개선에 사력을 다했지만 코로나19 여파에 또 코너에 몰린 상황이다.

CJ푸드빌이 내놓은 자구책은 신규 출점 보류는 물론 올 상반기까지 대표이사를 비롯한 임원과 조직장은 급여 일부 자진 반납, 상반기 내 임직원에게 일주일 이상 자율적 무급 휴직 추진이 골자다.

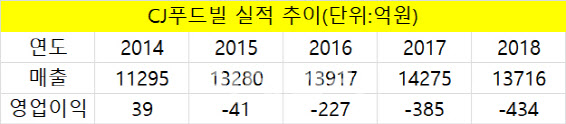

CJ푸드빌은 최근 5년간 1조3000억원 안팎의 매출로 답보상태에 빠져 있었다. 같은 기간 영업이익은 2014년 39억원을 기록한 이후 이듬해부터 2018년까지 4년 연속 영업적자 행진을 이어왔다. 영업적자 규모도 2015년 41억원에서 2018년 434억원으로 3년 새 10배 넘게 불면서 업계 안팎에서 우려를 키워왔다.

|

일각에서는 CJ푸드빌이 투썸플레이스에 이어 추가로 사업부를 매각하는 것 아니냐는 관측마저 나오고 있다. 보유 브랜드에 대한 인지도가 높고 앞선 매각 사례를 봤을 때 추가 매각이 나올 가능성도 있다는 것이다. 이에 대해 CJ푸드빌 관계자는 “추가 매각에 대한 논의는 이뤄지고 있지 않다”고 해명했다.

아직 소문에 불과하지만 추가 매각이 실제 성사되더라도 기존에 나온 F&B 매물들과의 경쟁을 피할 수 없을 전망이다. 이미 시장에 △IMM PE의 할리스커피 △스카이레이크인베스트먼트의 아웃백스테이크하우스 한국법인 △SC PE의 매드포갈릭 △마마스푸드의 카페마마스 △어피너티에쿼티파트너스의 버거킹 △모건스탠리PE의 놀부NBG 등이 잠재매물로 나와 있는 상황에서 원매자 찾기가 수월하지 않을 수 있다는 것이다.

한 업계 관계자는 “코로나19로 외식·식음료 매출 유지가 여의치 않은 상황에서 코로나19 사태 진행에 따라 손실 규모는 더 커질 수 있다”며 “코로나19 여파가 걷히고 나서야 M&A 시장도 활기가 돌 것으로 보여 중장기적 관점으로 접근해야 한다”고 말했다.

|