|

김영훈 한국신용평가 선임연구원은 26일 `리스크 확대 속 증권사 대응능력 점검` 크레딧 이슈 세미나에서 “정부 대형화 정책에 힘입어 증권사가 양적 확대를 지속하고 있지만, 대형사들의 신용위험액이 크게 늘어나고 있어 위험 인수에 속도조절이 필요하다”며 이같이 밝혔다.

|

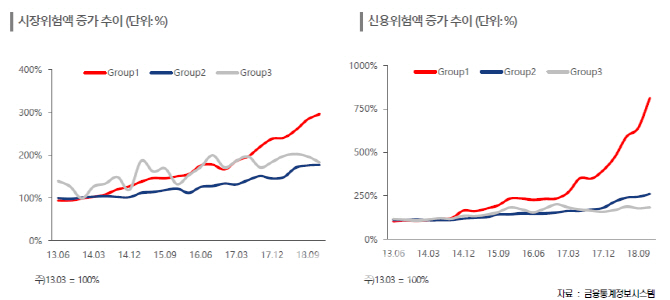

실제로 자기자본 3조 이상 종합금융투자사업자인 미래에셋대우, NH투자증권, 한국투자증권 등 7개 증권사는 2013년 이후 자본 증가율은 47%에 그친 반면 위험액은 205%나 증가했다. 특히 총위험액 중 신용위험액은 2013년 3월 말 대비 지난해 9월 말 641%였지만, 2018년 말에는 812%까지 가파르게 상승했다. 전체증권사의 신용위험액은 2013년 3월 1조1000억원에서 2018년 말 5조8000억원으로 5.4배 늘어나며 총위험액에서 차지하는 비중이 20%에서 35%로 확대됐다.

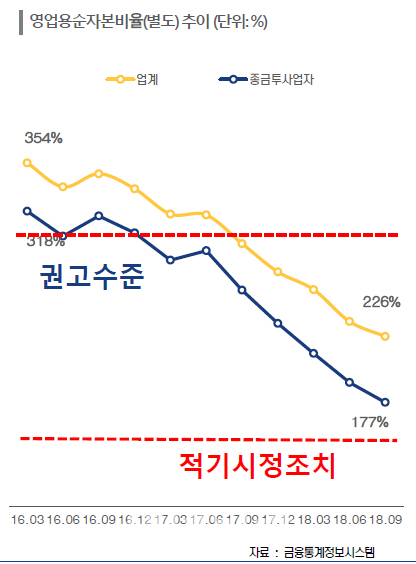

이같은 리스크 확대 추세에도 불구하고 현재 순자본비율 지표는 지난해 9월말 기준 업계 평균 606%로 2016년 3월 이후 변동폭이 크지 않다. 초대형 증권사의 순자본비율 역시 1198%로 하락추세이긴 하지만 권고수준(500%)을 한참 웃돈다.

하지만 이를 과거 영업용순자본비율(NCR)로 변환하면 2014년 말 354%에서 지난해 9월 말 228%로 빠르게 하락했다. 특히 종합금융투자사업자의 경우 177%로 적기시정조치 기준(150%)에 근접했고, 일부 증권사는 이를 밑도는 것으로 나타났다.

|

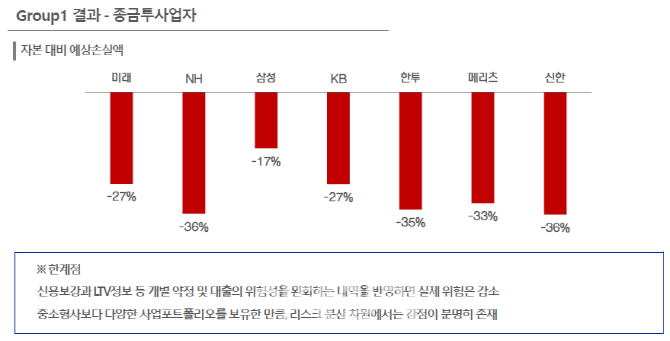

그 결과 증권사들의 자본대비 예상손실액은 평균 27% 수준으로 나타났다. 종합금융투자증권사는 30%로 가장 많았다. 자본완충력이 늘어난 것보다 위험값이 늘어난 게 더 큰 영향을 미친 것으로 풀이된다. 증권사별로는 NH투자증권(005940)과 신한금융투자가 자기자본의 36% 손실이 예상됐다. 한국투자증권(-35%), 메리츠종금증권(008560)(-33%), 미래에셋대우(006800)(-27%)·KB증권(-27%), 삼성증권(016360)(-17%) 순이었다.

김영훈 선임 연구원은 “NH와 한투는 36%, 35% 손실이 예상됐는데 발행어음을 하는 만큼 자기자본대비 레버리지가 13배까지 가능해 예상 손실액이 커질 수 있다”며 “신한금융투자의 경우 최근 1년 반~2년 사이 우발부채가 빠르게 늘어나며 건전성 저하가 우려된다”고 진단했다. 메리츠종금증권 역시 우발부채 규모가 약 6조원으로 전체 증권사 중 가장 크지만 신용보강 수준이 우수해 실제 위험성은 낮은 것으로 판단했다. 다만 2020년 3월 종금업 라이센스 만료와 함께 사업 구조 변화가 예상된다.

|

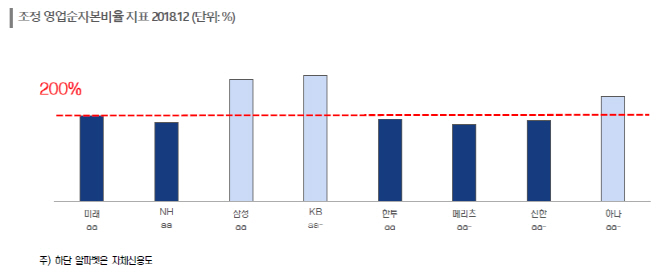

하지만 현재 변경된 지표인 순자본비율로는 증권사들의 자본적정성을 제대로 판단하기 어려워 한신평은 조정영업순자본비율을 모니터링 기준으로 삼을 방침이다. 대형사(종합금융투자사업자)는 200%, 중형사(장외파생상품 매매가능 증권사)는 250% 수준이 가이드라인이다.

그는 “스트레스테스트 결과 대형사의 예상손실액이 큰 것으로 나타났다”면서 “일부 증권사는 후순위채 발행 등을 통해 지표 하락에 대응 중이나 근본적으로 위험인수의 속도조절이 필요한 시점”이라고 밝혔다. 대형증권사의 조정지표가 200%이하 상태가 지속될 경우 대형사에 걸맞는 높은 수준의 자본 적정성을 인정하기 어렵다는 지적이다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)