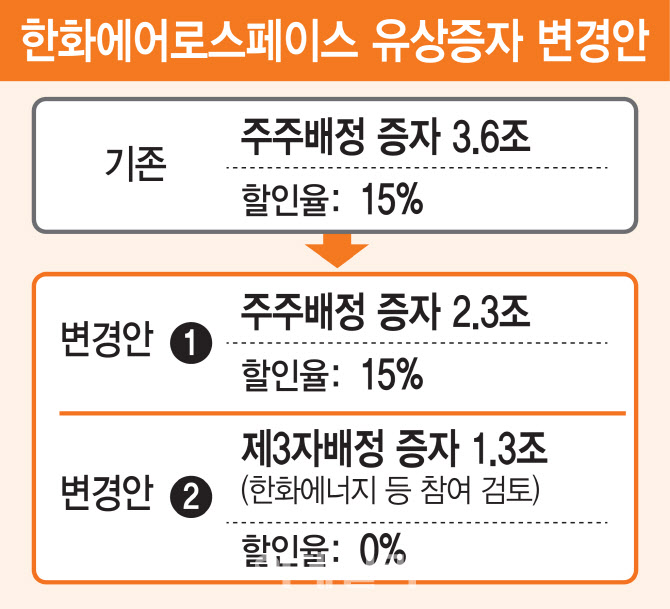

한화에어로, 유상증자 3.6조→2.3조로 축소하고

한화에너지 등 할인율 없이 제3자배정 증자 참여

경영권 승계 의혹 원천차단…미래성장 확보 방점

[이데일리 김성진 기자] 역대 최대규모인 3조6000억원의 유상증자를 추진하다 금융감독원의 문턱을 넘지 못한 한화에어로스페이스가 그 규모를 2조3000억원으로 축소해 유증 재도전에 나선다. 기존 계획보다 줄어든 1조3000억원은 한화에너지 등이 제3자 배정 유상증자로 참여하는 방안을 유력하게 검토하고 있다. 유증 발표 한 달 전 한화에어로스페이스가 한화에너지로부터 한화오션 지분 1조3000억원을 사들였다가 ‘승계 자금 몰아주기’ 논란이 확산하자 이를 원천 차단하기 위한 결단으로 풀이된다.

| | [이데일리 김일환 기자] |

|

8일 한화에어로스페이스는 이사회를 열고 유증 규모를 2조3000억원으로 줄이는 안건을 통과시켰다고 공시했다. 신주 발행 가격은 기존 60만5000원에서 53만9000원으로 15% 할인됐으며 청약예정일은 6월 4일에서 5일로 하루 밀렸다. 김동관 한화그룹 부회장 등 오너일가 3형제가 지분 100%를 보유한 한화에너지 등은 주주배정 유증과 달리 별도 할인율 없이 제3자 배정 유증에 참여한다는 계획이다. 한화에너지는 이번 유증 참여로 한화에어로스페이스 지분을 약 4% 확보할 것으로 추산된다.

1조3000억원을 한화에어로스페이스에 도로 토해낸 한화에너지는 이와 별도로 기업공개(IPO)는 지속 추진할 것으로 보인다. 안병철 한화에어로스페이스 전략부문 총괄사장은 한화에너지 IPO 계획과 관련, “한화에너지 이사회가 결정할 일이지만 수익성 좋은 비상장기업인데, 상장하지 않겠느냐”고 했다. 다만, 한화에너지는 한화에어로스페이스 정정 신고서를 통해 “IPO를 하더라도 ㈜한화와 합병은 검토하고 있지 않다”고 했다.

| | 한화에어로스페이스 전략부문 안병철 총괄사장이 사업 비전과 투자계획에 대해 설명하고 있다.(사진=한화에어로스페이스.) |

|