16일 한국기업평가는 부채성 자금조달 이면에 재무 리스크가 숨겨져 있다고 분석했다.

부채성 자금조달은 갚아야하는 돈이라 부채 성격을 갖고 있지만 재무제표상 부채로 표시되지 않는 형태의 조달을 말한다.

신종자본증권, 전환우선주, 상환전환우선주 등 자본성 증권은 물론이고 최근에는 지분을 기초자산으로 하는 총수익스왑(TRS), 주가수익스왑(PRS) 활용도 늘고 있다.

기업들이 부채성 자금조달에 나서는 건 자본성 증권의 경우 자기자본 항목에 계상되고 TRS와 PRS는 파생상품 또는 부외부채로 분류되기 때문이다. 부채비율이나 차입금 의존도 상승으로 인한 재무 레버리지 지표 악화를 걱정할 필요 없이 조달이 가능한 셈이다.

TRS와 PRS는 보유지분을 기초자산으로 할 경우 지분매각 효과가 있고, 신주를 발행해 거래하면 유상증자 효과가 있다. 따라서 경영권 리스크를 최소화하고 주가방어가 필요할 경우 보유지분을 활용하고, 유상증자가 어렵거나 계열사 자금지원이 필요한 경우 신주를 발행해 기초자산으로 삼는다.

다만 이같은 부채성 자금조달 증가는 재무리스크 확대 요인으로 꼽힌다. 상환부담 현실화 가능성과 그 규모가 신용평가에 영향을 줄 것이란 평가다.

한기평은 “부채성 자금조달 중 자본성증권의 경우 일반 차입금 대비 조달비용 부담이 크고 콜옵션 행사 등 잠재적인 상환부담이 있다”며 “TRS와 PRS는 계약 만기에 대규모 차액정산 의무가 부담”이라고 설명했다 .

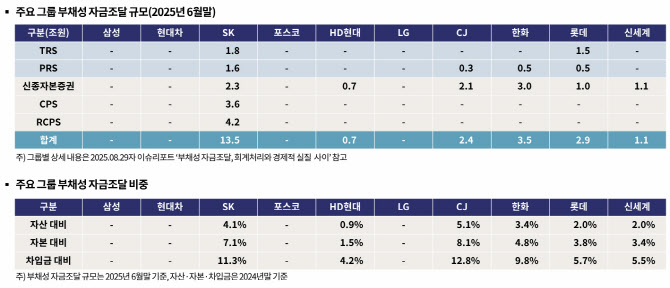

특히 재무부담이 큰 그룹이 부채성 자금조달을 적극 활용하는 것으로 나타났다. 한기평에 따르면 올해 6월 말 기준 그룹별 부채성 자금조달 규모는 SK그룹이 13조5000억원으로 가장 많았고 한화(3조5000억원), 롯데(2조9000억원), CJ(2조4000억원), 신세계(1조1000억원), HD현대(7000억원) 순이었다. 그만큼 부채성 자금조달에 따른 재무부담이 가중될 수 있다는 의미다.

|

회계처리 문제도 리스크로 부상할 수 있다. PRS를 차입거래로 해석할 경우 재무지표가 급격하게 악화할 수 있기 때문이다.

한기평은 “실질적인 재무부담 측면에서 TRS와 PRS 거래의 차별성은 미미하다”면서도 “정산금액에 배당금 포함 여부와 주식 의결권 보유 주체의 차이가 있는데 배당금과 의결권을 모두 수취인이 가져가는 TRS가 상대적으로 차입거래로 해석될 가능성이 높다”고 설명했다.

아울러 부채성 자금조달이 파생상품을 통한 채무보증 탈법행위로 해석될 가능성도 염두해야 한다. 공정거래위원회의 ‘채무보증 탈법행위 고시’에 보면 현재는 TRS 등 파생상품의 기초자산이 채무증권, 신용연계증권(CLN), 신용부도스왑(CDS)인 경우에만 실질 채무보증 효과가 발생하는 것으로 판단하고 있다. 주식과 수익증권을 기초자산으로 하는 경우에는 탈법행위 예외로 인정했다. 하지만 향후 범위가 확대될 가능성도 배제할 수 없다는 우려도 있다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)