29일 금융감독원 전자공시시스템에 따르면 에코프로비엠은 3360억원 규모의 만기 30년짜리 신종자본증권을 사모 방식으로 발행했다. 이 중 2440억원은 2년 콜옵션 조건으로, 920억원은 3년 콜옵션 조건으로 발행했으며, 사채의 표면이자율은 각각 6.281%와 6.638%로 결정됐다. 에코프로비엠은 조달 자금 중 2200억원을 채무 상환에, 나머지 1160억원을 운영자금에 활용할 계획이다.

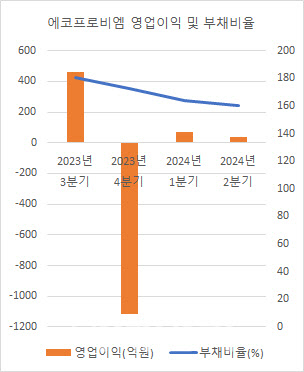

에코프로비엠이 신종자본증권을 발행하는 것은 이번이 처음이다. 신종자본증권의 경우 발행시 부채가 아닌 자본으로 분류된다. 에코프로비엠은 최근 전기차 시장 둔화로 업황 회복 시점이 지연되고 있는 상황 속에서 최대한 재무 부담을 낮추면서 자금을 조달할 수 있는 방안을 고심한 끝에 이 같은 결정을 내린 것으로 보인다.

실제로 에코프로비엠의 경우 3분기에 적자전환할 것이란 시장 전망이 우세하다. 양극재 판매가격 하락과 전방 수요 둔화로 출하량이 줄어들면서 가동률이 떨어지는 등 실적 악화가 이어지고 있는 모양새다.

|

이번에 조달된 자금 일부는 중국 전구체 생산기업 거린메이(GEM)과 추진 중인 인도네시아 양극재 통합 프로젝트 운영 자금으로 활용될 전망이다. 에코프로비엠이 GEM과 함께 인도네시아에 추진 중인 양극재 통합 프로젝트는 제련-전구체-양극재 등 양극 소재 생태계 전반을 포괄하는 것이다. 에코프로비엠 뿐만 아니라 에코프로머티리얼즈도 GEM의 인도네시아 니켈 제련소 지분을 인수해 전구체에 이어 제련업에 본격 진출한다. 이동채 전 회장은 “과잉 캐파로 인한 캐즘이 상당기간 지속될 것”이라면서도 “GEM과 함께 구축하는 통합 밸류 체인이 배터리 캐즘을 극복하는 돌파구가 될 것” 이라고 말했다. 전기차 캐즘 우려 속에서도 지속적인 투자에 대한 의지를 드러낸 것이다.

에코프로 관계자는 “그동안 자본 시장을 통해 자금을 조달하고 투자를 지속해왔다”면서 “이번 자금조달 역시 신규 프로젝트를 앞두고 자본을 확충하기 위한 것”이라고 설명했다.

![“아이가 숨을 안 쉬어요” 부모의 외침…경찰, 3분 만에 병원으로 [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112600763t.jpg)