2. 세계 최대 전기차 기업인 테슬라의 일론 머스크 최고경영자(CEO)는 지난 8일(현지시간) 트위터에 “리튬 가격이 미친(insane) 수준까지 올랐다”며 비용 문제가 개선되지 않는다면 광물 채굴과 제련을 직접 할 수도 있다고 언급했다.

전기차부터 재생에너지 관련 에너지저장장치(ESS) 등까지 배터리 수요가 급증하면서 배터리에 들어가는 광물도 덩달아 몸값이 뛰고 있다. 배터리 셀·소재 제조사뿐 아니라 완성차 기업까지 광물 확보 경쟁에 뛰어들었다. 코로나19 재확산으로 재봉쇄에 들어간 중국, 러시아-우크라이나 전쟁에 공급망 위기까지 더해지며 미국, 캐나다 등은 국가 차원에서 기업의 광물 확보를 적극 지원하는 정책을 내놓고 있다.

|

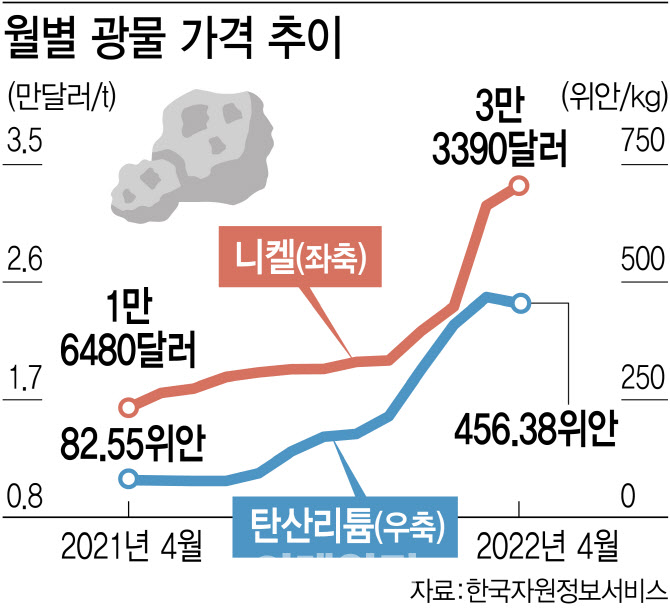

26일 한국자원정보서비스에 따르면 런던금속거래소(LME)에서 니켈 가격은 25일 기준 톤(t)당 3만2650달러로 전년 동기 대비 76.6% 상승했다. 같은 기간 리튬 가격은 탄산리튬 기준 ㎏당 442.5위안으로 같은 기간 289.3% 뛰었다. 두 광물 모두 배터리를 만드는 데 필수적이다. 특히 니켈 재고는 현재 7만2990t 수준으로 1년 전 26만3556t 대비 3분의 1 수준도 채 되지 않는다. 가격이 올랐을 뿐만 아니라 수급도 빡빡하다.

자국 우선인 중국을 제외한 세계 전기차 배터리 시장에서 합산 점유율 1위를 차지하고 있는 국내 배터리 기업도 원재료인 광물을 확보하는 데 집중하고 있다. 최근 LG에너지솔루션(373220)은 LG화학(051910)·LX인터내셔널(001120)·포스코(005490)홀딩스·화유와 컨소시엄을 구성해 인도네시아 니켈 광산 기업 안탐·배터리 투자사 IBC와 현지에서 전기차 배터리 밸류체인을 구축하는 투자협약을 체결했다.

배터리 소재를 그룹의 주요 사업으로 낙점한 포스코그룹은 직접 광물 생산에 나섰다. 포스코홀딩스는 2024년 리튬 자체 조달을 목표로 아르헨티나 염수리튬 공장을 지난달 착공하며 투자를 본격화했다. 지난해엔 호주 니켈 제련사 레이븐소프 지분을 인수하고 탄자니아 흑연 광권을 확보하는 등 원료 확보에 속도 내고 있다.

한 업계 관계자는 “배터리 소재 기업은 중견·중소기업이 대부분이어서 상대적으로 구매력을 갖춘 배터리 셀 제조사가 종종 배터리 소재 기업에 광물 확보를 지원하곤 했는데 최근 들어 이 같은 사례가 늘고 있다”고 전했다.

|

다만 업계에선 기업 자체 노력만으로 광물을 확보하는 데 한계가 있다는 목소리도 나온다. 배터리 기업 관계자는 “기업이 공급망을 다변화하려 노력하지만 광물 관련 정보를 우리만 알고 있는 것도 아니고 중국의 자원 외교 등으로 경쟁이 심해 어려움이 많다”며 “웬만한 광구는 이미 주인을 찾았고 남아 있는 것은 탐사 단계에 있는 광구 정돈데 리스크가 너무 크다”고 토로했다.

윤석열 대통령 당선인 인수위원회는 해외 자원 확보 방안을 발표하며 민간 주도 원칙을 강조하긴 했지만 구체적 지원책을 두고 고심하고 있다. 25일 안철수 인수위원장은 6대 첨단산업 가운데 하나로 배터리를 꼽으며 “대부분 원자재가 외국에 있다 보니 핵심 소재인 광물의 공급 다변화가 굉장히 중요하다”고 언급했다.

경쟁국은 이미 배터리 광물 확보에 국가가 적극 나서고 있다. 미국만 해도 지난 2월 배터리 소재 제련·생산시설과 배터리 셀·팩 제조시설, 배터리 재활용 설비 등에 29억 달러(약 3조6400억원)를 지원하기로 한 데 이어 배터리에 필요한 리튬·니켈·흑연·코발트 등 광물에 대해 국방물자생산법(DPA)을 발동할 예정이다. 6·25 전쟁 당시 제정된 DPA는 대통령이 국가 안보에 필요하다고 판단한 물품을 기업의 손실 발생과 관련 없이 우선 조달토록 한 법이다.

“중국이 남미에 온 자원을 쏟아 미국을 제치고 남미의 제1 무역 파트너로 올라섰다”(블룸버그)는 평가가 나올 정도로 중국은 세계 자원이 매장된 남미 등에서 이미 자원 확보 우위에 서 있다. 더욱이 광물을 캔 후 정제·제련하는 작업의 80% 이상이 중국에 집중돼 있다. 사실상 중국을 거치지 않고선 배터리 소재를 구할 수 없는 셈이다.

또 다른 업계 관계자는 “개발도상국이 상당수인 광물 보유국에서 사회간접자본(SOC) 투자나 기술을 요구하는 등 기업의 힘만으로 해결하긴 쉽지 않다”며 “민관이 함께 펀드를 조성해 광구 운영사 지분을 확보하고 비상시에 대응할 수 있도록 공급망 시스템을 개선하는 등 체계 구축이 시급하다”고 강조했다.