|

24일 금융투자 업계에 따르면 지난해 4월 현대중공업그룹은 현대중공업(009540) 인적분할과 현대중공업지주(267250)(옛 현대로보틱스) 설립을 통해 지주회사 체제 전환을 추진했다. 지주사가 주요 계열사의 지분을 추가로 전환하면서 현재 지배구조는 상당부분 안정화됐다는 판단이다.

그룹 전반의 사업·재무 상황도 회복세다. 이영규 NICE신용평가 책임연구원은 “2016년부터 조선 3사(현대중공업 현대미포조선(010620) 현대삼호중공업)의 실적이 일부 안정화되고 현대오일뱅크 중심으로 수익창출력이 크게 개선됐다”고 진단했다.

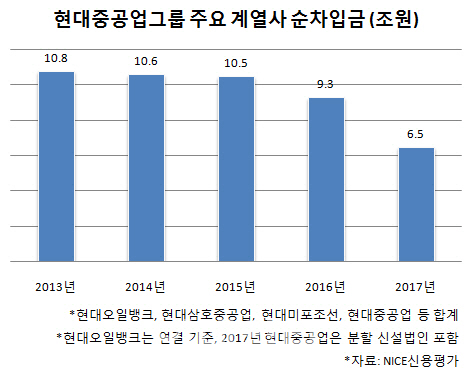

주요 계열사 합산 기준 순차입금은 2016년 9조3000억원에서 작년 6조5000억원으로 줄었다. 이 연구원은 “조선 3사 매출 감소로 운전자본 부담이 완화되고 자산 매각과 현대삼호중공업 상장 전 지분 투자(Pre IPO) 때문”이라며 “지난달 현대중공업이 유상증자를 완료했고 향후 하이투자증권 매각도 이뤄질 경우 추가로 차입금이 완화될 것”이라고 예상했다.

그룹 신용도 개선의 발목을 잡고 있는 부문은 여전히 조선 사업이다. 글로벌 신조선 발주량은 점진적인 회복세가 예상되지만 여전히 과거에 비해 부족한 수준이다. 작년말 기준 조선 3사의 수주잔고는 19조5000억원으로 최근 3개년 매출액의 80% 수준에 그치고 있다. 이 연구원은 “부족한 수주잔고를 감안하면 발주량 회복을 가정해도 당분간 치열한 수주 경쟁이 예상되고 신조선 가격 상승 여력도 제한적”이라고 평가했다.

다만 현대오일뱅크의 실적 고공행진이 위안이다. 회사는 사업 다각화와 정유 시황 개선으로 높은 수익 창출력을 유지하고 있으며 지주사에 대한 배당을 지급하는 등 계열 내 조선부문 불확실성을 상쇄하고 있다. 구주 매출로 이뤄질 것으로 예상되는 기업공개(IPO)가 성공적으로 진행될 경우 지주사를 비롯한 계열 전반 차입 부담 완화도 기대된다.

향후 신용도 방향성에서 지켜봐야 할 요소로는 조선 3사의 영업수익성 안정화와 계열사들의 추가 자금 소요 여부 등이다. 그는 “조선·해양부문의 발주 회복 속도와 원자재·신조선가 추이, 고정비 부담 확대 대응 방안을 모니터링 할 것”이라며 “지주사는 계열사 지분 추가 확보 과정에서 나타나는 자금 소요와 계열 사업기반 강화를 위한 투자 부담 발생, 현대오일뱅크 구주 매출 시 배당 감소 등에 따른 영향을 지켜볼 계획”이라고 말했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)