|

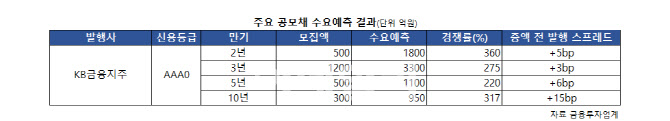

수요예측에서 트랜치별로 2년물 500억원 모집에 1800억원, 3년물 1200억원 모집에 3300억원, 5년물 500억원 모집에 1100억원, 10년물 300억원 모집에 950억원이 모집됐다. KB금융지주는 수요예측 결과에 따라 최대 5000억원까지 증액발행할 방침이다.

금리밴드는 KB금융지주 2년·3년·5년 만기 회사채 개별민평 수익률의 산술평균에 -15bp~+15bp(1bp=0.01%포인트)를 가산한 이자율을 제시했다. 10년 만기 회사채의 경우 -20bp~+20bp의 금리밴드를 제시했다.

지난 3일 KB금융지주 회사채 민평금리는 2년물 3.591%, 3년물 3.730%, 5년물 3.800%, 10년물 3.798% 수준이다. 이에 이번 수요예측에서 2년물은 +5bp, 3년물은 +3bp, 5년물은 +6bp, 10년물은 +15bp에 모집물량을 채웠다.

한 증권사 DCM 담당자는 “최근 공모채 수요예측 시장 분위기가 풀리면서 제조업체들의 경우 언더 또는 파(PAR) 수준의 금리에 자금이 몰리는 경우가 많다”며 “제조업체 대비 시장 수요가 떨어지는 금융지주사 채권임을 고려했을 때 선방한 수준”이라고 설명했다.

앞서 지난달 30일에 수요예측을 진행한 SK(AA+)의 경우 3년물 1500억원 모집에 4800억원이 몰렸고 모집액은 -1bp에 채웠다. 5월 19일에 수요예측을 진행한 SK에너지(AA0)의 경우 5년물 800억원 모집에 3500억원이 모집됐고 -7bp에 모집액을 채우기도 했다.

|

지난달 KB금융지주가 발행한 신종자본증권(영구채)도 수요예측서 대부분 자금이 5년 조기상환권(콜옵션) 행사 조건이 붙은 영구채로 몰렸고, 10년 콜옵션 행사 조건의 영구채는 모집액을 겨우 채웠다.

구체적으로 콜옵션 5년물 영구채 3150억원 모집에 6050억원이, 콜옵션 10년물 영구채 200억원 모집에 200억원이 들어왔다. 금리 또한 10년물의 경우 4.50~4.97%로 밴드를 제시했으나 수요예측서 상단인 4.97%에 주문을 넣었다.

한편 KB금융지주는 이번에 조달한 자금을 채무상환에 사용할 계획이다. 구체적으로 오는 23일과 27일에 만기가 도래하는 KB금융지주 9회(1500억원), 26-1회(500억원)와 8월에 만기가 돌아오는 44-1회(800억원) 사채 상환에 쓰일 예정이다.

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)