|

지난해 우리나라 가구는 월평균 581만원을 벌어들였지만 소비지출과 비소비지출에 각각 254만원, 378만원을 지출하면서 벌어들이는 소득보다 쓰는 돈이 많았다. 가계의 자산총액은 3억9508억원으로, 이 중 부동산이 3억5048만원으로 85.6%의 비중을 차지했다. 담보대출 등 부채를 보유한 가구는 64.9%에 달했다.

8일 메트라이프코리아재단과 보험연구원은 ‘한국 가계의 재무건강 연구’를 주제로 이같은 연구 결과를 발표했다.

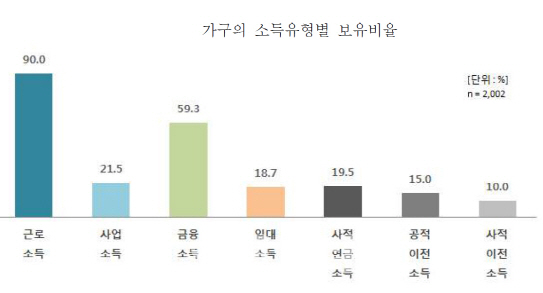

우리나라 가계의 90%는 근로소득이 차지하고, 평균 근로소득은 가구당 연 5116만원 수준인 것으로 조사됐다. 금융소득은 59.3%, 상속 등 사적이전소득은 10% 수준에 불과했다. 가구의 전체 소득은 연평균 6977만원(월 581만원)으로 근로소득 5116만원, 사업소득 4292만원, 금융소득이 1285만원 등으로 조사됐다.

월평균 소비는 254만원으로 전체 소득 대비 43.7% 수준이다. 저축, 보험료, 대출상환액 등 비소비지출에는 378만원을 썼다. 비소비지출을 세부항목별로 보면 저축ㆍ투자액은 107만원, 대출상환액은 신용카드대금 납부액이 147만원, 담보대출 상환액이 71만원, 기타대출 상환액이 60만원 등 이다.

가계의 자산 총액은 3억9508억원으로, 이 중 부동산이 3억5048만원으로 85.6%의 비중을 차지했으며 이어 금융자산 8117만원, 기타자산 2367만원 순이었다. 부채를 보유한 가구는 64.9%로, 담보대출(40.3%)이 가장 높고 그 다음으로 신용카드(36.1%)가 차지했다.

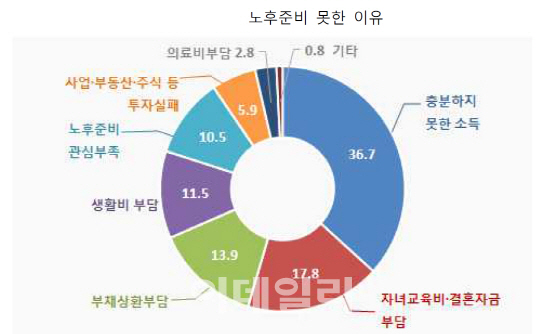

가계의 노후준비는 월 35만8000원, 노후자금 준비에 대해서는 54.6%가 충분하지 못하다고 응답했다. 하지만 노후자금 마련에 자신있다고 응답한 비율이 58.8%로 높아 지나친 낙관적 태도를 보이고 있는 것으로 나타났다. 노후 준비를 위해 특별한 준비를 하기보다는 현 상태를 유지하면서, 주요 노후 수단으로 생각하고 있는 것은 ‘국민연금, 직역연금‘이 31.9%로 가장 높았다.

|

금융거래는 대부분 비대면 거래를 통해 이뤄지고 있었다. 지난 한 달간 금융행동 경험에 대해 ‘ATM(자동화기기) 기기’를 이용한 거래가 83.8%로 가장 높았고, 이어 ‘인터넷뱅킹’ 77.3%, ‘모바일뱅킹’ 67.1% 순으로 나타났다.

다만 재무설계상담을 받은 경험은 지난 5년간(2013~2017년) 전체 응답자의 19.4%에 불과했고, 금융교육을 받은 경험도 17.0%에 불과했다.

전체 가구의 38.9%는 지난 1년간 돈을 빌린 경험이 있고, 연령이 낮을수록(20대 예외) 돈을 빌린 경험이 많았다. 돈을 빌린 방법으로는 신용카드 현금서비스가 56.8%, 은행신용대출이 43.9%, 마이너스 통장 35.3%, 주담대 31.2% 순이다. 특히 고금리의 신용카드 현금서비스는 여성(61.0%)과 60대(30.3%)에서 높게 나타났다.

연구보고서는 “가계의 재무건강에 대한 인식을 객관화할 필요가 있고, 한국 가계의 재무건강 제고를 위해 관련된 정보와 지식을 제공할 필요가 있다”고 지적했다. 이번 연구는 20세부터 69세 사이의 전국 2002개 가구를 대상으로 진행됐다.

메트라이프코리아재단 데미언 그린 이사장은 “이번 연구는 한국 가계 재무건강의 새로운 정의와 객관적인 측정 지표를 제시한 데 의의가 있다”며 “재무건강의 중요성에 대한 인식을 제고하여 더 건강한 사회를 만드는 데 기여할 수 있기를 바란다”고 밝혔다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)