|

GS건설은 아파트 브랜드 선호도 1위 ‘자이’를 내세워 최근 주택 분양시장에서 호실적을 거두고 있다. 하지만 채권시장에선 2013년 2월 이후 장기 회사채 공모 발행은 끊긴 상태다. 지난 2016년 4월 2500억원규모의 전환사채(CB)를 사모 발행했을 뿐이다.

이는 건설사 채권에 대한 수요 공급 미스매치 때문이었지만, 최근 영업현금흐름이 크게 개선되며 격차를 좁히는 모양새다. GS건설은 현재 기업신용등급(ICR) ‘A-’, 단기신용등급 ‘A2’다.

◇ 상반기 최대 실적…하반기에도 이어질 듯

GS건설은 상반기 영업익 6091억원으로 전년동기(1449억원)대비 3.2배가량 급증했다. 이는 1분기 사우디 사업장에서 1200억원 일회성 이익이 반영된 영향이 크다.

10일 FN가이드에 따르면 GS건설의 3분기, 4분기 영업익은 각각 1951억원, 2017억원으로 전년동기대비 174.4%, 96.6% 증가할 전망이다. 같은 기간 순이익은 1039억원, 1088억원으로 흑자전환이 예상된다.

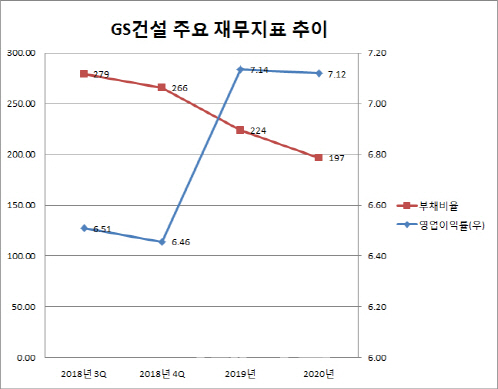

이같은 GS건설의 실적 호조는 건축-주택부문 호조 덕이 크다. 현재 GS건설의 건축비중은 전체의 55% 수준인데 이중 주택부문은 40%내외로 상당히 높다. 특히 서울·수도권 위주의 우수한 분양실적에 힘입어 3월말 기준 주택현장 도급금액은 16조원을 웃돌고, 평균 분양률은 99%나 된다. 영업이익률 역시 올 3분기 6.51%에서 2019년 7.14%, 2020년 7.12%로 높아질 전망이다.

재무구조도 개선되고 있다. 3월말 기준 304.3%였던 부채비율은 9월말 279.6% 수준까지 하락할 전망이다. 순차입금 역시 지난해말(1조2635억원)을 정점으로 줄어들고 있다.

최한승 한국기업평가 수석연구원은 “건축부문은 우수한 실적을 유지할 것이며, 부진했던 플랜트 부문은 선제적 손실처리 효과로 원가율이 안정되고 있다”며 “영업수익성 회복에 따른 현금창출력 제고로 재무구조 개선 기조가 이어질 전망”이라고 분석했다.

◇ 유통금리 하락 등 발행여건 좋아

이때문에 GS건설이 지난 5년여의 침묵을 깨고 올 하반기 회사채 시장에 등장할 지 관심이 쏠린다. 그동안 건설사 회사채는 유통시장에서 대우받지 못했다. 실적 변동성이 커 동일등급 대비 스프레드가 크게 벌어진 탓이다.

하지만 최근 국고채 금리 하락에 스프레드가 좁혀졌고, 내년 금리인상 가능성 등이 커지면서 올 하반기 채권 발행을 서두르는 기업들이 늘어나는 분위기다.

한 신평사 연구원은 “장기채 발행을 안해 단기성 차입금 비중 늘어나고 신용등급도 많이 떨어졌다”며 “GS건설에 대한 업계 평가가 좋은 만큼 채권 발행을 시도해 볼 수 있을 것”이라고 예상했다.

실제로 GS건설은 2013년 2월 3년만기 3200억원, 5년만기 600억원 등 3800억원 채권 발행을 끝으로 회사채 발행이 전무했다. 당시 ‘AA-’등급이던 GS건설의 발행금리는 3년물 3.54%, 5년물 3.70%였다.

하지만 최근 유통금리 하락에 ‘A- ’급 민평금리(3년물)는 현재 3.31%까지 낮아진 상태다. 올 초만 해도 A-급 금리는 3.7%수준이었다.

한광열 NH투자증권 연구원은 “내년 이후 회사채 발행계획이 있던 기업들도 올 하반기 서둘러 채권 발행에 나서고 있다”며 “전반적으로 회사채 발행 여건이 좋은 만큼 GS건설도 채권 발행 유인이 충분히 있을 것”이라고 예상했다.

이에 대해 GS건설 측은 “현재 현금흐름이 매우 좋아 현재로서 회사채 발행 계획은 없다”면서도 “금리가 안정적이고 시장여건이 된다면 회사채 발행 검토도 가능할 것”이라고 말했다.

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200940t.jpg)

![사람 경계하던 떠돌이 '레오'.. 40일 후 놀라운 근황[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200912t.jpg)