|

조원태 회장 등 대주주 일가가 제 3자 연합에 지분율이 뒤지는데다 주주배정 유상증자시 대규모 현금이 필요한 만큼 이같은 대규모 BW 발행을 결정한 것으로 풀이된다. 유통주식수가 부족한 현 주가 수준에서 주주배정이든, 일반공모든 유상증자가 성공할 지도 미지수다.

제 3자 연합은 기존 주주에게 불리한 BW 발행이 결국 조원태 회장 일가의 꼼수 지분 늘리기로 귀결될 것이라며 반발하고 나섰다. 다만 투자자 입장에선 연 3.75%의 3년 만기이자에 신주인수권만 별도로 매각할 수 있어 차익이 상당할 것이란 전망도 제기된다.

|

◇ 3년 만기 분리형 BW 발행 연 3.75%…“채권 발행보다 싸다”

정부는 신주인수권(워런트)이 분리되는 BW 발행을 2013년 9월부터 전면 금지했지만, 2015년 5월 자본시장법 개정을 통해 공모로만 분리형 BW 발행을 가능하게끔 완화했다.

워런트만을 헐값에 인수해 대주주의 꼼수 지분확보 등이 잇따르자 발행을 전면 금지하다 기업들의 자금조달이 어렵다는 지적에 공모 발행만을 터준 것이다.

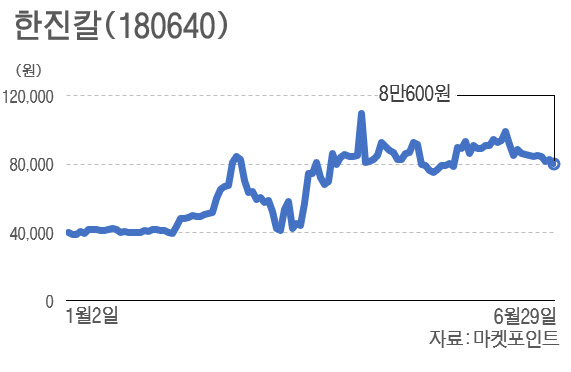

이번에 한진칼이 공모발행하는 3000억원 규모의 BW는 표면이자율 2%, 만기이자율 3.75%다. 만기는 2023년 7월 3일이다. 신주인수권(워런트) 행사는 당장 오는 8월 20일부터 만기 한 달전(2023년 6월 3일)까지 가능하다. 행사가는 주당 8만2500원으로 현 주가(29일 종가 8만600원)보다 2.4%(1900원) 높다.

한 자산운용사 관계자는 “한진칼 신용등급이 `BBB`에 하향검토 등급감시대상으로 기관투자자가 투자하기엔 적절하지 않다”며 “리테일 수요와 시중 풍부한 대기자금 유입이 관건이 될 것”이라고 말했다.

한진칼의 대주주가 자금여력이 크지 않아 주주배정 유상증자가 불가능하고, 회사채를 발행하기도 적절하지 않은 등급(BBB)이어서 메자닌을 통한 자금조달에 나섰다는 분석이다.

이데일리 본드웹에 따르면 3년 만기 BBB 등급의 민간평균금리는 현재 7.303%(26일 기준)로 이번에 발행하는 3년 만기 BW 금리 3.75%보다 2배가량(3.58%포인트) 높다.

한진칼로서는 더 낮은 비용으로 대규모 자금을 조달할 수 있고, 분리된 신주인수권만을 매입해 경영권 방어에 나설 수도 있다. 다만 이 경우 신주인수권 매입 비용에 주당 행사비용을 더한 금액이 주당 매입가가 되는 만큼 현 주가 수준에선 큰 메리트가 없다.

운용사 관계자는 “우선주 시장이나 옵션시장은 레버리지가 큰 시장으로 비슷하다”며 “만기 전에 행사가 가능한 수준에 도달할 것이란 기대가 있을 것”이라고 말했다.

◇ 30일~7월 1일 청약 흥행할까…증시 대기자금 유입 ‘관심’

한진칼 BW에 투자하려면 오는 30일과 7월 1일 청약에 응해야 한다. 납입일은 7월 3일이다. 대표주관회사는 유진투자증권(001200)으로 청약에 나서려면 온라인, 오프라인 등으로 유진증권 계좌를 개설하고 청약에 응할 금액 100%를 증거금으로 납부하면 된다. 신주인수권이 분리된 채권의 상장예정일은 7월 3일이고, 신주인수권증권(워런트) 상장예정일은 7월 16일이다.

만약 1000만원을 투자할 경우 행사가 8만2500원을 기준으로 신주인수권이 배정된다. 121주의 신주인수권과 신주인수권이 분리된 채권을 보유할 수 있다. 121주의 신주인수권은 시장에서 매각 가능한데, 이론가(1만5751원)를 기준으로 할 때 190만원의 차익을 가져갈 수 있다. 사채에 부여된 연 3.75%의 이자는 별도다.

사채의 경우 발행일로부터 3개월 단위로 연 2%의 이자를 받고 만기보유시 잔여이자 연 1.75%를 3개월단위 복리로 계산해 지급받는다. 사채는 발행일로부터 2년이 지난 2022년 7월 3일부터 조기상환 청구가 가능하다. 조기상환시 이자율은 연 3.75%로 만기이자율과 동일하다.

한진칼은 이번에 조달한 3000억원 중 대한항공(003490) 유상증자에 2000억원을 사용하고, 1000억원을 채무상환에 쓸 계획이다.

양지환 대신증권 연구원은 “7월 16일 상장되는 신주인수권 가치는 이론가격보다 급등할 가능성이 높다”며 “신주인수권부사채를 배정받게 될 경우 2%의 표면이자, 3.75%의 만기이자 이외에 신주인수권 분리 매각에 따른 차익이 상당할 수 있을 것”이라고 전망했다.

◇ 조 회장 일가 신주인수권 매입 얼마나?…“또 다른 지분경쟁”

당장 큰 돈이 부족하고, 지분 경쟁에서도 3자 연합에 밀리는 조원태 회장 일가가 별도로 거래되는 신주인수권을 얼마나 매입할 지도 관심이다.

금융감독원에 따르면 한진칼의 3000억원 규모 BW의 신주인수권이 전량 행사될 경우 현재 행사가 기준 6.15%(363만6363주)가 신규 발행된다. 70%까지 신주인수권 행사가가 조정(리픽싱)될 경우 발행되는 주식수는 519만311주(8.06%)까지 늘어난다.

이에 따라 현재 조원태 회장과 특수관계인 지분은 22.45%(조현아 전 부사장 지분 제외)에서 21.14%로 1.31%포인트 하락한다. 70%까지 리픽싱될 경우 조 회장 등의 지분율은 20.63%로 현재보다 1.81%포인트 떨어진다. 적어도 이 수준 이상의 BW를 매입하거나 신주인수권을 사들여야만 현재 지분율을 유지할 수 있게 된다.

제 3자 연합도 비슷하다. 그레이스홀딩스 외(19.55%), 대호개발 외(19.2%)의 지분율은 1.13%포인트, 1.11%포인트 하락한 18.41%, 18.09%로 변경된다. 행사가가 70%까지 리픽싱될 경우 1.58%포인트, 1.55%포인트 하락한다.

운용업계 관계자는 “한진칼이 분리형 BW를 발행한 것은 신주인수권(워런트) 매매를 통한 또 다른 지분경쟁을 예고한 것”이라며 “조 회장 일가 등이 워런트만 사뒀다가 필요시 행사하는 것도 비용을 줄일 수 있는 방법 중 하나”라고 말했다.

한진칼 관계자는 “자회사 대한항공 유상증자 일정에 맞춰 BW로 자금 조달을 택한 것”이라며 “유상증자의 경우 최소 2달 이상 소요된다”고 전했다.

한편 대한항공은 1조1587억원 규모의 주주배정 후 실권주 일반공모 유상증자를 진행한다. 주당 발행예정가는 1만4600원으로 7월 6일 최종 발행가가 확정된다. 청약일은 구주주의 경우 7월 9~10일, 납입일은 7월 17일, 상장예정일은 7월 29일이다. 3월 말 기준 한진칼은 대한항공 지분 29.96%를 보유한 최대주주다. 한진칼을 비롯한 특수관계인 지분은 33.35% 수준이다.

![“어머니·아들 시신과 살았다”…500만원 때문에 천륜 끊은 男 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110600001t.jpg)