|

27일(현지시간) 뉴욕상품거래소(COMEX)에서 8월 인도분 금은 전 거래일보다 온스당 33.50달러(1.8%) 오른 1931달러에 장을 마쳤다. 지난 24일 온스당 1897.50달러로 마감해 종가 기준으로 9년 만에 역대 최고가를 기록한 데 이어 2거래일 연속 최고가를 경신했다. 28일 아시아 선물시장에서는 장중 온스당 1974달러를 넘어서기도 했다.

금값은 이미 골드만삭스, 씨티그룹 등 주요 투자은행(IB)들이 예상한 2000달러에 근접한 상태다. 뱅크오브아메리카(BOA)는 지난 4월 발표한 보고서에서 금값이 18개월 내에 온스당 3000달러까지 갈 수 있다고 전망하기도 했다.

최근 금값 급등 배경은 약(弱)달러 현상이 주원인으로 지목된다. 불과 4개월 전인 지난 3월만 하더라도 초안전자산으로 꼽혔던 달러의 전세는 불과 넉달만에 완전 역전됐다. 마켓포인트에 따르면 주요 6개국 통화 대비 달러인덱스(Dollar index)는 27일(현지시간) 기준 93.67로 지난 2018년5월(92.25) 이후 2년 4개월여만에 최저치로 떨어졌다. 유로화나 엔화, 스위스 프랑 등 안전자산으로 꼽히는 통화들이 강세를 나타내면서 달러가 맥을 못추고 있다. 미국의 재정적자폭 확대 우려와 미국 연방준비제도(Fed)의 무제한 달러 공급 정책이 낳은 결과다. 미국을 비롯해 주요 중앙은행들이 전방위로 돈을 풀었지만 풀린 돈의 규모는 달러가 압도적이고, 코로나19 확산세와 경기침체의 골은 미국이 주요국들에 비해 훨씬 심각하다.

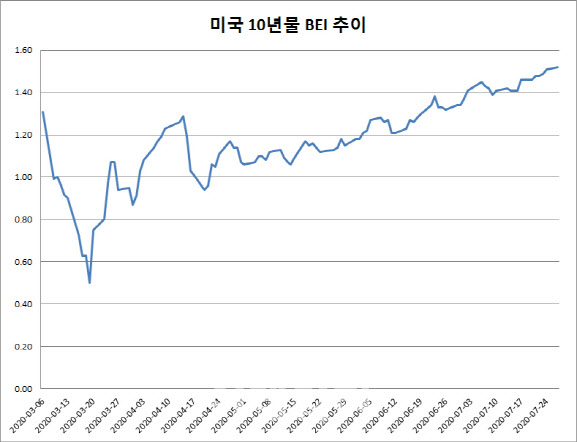

약달러는 인플레이션 우려를 자극하면서 금에 대한 수요를 자극하고 있다. 실제 미국의 기대인플레이션 선행지표는 급등세다. 세인트루이스 연방준비은행에 따르면 10년물 BEI(Breakeven inflation rate·일반 국채와 인플레이션 연동채(TIPS)간 수익률 차)는 27일(현지시간) 1.52%로 연저점(지난 3월27일·0.63%) 대비 0.89%포인트나 올랐다. BEI가 상승했다는 것은 투자자들이 물가 상승에 베팅하고 있다는 뜻이다.

반면 명목금리인 10년물 미국채 수익률은 0% 중반대에서 횡보하고 있어 실질금리(물가상승률을 감안한 이자율)가 급격히 하락하고 있다. 역사적으로 실질금리 하락기에 인플레이션 헤지(Hedge) 수단인 금값은 상승했다.

향후 금 가격의 추이는 시중에 풀리는 달러 규모와, 이로 인한 달러의 추가 약세 기대감에 좌우될 전망이다. 2조달러 안팎의 미국의 5차 경기부양책이 대기하고 있고, 오는 28~29일(현지시간) 열릴 예정인 미국 연방공개시장위원회(FOMC)에서 제롬 파월 연준의장이 코로나19 확산에 대한 우려와 부양기대감을 자극할 것이라는 전망이 나오고 있다. 총영사관 폐쇄에 따른 미중간 외교 갈등도 변수다.

박상현 하이투자증권 이코노미스트는 “금 가격 급등은 미중 갈등 증폭과 미국내 코로나19 확산에 따른 안전자산 수요 증가와 더불어 달러화의 추가 약세 기대감이 반영된 것”이라며 “미국의 경기부양책에 따라 달러화와 금의 추이가 좌우될 것”이라고 말했다.

|

![순천 여성 암매장 살인사건…전말은 이랬다[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111500004t.jpg)