|

한 증권사 채권딜러는 “금리가 치솟으면서 기관투자가들이 우량 회사채 중심으로 투자에 나서고 있다”며 “이마트는 지분투자 등으로 자금 소요가 확대됐으나 자산매각을 통해 자금을 조달하고 있고 등급도 높다 보니 자금몰이에 성공했다”고 설명했다.

앞서 2019년과 2020년 이마트는 온·오프라인 사업 확장을 위한 자본적지출(CAPEX) 투자 부담과 미국 유통채널 진출 등에 따른 지분투자로 자금 소요가 확대됐다. 하지만 2020년 마곡부지 매각(8000억원)과 2021년 가양점 매각(6820억원), 성수 본점 매각(총 매각금액 1조2000억원) 등으로 자금 여력 확충이 계속되고 있다.

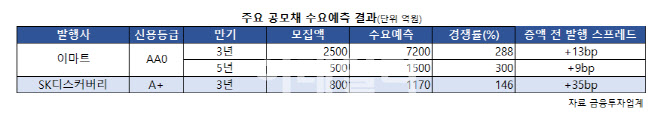

이에 반해 SK디스커버리(A+)는 이날 무기명식 이권부 무보증사채(제193회) 수요예측에서 3년물 800억원 모집에 총 1170억원의 자금이 들어와 완판에 성공한 수준이다.

특히 SK디스커버리는 금리밴드를 3년 만기 회사채 개별민평 수익률의 산술평균에 -40bp~+40bp(1bp=0.01%포인트)를 가산한 이자율을 제시, 모집물량은 +35bp에 채웠다. 지난 18일 SK디스커버리 회사채 3년물 개별민평은 3.847%다.

이에 반해 이마트는 금리밴드를 3년과 5년 만기 회사채 개별민평 수익률의 산술평균에 -30bp~+30bp를 가산한 이자율을 제시했고 모집물량은 각각 +13bp, +9bp에 채웠다. 이마트 회사채 개별민평은 3년물이 3.655%, 5년물이 3.797%다.

한 증권사 DCM 담당자는 “SK디스커버리는 최근 신평사에서 잇달아 등급을 상향했다”며 “기존 긍정적 등급 전망으로 등급 상향에 대한 기대가 있었으나 등급 조정으로 이러한 효과가 사라졌다”고 말했다.

앞서 지난 14일 한국기업평가와 NICE신용평가는 SK디스커버리의 신용등급을 ‘A(긍정적)’에서 ‘A+(안정적)’로 상향 조정했다. 한국신용평가는 작년 6월에 ‘A+’급으로 올렸다.

한편 SK디스커버리는 오는 6월 2200억원 규모의 기업어음(CP)의 만기가 도래해 수요예측 흥행 시 목표치의 두 배가 넘는 2000억원까지 증액 가능성을 열어놨었다.

이마트도 모집액의 두배인 최대 6000억원까지 증액 발행을 검토하고 있고, 조달금액은 CJ제일제당, LG전자, 삼성전자 등 업체 상품대금 지급으로 사용할 계획이다.