|

◇ 원화, 달러 뿐 아니라 유로·파운드·엔화 대비로도 약세

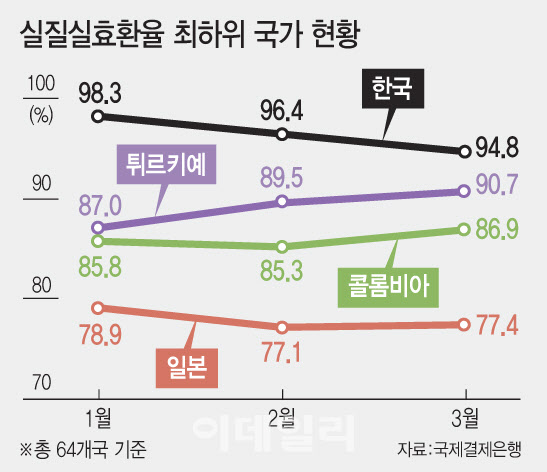

3일 BIS에 따르면 3월 원화의 실질실효환율 지수는 94.8로 기준선인 100보다 낮아 저평가 상태에 있다. 실질실효환율 지수는 64개국 중 일본(77.4), 콜롬비아(86.9), 터키(90.7), 노르웨이(93.8) 다음으로 60위를 기록해 꼴찌에 가까운 수준이다.

원화의 실질실효환율 지수는 2021년 8월 이후 100을 하회하기 시작해 원·달러 환율이 1400원을 넘었던 작년 10월엔 90.7까지 떨어졌다. 그러다 올 1월 98.3까지 회복되는 듯 했으나 다시 하락세로 전환됐다. 4월 수치는 아직 공개되지 않았지만 4월 원·달러 환율이 1340원 수준까지 오른 것을 감안하면 실질실효환율 지수는 추가 하락했을 것으로 추정된다. 실질실효환율은 수출·입 과정에서 발생하는 물가 변동이나 교역비중 등을 반영한 환율로 통화의 실질가치를 나타내주는 지표로 실질실효환율이 하락했다는 것은 해당 국가 통화의 구매력이 떨어졌음을 의미한다.

실제로 올 들어 달러인덱스는 103선에서 101선까지 하락, 1.7% 떨어진 반면 달러화 대비 원화 가치는 1260원선에서 1340원선으로 5% 넘게 하락했다. 환율은 2일 종가 기준으로 1342.1원을 기록해 작년 11월 23일(1351.8원) 이후 6개월래 최고치를 기록할 정도로 상승했다. 그나마 3일엔 3.9원 하락한 1338.2원에 마감했다.

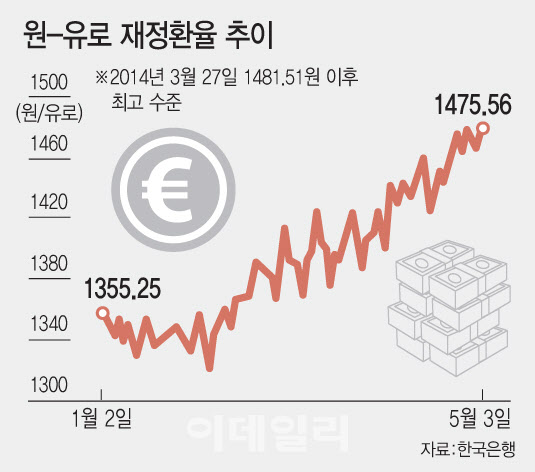

원화 약세는 달러화 대비로만 국한되지 않는다. 유로화, 파운드화, 엔화 등 주요 통화 대비로도 원화 약세가 두드러지고 있다. 1유로화당 원화는 최근 1470원 중후반까지 올라 2014년 3월 이후 10년 2개월래 최고 수준을 기록하고 있다. 파운드화당 원화 역시 1670원까지 올라 브렉시트(영국의 유럽연합 탈퇴)가 있었던 2016년 6월 이후 최고치를 보이고 있다. 100엔당 원화 역시 2월초까지만 해도 930원 수준이었으나 작년 3월 이후 1000원을 재돌파했다. 위안화 대비 원화 역시 2월초 181원에서 최근 193원까지 올라 작년 10월 이후 최고 수준이다.

|

과거엔 원화가 약세를 보이면 수출에서 가격 경쟁력이 높아진다고 생각했으나 지금은 유효하지 않다는 분석이 힘을 얻고 있다. 신현송 BIS 조사국장은 지난 2월 한국은행·대한상공회의소 공동 주최 세미나에서 “자국 통화가 절하되면 수출 경쟁력이 생겨서 수출이 늘어난다고 배웠으나 오히려 달러화가 약할 때, 자국통화가 달러화 대비 강세일 때 수출이 더 잘된다”고 밝힌 바 있다. 오히려 원화가 주요 교역국 통화보다 약세이다보니 구매력이 떨어져 수입 물가가 올라가고 있다. 3월 수입물가는 전월비 계약 통화 기준으로 1.8%나 하락했으나 원화 기준으론 0.8% 상승했다.

◇ 전문가 “2분기가 환율 고점”

대다수 전문가들은 환율이 1350~1360원 수준으로 2분기 고점을 형성할 전망이다. 상반기까지는 미 연방준비제도(Fed·연준)의 금리 인상 종료 여부에 대한 불확실성이 커지지만 하반기로 갈수록 원화가 살아날 것이라는 분석이다.

백석현 연구원은 “원화 약세가 장기화되지는 않을 것”이라며 “하반기로 갈수록 반도체 경기가 개선되고 중국, 독일 등 유럽의 상황을 보면 원화만 동떨어져서 약세로 가기는 힘들어 보인다”고 설명했다. 하반기로 갈수록 중국 경제 활동 재개로 위안화가 강세로 갈 가능성도 높다. 위안화 강세시 원화도 동조화될 수 있다.

단기적으론 우리나라 시각으로 4일 공개되는 연방공개시장위원회(FOMC) 회의 이후 시장에선 연준의 금리 인상 종료 기대감이 커지면서 달러 역시 약세로 주저앉을 가능성이 크다는 평가다. 연준이 6월 추가 인상 가능성을 열어놓더라도 시장은 이를 믿지 않고 금리 인상 종결에 무게를 더 둘 수 있다는 분석이다.

박수연 메리츠증권 연구원도 “외환당국이 환율 1340원 위로 개입 경계감이 높아 1343원 위로는 더 오르기 어려운 측면이 있을 것”이라며 “하반기로 갈수록 환율은 내려갈 것으로 보여 연말께 1250원까지 열어두고 있다”고 설명했다.

백 연구원은 3분기에 낮아지지만 4분기에 소폭 오를 가능성도 있다고 전망했다. 백 연구원은 “고금리 지속으로 신용리스크가 어디서든 터질 수 있다”며 “4분기 환율이 소폭 높아질 수 있지만 2분기 대비로는 낮은 수준일 것”이라고 밝혔다.

반면 루이 커쉬 스탠더드앤드푸어스(S&P) 전무는 “연준이 내년에야 금리를 인하하면서 아시아 환율은 달러화 대비 연초보다 더 약세로 마감하게 될 것”이라며 “인도, 필리핀 등 경상수지 적자 국가들의 통화가 그런 흐름을 보일 것인데 원화의 경우 경상흑자 규모가 줄어들고 있어 글로벌 자본 흐름에 민감한 흐름을 보일 수 있다”고 말했다.

![피아니스트 아내의 문란한 성생활...그 끝은 '납치살해' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200065t.jpg)