|

8일 가장 먼저 지난해 실적을 발표한 KB금융(105560)그룹은 역대 최대규모인 4조4096억원의 당기순이익(이하 연결기준)을 기록했다고 공시했다. 이전 최대 기록이었던 지난해(3조4552억원 순이익에 비해 27.6%(9544억원) 증가한 규모다. KB금융은 아울러 주주 가치를 늘리기 위해 작년 배당성향(당기순이익 대비 배당금 비율)을 26%로 높이고, 1500억원어치 자사주를 소각하기로 했다고 밝혔다.

KB금융그룹 관계자는 “지난해는 여신부문 성장과 푸르덴셜생명, 프라삭 등 국내외 M&A 영향으로 이자이익이 큰 폭 증가했다”며 “자산관리(WM), 투자은행(IB) 사업부문의 시장경쟁력을 강화하면서 순수수료이익도 괄목할만한 성장을 이뤘다”고 설명했다. 지난해 이자이익은 1조5070억원, 순수수료 이익은 6670억원을 기록했다. 특히 수익 다각화 노력을 지속한 결과 지난해 비은행 계열사의 순이익 비중이 42.6%를 기록해 전년(33.5%)보다 10%포인트 가까이 늘어났다.

|

서영호 KB금융그룹 재무총괄 전무는 “코로나19 사태로 일시적으로 축소했던 배당성향을 26.0%로 결정해 코로나19 발생 이전 수준으로 회복했다”고 설명했다. 주당배당금은 전년대비 약 66% 증가한 2940원으로 결정했다. 지난해 8월에 기지급한 배당금 750원을 제외하면 기말배당금은 2190원이다. 이와 함께 이날 이사회에서 1500억원 규모의 자사주를 소각키로 결정했다.

서 전무는 “앞으로도 보다 선진화한 주주환원 방안에 대해 고민하고 국제 수준에 맞는 다양한 정책을 펼칠 것”이라며 “배당성향을 빠르게 30%대까지 올리고 자사주 추가 소각, 분기별 현금 배당 등 적극적인 주주환원 정책을 지속해서 검토할 예정”이라고 말했다.

금융권 한 관계자는 “KB금융그룹이 보유한 9000억원 규모의 자사주를 감안하면 추가적인 소각도 가능하다는 신호를 준 것”이라며 “주식시장에도 긍정적인 신호를 줄 것으로 보인다”고 했다.

|

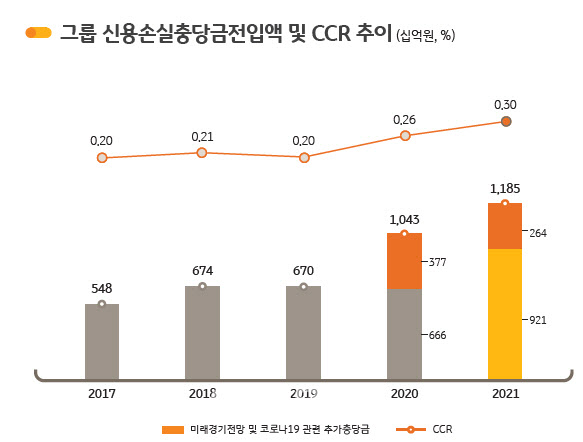

그룹 관계자는 “선제적 위험 관리를 위해 경기전망을 보수적으로 잡고 코로나19 관련한 일부 여신의 건전성을 재분류해 약 2640억원의 추가 대손충당금을 적립했다”며 “카드 신용평가모형 변경과 관련해서도 약 340억원의 대손충당금을 추가 전입하는 등 약 3810억원의 일회성 대손충당금이 발생한 데 따른 것”이라고 설명했다.

지난해 KB금융그룹이 신규로 적립한 신용손실충당금은 1조1851억원으로 전년(1조434억원)대비 1417억원 증가했다. 이에 따라 2021년말 현재 KB금융그룹의 대손충당금 적립액은 2조7552억원으로 집계됐다.

임필규 KB금융그룹 최고위험관리책임자(CRO·부사장)은 이날 컨퍼런스 콜에서 “지난해 충당금 적립을 포함한 위험관리대책은 최근 20년간 경제상황 중에서 심각한 위기상황임을 가정하고 수립했다”며 “아직 오미크론 변이 바이러스에 대한 위험이 사라지지 않았기 때문”이라고 설명했다. 이어 “3월말 코로나19 금융지원대책을 종료하더라도 부실차주 발생에 따른 위험은 크지 않을 전망”이라고 했다.

◇기은도 2.4조 역대 최대…신한·하나·우리 등도 역대급 실적 예고

이날 실적을 발표한 기업은행(024110)도 지난해 당기순이익(연결기준)이 전년대비 56.7% 증가한 2조4259억원을 기록했다. 은행 자체만으로도 2조241억원의 순이익을 거뒀다. 기업은행의 연간 순이익이 2조원을 돌파한 것은 이번이 처음이다.

9일 실적발표를 하는 신한·우리금융그룹과 10일 발표 예정인 하나금융그룹의 실적도 역대 최대를 기록할 전망이다. 금융정보업체 에프엔가이드에 따르면 신한금융그룹 4조2850억원을 비롯해 △하나금융 3조3529억원 △우리금융 2조7011억원 등의 순이익을 거둘 전망이다. 전망치와 유사하게 실적이 나온다면 세 곳의 금융그룹 모두 역대 최고 기록을 쓰는 셈이다.

금융권 관계자는 “KB금융이 사상 최대 실적을 기록한 것처럼 나머지 금융그룹도 비슷한 결과를 나타낼 것”이라며 “지난해 8월부터 한국은행이 기준금리를 올리면서 대출금리가 급격히 오른 데 따른 이익이 커졌기 때문”이라고 전했다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)