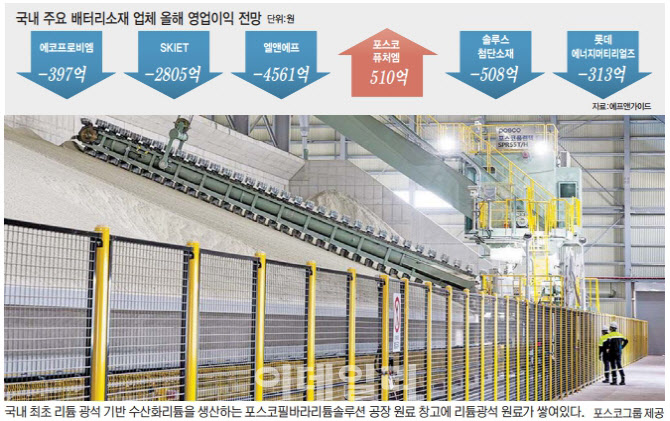

◇올해 대부분 적자 예상…내년 전망도 어두워

15일 증권정보업체 에프앤가이드에 따르면 양극재 생산업체 에코프로비엠은 올해 연간 397억원의 영업손실을 낼 것으로 추정된다. 지난해 1560억원 이익에서 적자로 돌아서는 게 확실시 된다. 2위 업체 엘앤에프는 무려 연간 4561억원의 적자를 낼 것으로 전망된다. 지난해 2223억원 손실에서 그 규모가 두 배가량 늘어나는 셈이다. 양·음극재와 내화물 사업을 함께 벌이는 포스코퓨처엠은 올해 510억원의 이익을 기록해 지난해 359억원보다 규모가 조금 늘 것으로 예상된다.

|

배터리 소재 업체들의 실적 악화 주요 요인으로는 캐즘과 더불어 중국 배터리 업체들의 확장공세가 꼽힌다. 올해 CATL, BYD 등 중국 배터리 업체들의 세계 시장 점유율은 70%를 돌파했다. 동시에 국내 배터리 3사(LG에너지솔루션, SK온, 삼성SDI)의 점유율은 지난해 23.3%에서 2.6%포인트(p) 하락한 20.5%로 나타났다. 중국 내수 시장 공급과잉으로 중국 업체들이 해외시장 공략에 나선 데 따라 앞으로도 국내 배터리 업체들의 성장 둔화가 예상된다. 국내 배터리 제조사들을 주요 거래처로 두고 있는 소재업체들 입장에서는 매출 감소 현상이 더 빠르게 나타날 수 있는 구조다.

◇투자 속도 조절하고 탈중국 가속화

상황이 이렇다 보니 배터리 소재업체들은 올해부터 투자 속도 조절에 들어갔다. 에코프로비엠은 연초 설정했던 생산설비(CAPEX) 투자 규모를 1조5000억원에서 1조원 내외로 조정했다고 밝혔다. 4730억원을 투입해 신설하려던 CAM9 공장의 준공 일정을 2년 미뤘다.

포스코퓨처엠은 포트폴리오 확장 계획을 철회하는 강수를 뒀다. 지난 9월 세계 최대 코발트 생산 기업인 중국 화유코발트와 경북 포항에 1조2000억원을 들여 전구체 합작공장을 짓기로 한 계획을 중단키로 한 것이다. 이에 앞서서는 포스코퓨처엠이 지분 51%를 보유한 피앤오케미칼을 공동 투자사인 OCI에 537억원에 매각하기도 했다.

|

장기적으로는 배터리 핵심 광물 공급망에서 압도적인 장악력을 보유한 중국 의존도를 줄이기 위해 노력하고 있다. 미국과 유럽이 중국산 배터리 사용을 억제하는 정책을 점차 강화하고 있기 때문이다. 특히 미국의 경우 도널드 트럼프 행정부가 들어서면 배터리 소재 및 핵심광물에 대해 관세를 매길 가능성이 제기되고 있다. 이날 로이터 통신은 배터리와 핵심 광물 등에 무역확장법 232조를 부과해 고율 관세를 매기고 수입을 제한하는 내용이 담긴 트럼프 정권인수팀의 문서를 확보했다고 보도했다. 이에 따르면 인수팀은 전세계적으로 모든 배터리 원료에 관세를 부과한 다음 동맹국과 개별적으로 면세 여부를 협상할 것을 권고했다. 이 경우 중국에 대한 견제가 최우선적으로 이뤄질 가능성이 크다.

포스홀딩스는 지난 10일 호주 광산기업 핸콕과 연산 3만톤(t) 규모의 리튬 사업을 추진한다고 밝혔다. 이에 앞서 포스코그룹은 지난달 수산화리튬 제2공장을 준공하며 연산 4만3000t의 생산체제를 갖췄다. 에코프로는 계열사 에코프로이노베이션을 통해 경북 포항에서 수산화리튬을 생산하고 있으며, LG화학은 지난달 미국 세계 최대 석유·에너지기업인 엑슨모빌과 아칸소주 리튬 염호에서 생산된 리튬을 약 3시간 거리 LG화학 테네시 공장으로 공급하는 업무협약을 체결했다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)