|

선물시장은 올해 3월부터 여섯 번의 금리인하를 가격에 반영하고 있다. 하지만 외사 이코노미스트를 대상으로 조사한 블룸버그 서베이는 2분기 한 번, 3분기 두 번, 4분기 한 번의 금리인하(총 4차례)를 전망하고 있다.

이에 전규연 연구원은 “(금리인하) 시점에 대한 의견이 분분한 기간 동안 달러의 방향성이 제한되며 변동성 국면이 이어질 수 있다”고 진단했다.

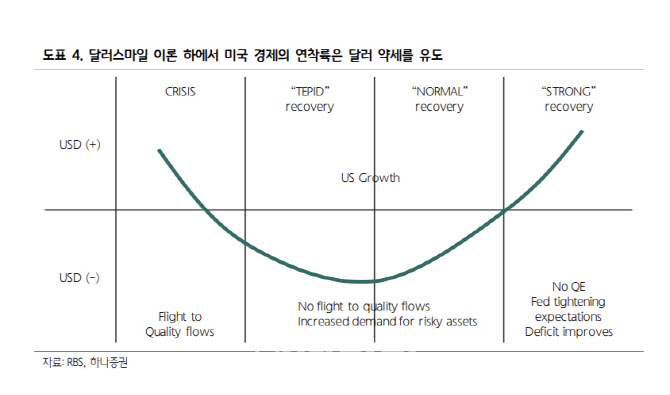

올해 미국 경제가 연착륙하면서 달러도 약세를 나타낼 것이란 전망이다. 전 연구원은 “‘얼마나 오래’ 고금리를 유지하느냐에 대한 고민은 이어지겠지만, 어찌 됐건 금리인상을 멈추고 올해 중 금리인하로 돌아선다는 것은 올해 미국 경제가 연착륙할 가능성을 높인다”면서 “달러 스마일 이론에 대입해보면 미 달러는 연내 약세 흐름을 이어갈 공산이 크다”고 봤다.

달러 스마일 이론은 경기 침체기와 경기 회복기에 미 달러가 각각 안전자산 수요와 성장률 격차를 반영하며 모두 강세를 보이는 현상을 뜻한다.

현재 흐름상 환율의 추가 상승 가능성은 낮다는 게 하나증권의 판단이다. 내국인의 해외 증권투자 규모는 11월에 감소 전환했고 외국인의 국내 주식, 채권 매수세도 유효해 자금 흐름상 환율의 추가 상승을 이끌만한 요인은 많지 않다는 이유에서다.

또한 전 연구원은 “한국은행이 1월 금융통화위원회 회의에서 추가 금리인상에 대한 문구를 삭제하며 향후 금리 동결을 시사한 만큼 한-미 금리차 영향도 제한적일 것”이라며 “아울러 수출 호조로 국내 무역수지는 7개월 연속 흑자 기조를 유지하고 있다”고 설명했다.

하나증권은 올해 환율이 점진적으로 하락한다는 가정하에 분기별 평균 환율을 1분기 1310원, 2분기 1300원, 3분기 1275원, 4분기 1260원으로 제시했다. 이에 따른 연평균 환율은 1286원으로 추산됐다.

![이륙 직전 기내 ‘아수라장'…혀 말린 발작 승객 구한 간호사[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021301816t.jpg)

![야산서 발견된 백골 소년…범인은 동료 ‘가출팸'이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021400001t.jpg)