|

12일 금융감독원 전자공시시스템에 따르면 이수페타시스는 전날 유상증자 정정신고서를 제출하고 증자 신주배정기준일을 오는 17일에서 내년 1월 20일로 변경한다고 공시했다. 이에 따라 유상증자 관련 일정이 모두 순연됐다. 유상증자로 조달할 자금 규모 역시 기존 5500억원에서 3719억원으로 줄어들 것으로 이수페타시스는 전망했다. 유증 발표 이후 주가가 급락한 데 따른 여파다.

이수페타시스는 유상증자 모집총액 중 제이오 인수에 2027억원, 시설투자에 1692억원을 투입할 예정이라고 밝혔다. 이수페타시스가 제이오 인수에 필요한 자금은 3000억원이다. 유상증자만으론 971억원이 부족하다. 이수페타시스는 회사의 가용자금 1015억원 이내에서 금액을 차입할 계획이라고 밝혔다.

문제는 확정 발행가액이 나오는 내년 2월까지 주가가 추가 하락할 가능성이 커지고 있다는 점이다. 이 경우 모집총액은 더 줄어들 수밖에 없다. 이수페타시스 주가는 이날 2만1050원선까지 밀리며 지난 11월 18일 기록한 연저점(2만1000원)에 근접한 수준으로 떨어졌다. 이수페타시스는 내년 2월 19일에 유상증자 신주발행가액을 확정하는데, 만약 이때 유증 규모가 더 줄어들 경우 제이오 인수에 필요한 차입금 규모도 덩달아 커질 수밖에 없는 구조다.

◇ 제이오 인수, 6월부터 검토…이스케보다 시너지 높아

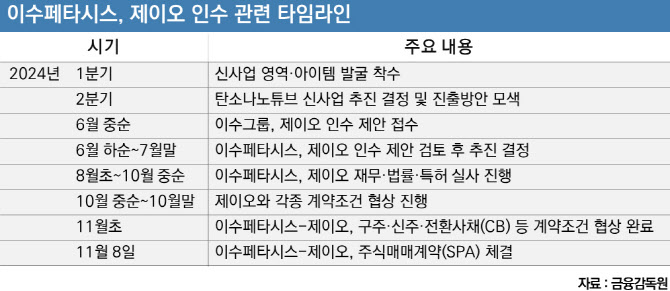

정정 신고서에서 이수페타시스는 제이오 인수를 추진하게 된 내역을 대폭 추가했다. 신고서에 따르면 △탄소나노튜브 관련 신사업 추진 결정(상반기) △제이오 인수 제안 접수(6월 중순) △이수페타시스, 검토 후 인수 추진 결정(6월 하순~7월말) △실사 진행 및 계약조건 협상(8~10월) △구주·신주·전환사채(CB) 등 계약조건 협상 완료(11월) 등의 타임라인에 따라 인수 논의가 진행됐다.

이차전지 계열사인 이수스페셜티케미컬이 아닌 이수페타시스가 제이오 인수를 추진하는 배경도 추가됐다. 이수페타시스의 주력 제품인 인쇄회로기판(PCB)과 제이오의 탄소나노튜브(CNT) 사업 연계성 및 시너지가 더 크기에 인수합병(M&A)을 추진하게 됐다는 설명이다.

이수페타시스 측은 “제이오와 이수스페셜티케미컬은 모두 이차전지 밸류체인 내에 속하지만, 제이오의 기술은 양극과 음극에 적용되고, 이수스페셜티케미컬의 기술은 전해액에 한정되므로 기술 간의 직접적인 연관성은 낮다”며 “제이오의 CNT 사업은 PCB 사업과의 연계성 및 시너지가 더 가시적”이라고 밝혔다. 제이오의 플랜트 사업에 대해선 “PCB 제조업과 제이오의 플랜트 엔지니어링 사업 간 직접적인 연관성은 존재하지 않는다”고 설명했다.

이수페타시스 지분 0.9%를 보유한 김상범 이수그룹 회장도 유상증자 참여를 확약했다. 이수페타시스는 “김 회장이 책임경영 강화 차원에서 배정받은 물량의 100%를 청약 참여할 예정”이라고 밝혔다. 다만 김 회장의 배우자이자 지분 4.27%를 보유 중인 고(故) 김우중 대우그룹 회장 장녀 김선정씨의 청약 참여 여부는 결정되지 않았다.