|

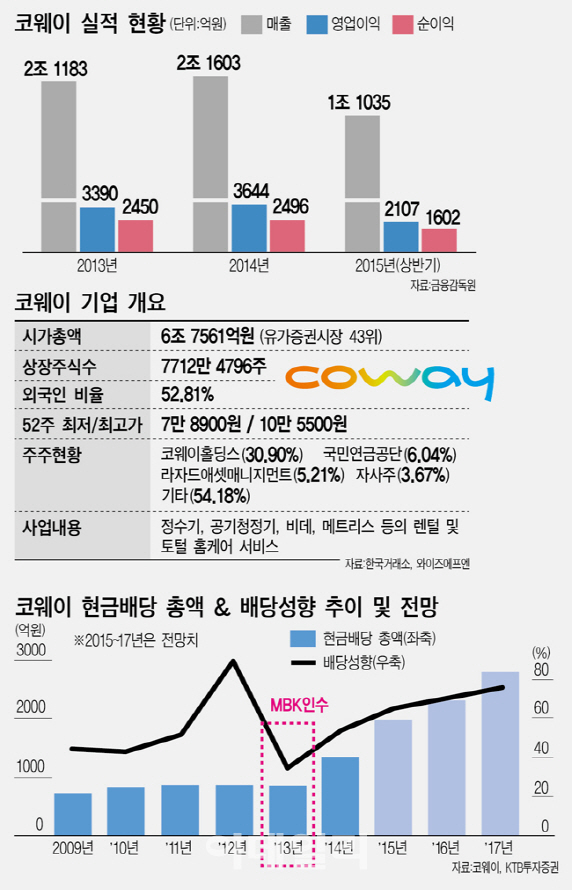

23일 투자은행(IB) 업계에 따르면 코웨이 대주주인 MBK와 매각 주관사인 골드만삭스는 오는 30일에 코웨이 매각 관련 본입찰을 진행할 예정이다. 이번 매각 대상은 최대주주인 코웨이홀딩스가 보유하고 있는 지분 30.9%다. 코웨이홀딩스는 MBK가 설립한 특수목적법인이라는 점에서 사실상 최대주주는 MBK다. MBK는 지난 2013년 1월2일에 1조 2000억원으로 코웨이 지분 30.9%를 사들여 최대주주가 됐다.

이날 종가 기준 코웨이의 시가총액이 6조 5700억원이라는 점을 고려하면 MBK 지분의 시장가치만 약 2조원이 된다. 시장 가치에 경영권 프리미엄을 얹어 매각가가 3조원을 넘는 것 아니냐는 기대감도 나왔지만 이에는 못 미칠 것이라는 전망이 지배적이다. 인수 후보들의 입질이 예상보다 매우 한산하기 때문이다.

현재 가장 유력한 후보로 꼽히는 곳은 CJ(001040)와 중국 가전업체 하이얼 컨소시엄이다. CJ가 최근 CJ헬로비전 매각으로 1조원 규모 자금을 확보한 가운데 동부팜한농의 본입찰을 포기하면서 이러한 주장이 힘을 얻고 있다. 여기에 중국계 전략적 투자자와 칼라일도 참여한 상태로 알려졌지만 칼라일은 실사 과정에서 철수한 상태다.

이에 MBK가 코웨이의 몸값을 높이기 위해 전전긍긍하고 있는 것으로 전해지고 있다. 최근 새로운 인수 후보가 참여했다는 얘기가 나오는 것도 MBK가 매각 일정과 상관없이 가능한 모든 방법을 검토하고 있기 때문이다.

MBK가 코웨이를 되파는 것에 대해 일각에서는 지금이 코웨이 몸값을 가장 잘 받을 수 있는 시기이기 때문이라고 추측하고 있다. 단기간 수익성이 개선되면서 기업가치가 두 배 이상 부풀어 있기 때문이다. 최대주주가 사모펀드라는 점에서 코웨이 매각은 언제든 이뤄질 수밖에 없는데 현재 수익률은 충분히 만족할만한 숫자라는 설명이다. 펀드 만기는 오는 2018년 2월이다.

게다가 국내 환경 가전 렌털 관련 매출 성장세는 양호하지만 중국 등 해외부문에서의 수출 증가가 녹록지 않다는 점에서 지금의 투자회수(엑시트)는 나쁘지 않은 판단이라는 평가다. 한 증권사 애널리스트는 “해외 부문의 올해 1분기 수출금액은 전년동기대비 28% 감소했으며 2분기에는 30% 줄었다”며 “중국 청정기 시장 성장 둔화와 현지 저가 업체들의 경쟁이 심한 탓”이라고 분석했다.

반면 인수자 측 입장에서는 몸값이 다소 부담스럽다는 평가다. 한 IB업계 관계자는 “코웨이의 최근 실적이 양호한 것은 사실이지만 MBK가 기대하는 2조 5000억~3조원 정도의 가격은 현재 밸류에이션에 비해 과도하다는 의견이 많다”고 말했다.

▶ 관련기사 ◀

☞코웨이 5년 연속 품질경쟁력 우수기업에 선정

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)