|

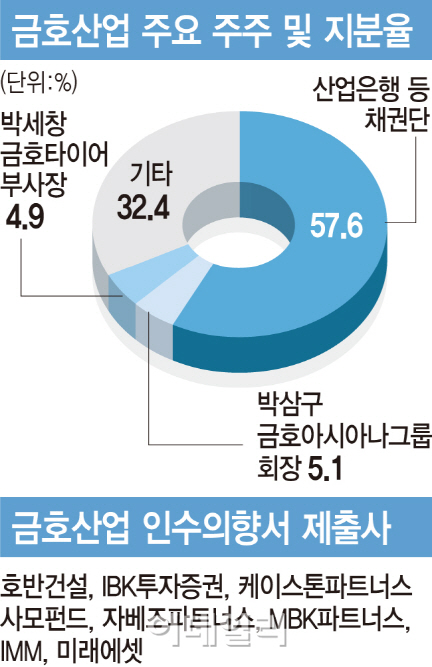

25일 투자금융 업계에 따르면 유통 대기업인 신세계와 중견 건설사인 호반건설, 금호고속 대주주인 IBK투자증권-케이스톤파트너스 사모펀드(이하 IBK펀드), 자베즈파트너스, MBK파트너스, IMM 등 6~7곳이 이날 산업은행에 인수의향서를 제출했다.

당초 금호산업 인수전 참여 후보로 거론됐던 롯데와 CJ, 애경그룹 등은 결국 인수의향서를 제출하지 않은 것으로 알려졌다. 그룹 경영권을 되찾으려는 박 회장과의 관계 등을 염두에 뒀을 것으로 분석된다.

복수 사모펀드 참여..아시아나항공 경영권 ‘매력’

금호산업 매각 주관사인 산업은행과 크레디트스위스(CS)는 인수의향서를 제출한 투자자의 기본 자격 심사를 거쳐 이르면 2월말 입찰적격자를 선정할 계획이다. 입찰적격자는 예비실사를 거쳐 본입찰 제안서를 제출하고, 매각 주관사 및 채권단은 4월 중 우선협상대상자를 선정할 예정이다. 매각 대상 지분은 산은 등 채권단이 금호산업 워크아웃 과정에서 감자와 출자전환으로 보유하게 된 지분 57.5%다.

중견 건설업체인 금호산업 인수전이 주목받는 이유는 계열사 지분관계를 고려할 때 금호산업 인수자가 국적 항공사인 아시아나항공의 경영권을 갖게 되기 때문이다. 또 아시아나항공은 에어부산 지분 46.00%, 금호터미널 지분 100%, 금호사옥 지분 79.90%, 아시아나개발 지분 100%, 아시아나IDT 지분 100% 등도 보유하고 있다. 결국 금호산업을 인수하면 주요 계열사들의 경영권도 손에 넣을 수 있는 셈이다.

이번 인수전의 흥행을 주도한 사모펀드 입장에서는 금호산업을 인수해 몇 년간 투자한 뒤 아시아나항공 등을 매각하면 상당한 수익을 올릴 수 있어 대거 뛰어든 것으로 분석된다. 신세계의 경우 금호산업을 인수해 중국 사업을 확장할 의도인 것으로 보인다. 호반건설은 금호산업 인수만으로 건설·시공 분야에서 시너지 효과를 낼 수 있다는 장점도 있다.

매각가 최대 1조원 전망..박삼구 회장 ‘유리’

다수의 인수의향자들이 참여하면서 금호산업의 매각 가격은 약 5000억원의 지분가치를 훌쩍 뛰어 넘는 8000억∼1조원 수준이 될 수 있다는 관측이 나온다. 산업은행은 인수 의사를 밝힌 기업들 가운데 적정한 기업을 선정해 인수금액을 타진한 뒤, 가장 높은 금액을 우선매수청구권을 가진 박 회장에게 전한다. 박 회장이 이를 받아들여 해당 금액을 내면 금호산업을 인수하게 된다.

일단 가장 유력한 인수 후보는 우선매수청구권을 가진 박삼구 회장이다. 우선매수청구권은 박 회장이 2010년 금호그룹 워크아웃 이후 사재 3300억원을 털어 금호산업과 금호타이어의 유상증자에 참여한 대가로 보장받은 권리다.

우선매수권을 활용하면 경영권 인수 기준인 과반 지분 획득이 가능하다. 인수의향자들 중 누군가 박 회장의 자금 동원능력을 뛰어넘는 인수가격을 제시하지 않는 한 금호산업은 박 회장 품에 다시 안길 가능성이 크다는 의미다. 이와 관련해 박 회장은 이날 임원회의에서 “우리가 인수 의지가 있으니 인수전에 대해 조급하게 생각할 게 없다”며 자신감을 드러내기도 했다.

일각에서는 현대차 그룹의 한전부지 인수와 같은 ‘통 큰 베팅’이 나올 수 있다는 관측도 제기된다. 이 경우 박 회장의 자금 동원력이 관건이 될 전망이다. 이와 관련해 시장에서는 박 회장이 결국 자금력이 있는 호반건설을 전략적투자자(SI)로 선정하고 손을 잡을 것이라는 관측도 나온다.