◇ 향후 5개년 목표수익률 4%대…주식·대체투자 확대

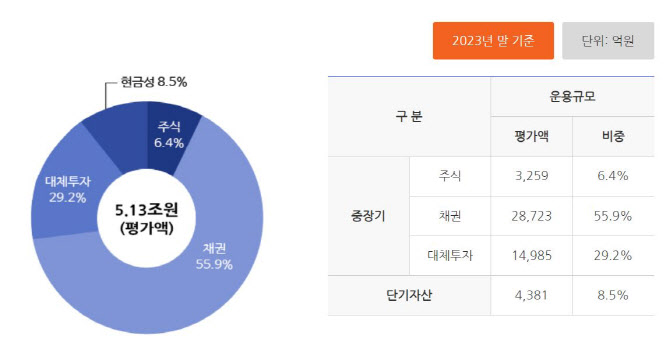

4일 금융투자업계에 따르면 건설근로자공제회의 올해 수익률은 내년 3월 공시된다. ‘2023 건설근로자공제회 사업연보’를 보면 건설근로자공제회는 향후 5개년 목표수익률을 4%대(기존 2~3%대)로 설정했다. 건설근로자공제회 자산운용 규모는 작년 12월 말 평가액 기준 5조1348억원이다.

|

공제회가 투자한 주요 현장으로는 △미국 시애틀 오피스 △호주 시드니 오피스 △폴란드 아마존 물류센터 △구리 롯데 복합쇼핑몰 △화성·안성 물류센터 등이 있다.

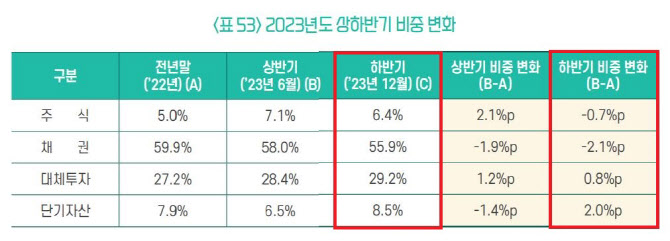

작년 공제회는 고금리 장기화에 대응하기 위해 대체투자를 대출형 투자중심으로 비중을 확대했다. 또한 주식 및 채권은 시장 국면별로 탄력적 포트폴리오를 구축했다.

|

이어 작년 하반기에는 긴축 장기화 우려에 따른 주가 하락에 대응해서 주식 비중(6.4%)을 상반기 대비 0.7%p 축소했다. 또한 대체투자 비중(29.2%)을 상반기 대비 0.8%p 확대하는 등 급변하는 시장상황에 대응해서 운용수익을 높였다.

◇ 주식, 국면별 탄력적 조절…대체, 선순위 우량대출 투자

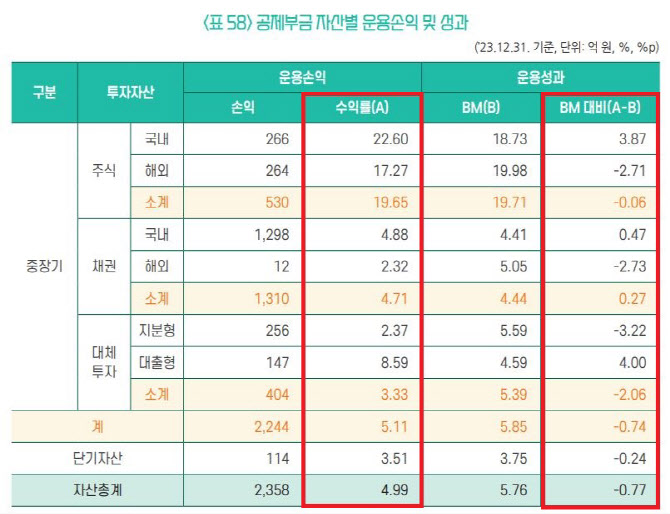

그 결과 작년 건설근로자공제회 공제부금 운용 수익률은 4.99%로 집계돼 목표수익률 4.06%를 웃돌았다. 당시 글로벌 중앙은행들의 조기 긴축완화 기대감 등으로 주가가 오른 영향이 컸다.

자산별 수익률을 보면 △주식 19.65% △채권 4.71% △대체투자 3.33% △단기자산 3.51%로 주식 수익률이 압도적으로 높았다.

다만 작년 건설근로자공제회 운용수익률(4.99%)은 기준수익률(BM) 대비 0.77%포인트(p) 낮은 수치다. 1988~2023년 누적 수익금은 1조4335억원으로 집계됐다.

|

투자 자산별 성과를 상세히 살펴보면 주식의 경우 시장 국면별로 비중을 탄력적으로 조절해 국내(22.60%) 해외(17.27%) 수익률 모두 목표수익률을 초과 달성했다. 채권의 경우 국내는 목표수익률 및 BM을 모두 상회했으나 해외는 모두 하회했다.

대체투자의 경우 지분형(2.37%)은 글로벌 고금리 장기화에 따른 부동산 평가액 하락 등으로 목표수익률 및 BM을 모두 밑돌았다.

대출형(8.59%)은 고금리 상황 속 투자 매력도가 높은 선순위 중심 우량상품(고이자 상품)을 발굴해서 목표수익률 및 BM 수익률을 모두 웃돌았다.

그 결과 고금리 장기화에 따른 대체투자 시장 부진 속에서도 총 대체투자 수익률 3.33%로 안정적 수익률을 기록했다.

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335t.jpg)

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)