|

LG화학이 연대변제 책임을 가진 LG에너지솔루션 채권 역시 `Baa1` 등급을 유지했다. LG에너지솔루션 등급 전망도 `긍정적`이다.

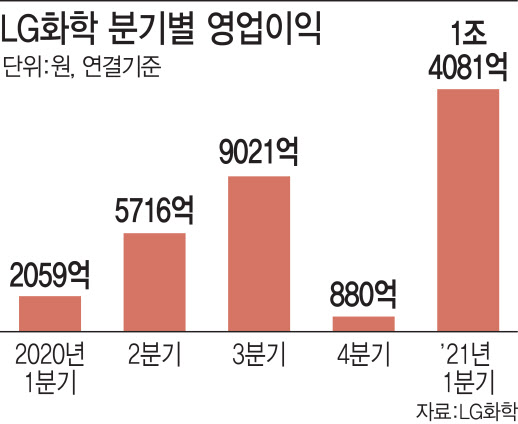

무디스는 “LG화학의 전망을 ‘안정적’에서 ‘긍정적’으로 상향한 것은 석유화학 및 배터리 사업의 구조적인 이익개선에 힘입어 동사의 이익이 2021년 상당히 증가한 후 역사적 평균 대비 높은 수준을 유지할 것이라는 예상을 반영한 것”이라고 설명했다.

유완희 무디스 부사장 겸 시니어 크레딧 연구원은 “이번 등급전망 조정은 LG에너지솔루션의 상장 가능성 또한 반영한 것”이라며 “LG에너지솔루션의 상장이 실행될 경우 대규모 자금유입을 통해 LG화학 연결 기준 지속적인 대규모 설비투자에 대한 상당한 재무적 완충력을 부여할 것”이라고 내다봤다.

무디스는 석유화학 사업의 제품 스프레드 강세와 배터리 사업의 견조한 매출성장, 수익성 개선으로 LG 화학의 올해 조정 EBITDA는 7조1000억원으로 전년(4조1000억원)대비 73.2% 증가할 것으로 봤다. 반면 자산매각대금 유입에도 불구하고 LG화학의 조정전 차입금은 2021년말 13조~14조원으로 2020년말 10조2000억원대비 증가할 것이란 예상이다. 이는 주요사업의 대규모 투자, 운전자본 적자에 따른 것으로 LG화학의 EIBTDA대비 조정차입금 비율은 올해 약 1.9배로 전년 2.5배대비 개선될 것이란 분석이다. 이같은 비율은 `Baa1` 등급대비 우수한 수준이다.

유 부사장은 “LG에너지솔루션은 현재 상장을 추진 중이며 향후 수 개월 내에 이를 마무리한다는 계획을 갖고 있는데, 동 계획이 실행된다면 LG화학의 재무적 탄력성이 상당히 제고되고 신용등급 상향조정 압력이 확대될 것”이라며 “Baa1 등급에는 아시아 지역 석유화학 시장 내 탄탄한 시장 지위에 기반한 사업 안정성, 배터리사업의 빠른 성장에 따른 사업다각화 개선이 반영됐다”고 덧붙였다.

LG화학의 핵심 사업 고유한 경기변동성과 대규모 설비투자 및 배터리 사업 관련 이행 리스크에 대한 일정 수준의 익스포저는 위의 긍정적인 요인을 부분적으로 상쇄한다고 했다.

무디스는 LG화학이 견조한 이익을 유지하는 한편 양호한 현금흐름 또는 비차입 형태의 대규모 자금조달을 토대로 차입금 증가를 통제해 EBITDA 대비 조정차입금 비율이 지속적으로 2.25배 미만을 유지할 경우 동사의 신용등급을 상향조정할 수 있다고 밝혔다.

반면 이 비율이 지속적으로 2.25~2.5배를 웃돌 경우 다시 `안정적`으로 하향될 수 있다고 덧붙였다.