이미 9월 증권사에선 대규모 손실을 맛보고 손실 한도를 넘기면서 북 클로징(book closing·장부 마감)에 들어갔다는 소식이 전해진다. 연말까지 채권 매수는 없다는 얘기다. 은행, 운용사 등에서도 눈치만 볼뿐 선뜻 움직이지 못하고 있다. 9월에 역대 최대로 국채선물을 순매도한 외국인은 두 달 연속 순매도다. 한 보험사 채권딜러는 “단기 쪽으로 시장 자금이 너무 말라간다”며 “떨어지는 칼날이라 지금은 선뜻 나설 사람이 없을 것 같다”고 토로했다.

|

정부나 한국은행도 국고채·통화안정증권(통안채) 발행 물량을 축소하는 등 조치에 나섰지만 채권시장에서 매수세를 되살려 줄 불씨가 되긴 역부족인 상황이다. 단기 국고채 금리가 너무 빠르게 오르고 있지만 기준금리 인상, 가계대출 규제에 더 강한 드라이브를 걸고 있기 때문에 섣불리 나서지 않고 있다. 시장 일각에선 이런 정책적 선택이 향후 부메랑이 될 수 있음을 경고했다.

금리 오를 일만 수두룩…외국인 국채선물 `패대기`

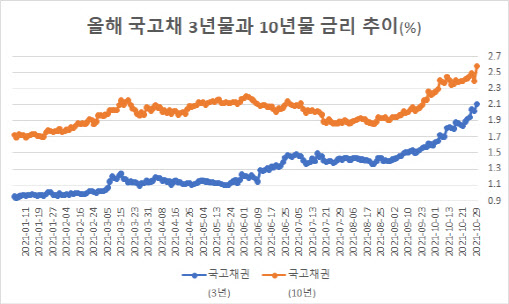

1일 금융투자협회에 따르면 국고채 3년물 금리는 이날 2.108%로, 2018년 8월3일(2.108%) 이후 3년 2개월 만에 최고치를 경신했다. 10년물 금리는 이날 2.5%대에서 소폭 하락했으나 지난 달 29일 2.575%로 올라 3년물과 똑같이 2018년 8월3일(2.580%) 이후 3년 2개월 래 최고치로 올라섰다.

10월 한 달만 놓고 보면 10년물 금리가 0.34%포인트 올랐다. 국내총생산(GDP) 기준 주요 상위 10개국 중 우리나라 국채금리가 가장 크게 뛰었다. 가격과 반대로 움직이는 금리가 급등했다는 건 채권 가격이 급락했다는 얘기다. 우리나라처럼 기준금리를 올리는 등 긴축에 나선 호주, 뉴질랜드 등은 0.58%포인트 가량씩 올라 더 크게 상승했지만 우리나라 상승폭도 만만치 않다는 지적이다.

지표금리인 국고채 3년물 금리도 0.51%포인트나 급등, 주요국 중 가장 먼저 테이퍼링(tapering·자산매입 축소)에 돌입한 캐나다(2년물·0.58%p) 다음으로 가장 크게 올랐다. 이는 기준금리가 1.75% 이상 오를 것을 반영한 수치로 평가돼 그 만큼 오버슈팅됐다는 지적이 나온다.

채권금리 급등, 즉 채권값 폭락의 주된 원인은 기준금리를 올릴 것이란 국내 통화정책에 미국 테이퍼링 경계감, 인플레이션 우려 등이 상당히 복합적으로 얽혀 있다. 통화 긴축에 나선 우리나라, 캐나다, 호주, 뉴질랜드 등이 다른 나라 대비 더 빠르게 금리가 오른 이유도 여기서 찾을 수 있다.

그밖에도 우리나라는 대출 규제, 국민지원금 등 돈 풀기 정책이 채권값 폭락에 영향을 주고 있다. 가계대출 규제가 강화되면서 한은이 11월 기준금리 인상은 기정사실화됐는데 여기에 내년 1월 연속 인상 가능성에 더해 내년 하반기에도 금리 인상에 대한 불확실성이 투자심리를 얼어붙게 하고 있다. 유력한 대권주자인 이재명 더불어민주당 후보자가 전 국민지원금 1인당 100만원을 언급하면서 수 십조원의 국채 발행 가능성에 채권시장에선 비명이 쏟아진다.

채권 매수심리는 단기물 쪽에선 바닥 난 상태다. 외국인은 3년만기 국채선물을 9월 16조6000억원 가량 내다 팔았다. 역대 최대다. 지난 달에도 8조원을 더 파는 등 두 달 연속 순매도였다. 운용사 채권 딜러는 “이재명 후보의 100만원 지원금 발표로 시장이 패닉으로 들어선 것 같다”며 “그동안 매수했던 것들이 손실이 나 당분간은 관망하는 흐름이 이어질 것”이라고 내다봤다.

“중앙은행, 여우 잡으려 호랑이를 불렀다”

국고채 3년물 금리가 2.1%까지 오른 것은 너무 과도하다는 게 공통된 인식이지만 이를 반전시킬 만한 카드 또한 제한적이다. 한은이 기준금리 인상 기조를 유지하고 이런 기조에 반응해 국고채 금리가 오른 만큼 상반기처럼 국고채 단순 매입이 나오기 어려울 수 있다는 지적이다. 증권사 채권 딜러는 “한은에선 기준금리 인상 기조를 유지하고 있는데 잘못된 시그널을 줬다가 오히려 이상하게 갈 수 있어 조심스러운 듯 하다”며 “변동성이 이렇게 큰 상황에서도 개입을 안 하는 것 보면 (단순매입에 대한) 의지가 없는 듯하다”고 말했다.

전 세계적으로 금리가 오르는 상황에서 단순 매입 카드를 내밀었다가 이 마저도 안 먹히면 더 큰 공포에 빠질 수 있어 섣불리 나서기 어려운 형국이란 분석도 나온다. 그럼에도 금리 상승 속도조절을 요구하는 목소리도 있다. 은행권 채권 딜러는 “국내 액션만으론 시장 흐름을 바꾸기 어렵지만 (매파) 스탠스가 가장 강한 나라가 한국”이라며 “단순매입 등의 조치가 나오면 그나마 심리가 수그러들지 않을까 싶다”고 말했다.

기준금리 인상 신호에 단기 금리가 장기보다 더 빨리 오르고 있는 반면 미국을 중심으로 30년물 등 초장기물은 금리가 떨어지고 있어 장단기 금리차가 주는 신호에 유의해야 할 필요가 있다는 지적도 나온다. 실제로 미국 30년물 금리는 5월까지만 해도 2% 초중반까지 올랐으나 최근 2% 밑으로 떨어졌다. 우리나라를 비롯한 주요국 중앙은행이 집값 등 부동산 가격 상승, 대출 규제, 인플레이션 등을 잡기 위해 단기 금리가 오르도록 허용한 것이 향후엔 경기침체로 부메랑이 돼 돌아올 수 있다는 경고다.

미국의 초장기물 하락이 내년쯤에는 10년물 금리 하락으로 이어질 것으로 보이는 반면, 단기금리는 기준금리 인상으로 오를 개연성이 커 장단기 금리차가 축소, 서서히 경기둔화 신호가 나타날 수 있다는 얘기다. 우리나라도 3년물과 10년물간 장단기 금리차는 5월 1%포인트를 기록하기도 했으나 지난 달 28일엔 0.38%포인트까지 축소된 바 있다.

문홍철 DB금융투자 연구원은 “중앙은행이 여우(인플레, 자산가격)를 잡으려고 호랑이를 불러 들였다”고 비유하면서 “(미국의) 30년물 금리는 수요 감소를 가리키고 있는데 중앙은행 통화정책은 경기나 인플레이션을 더 아래쪽으로 누르고 있다”고 지적했다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)