보험硏 ''2025년 보험산업 전망과 과제'' 세미나

내년 보험산업 보험료 올해보다 2.4% 증가

총 보험료 254.7조…''성장 둔화'' 뚜렷해져

생보 0.3% 증가, 손보 4.3% 증가로 차별화

할인율 개선안·보험개혁회의 등 규제 탓에

"성장성·수익성 더 크게 둔화...

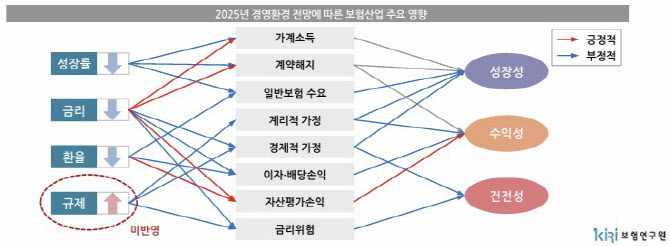

[이데일리 김나경 기자] 내년 보험산업이 성장성·수익성·건전성이 모두 둔화할 것으로 예상되는 가운데 특히 생명보험사가 성장에 어려움을 겪을 것이란 전망이 나왔다. 할인율 현실화 방안과 보험개혁회의 규제 등을 고려하면 업계 수익성은 더 크게 악화할 수 있다.

| | 보험연구원 ‘2025년 보험산업 전망과 과제’ 세미나 자료(자료=보험연구원) |

|

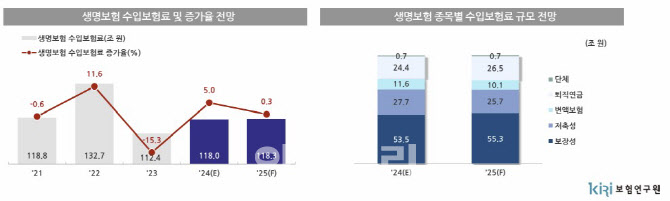

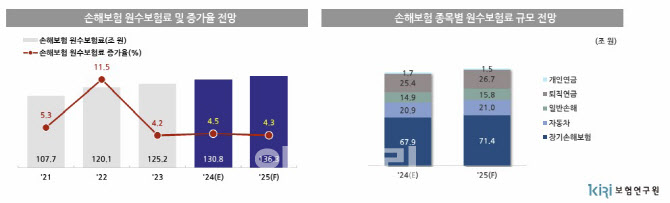

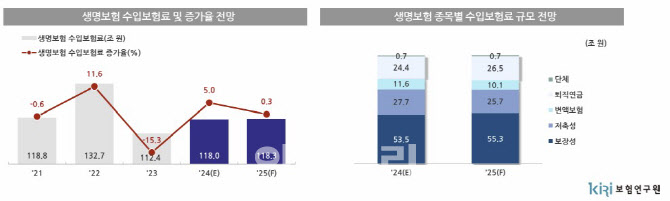

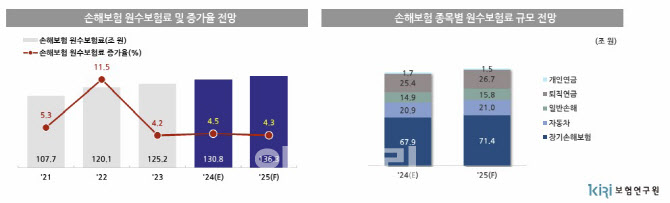

황인창 보험연구원 금융시장분석실장은 10일 서울 영등포구 전경련회관에서 ‘2025년 보험산업 전망과 과제’ 세미나에서 내년 전체 보험료는 생보와 손보를 포함해 2.4% 성장하겠다고 전망했다. 생보 수입보험료 성장률은 올해 대비 둔화한 0.3%, 손보 보험료 성장률은 올해와 유사한 4.3%로 예상했다.

내년 총 보험료 규모는 254조 7000억원으로 올해(248조 8000억원) 대비 약 6조원 늘어날 전망이다. 생보의 보장성보험과 연금보험, 손보의 해상 및 특종보험이 성장세를 견인할 것으로 예상했다. 퇴직연금 보험료 규모는 꾸준히 증가할 것으로 전망했다. 생보의 수입보험료는 8.4%, 손보 원수보험료는 5.1% 각각 성장할 것으로 보인다. 은퇴소득 수요가 늘고, IRP 시장이 확대되고 있어서다. 지난해 보험업권 퇴직연금 적립금은 382조 4000억원이었다. 다만 성장률 자체는 은행(51.8%), 금융투자(22.7%), 생명보험(20.5%), 손해보험(3.9%) 순으로 보험업권 성장률이 상대적으로 낮았다.

수익성과 건전성도 약화할 것으로 예상한다. 황인창 실장은 내년 생명보험과 손해보험 보험계약마진(CSM)을 각각 60조 5000억원, 69조7000억원으로 전망했다. 전년대비 각각 0.5%, 3.0%로 증가한 것이다. 올해 CSM 증가율이 각각 3.3%, 5.2%인 점을 고려할 때 수익성이 둔화하는 셈이다.

| | 보험연구원 ‘2025년 보험산업 전망과 과제’ 세미나 자료(자료=보험연구원) |

|

내년 기준금리 인하가 본격화하면서 보험 건전성이 악화할 것으로 예상했다. 황 실장은 “금리 하락은 손해보험보다 생명보험 지급여력비율에 더 부정적인 영향을 미칠 수 있다”며 “가용자본의 추가 하락, 금리위험액 증가 등을 고려하면 K-ICS 비율은 더 하락할 것이다”고 짚었다.

해지율이 높아지는 것도 보험업계 건전성에 악영향을 준다. 경기침체 등으로 해지율이 높아져 생보·손보 지급여력비율에 부정적 영향을 미칠 것으로 전망했다. 황 실장은 “다만 개별 보험회사별 영향을 보험위험 관리수준에 따라 상당한 편차가 있다”고 말했다. 건전성이 악화하면 보장여력이 약화하고 자본증권 발행에 영향을 미쳐 자본비용이 늘어날 수 있다.

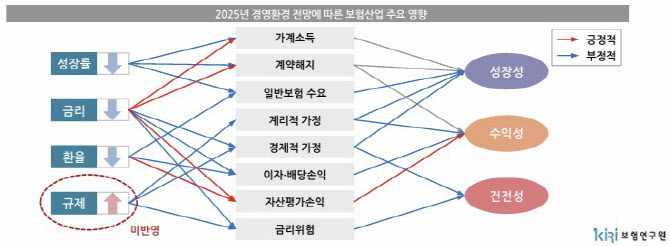

규제영향까지 고려하면 성장성·수익성·건전성은 더 크게 악화할 수 있다. K-ICS 연착륙을 위해 할인율을 시장금리보다 더 높게 산출하는 제도를 도입했는데 점진적으로 현실화는 과정에서 할인율 지표가 더 낮아질 수 있다.

금융당국의 보험개혁회의에서 도출하는 △과도한 보장한도 방지 △무해지보험 상품 적정성 제고 △계리가정 업계 가이드마련 △보험상품 위험액 정교화 등의 제도 개선방안들도 보험사 수익성에 직접적으로 영향을 미칠 수 있다. 황 실장은 “경영환경 전망에 따른 보험산업 영향을 종합해보면 성장성 둔화, 수익성 약화, 건전성 악화가 예상된다”며 “규제영향까지 고려하면 전망치보다 실제 수치가 더 낮아질 것이다”고 진단했다.

| | 보험연구원 ‘2025년 보험산업 전망과 과제’ 세미나 자료.(자료=보험연구원) |

|