|

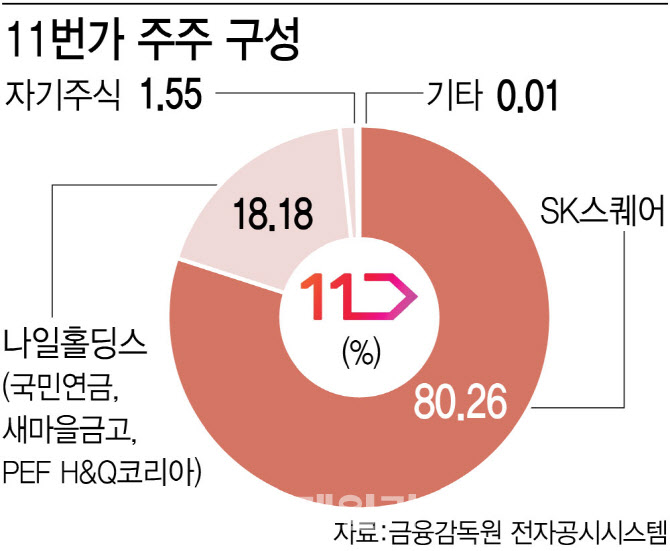

국민연금, 새마을금고, 사모펀드(PEF) 운용사인 H&Q 코리아 등으로 구성된 나일홀딩스 컨소시엄은 지난 2018년 5000억원을 투자해 SK스퀘어가 보유한 11번가의 지분을 취득했다. 투자금은 국민연금 3500억원, H&Q 코리아의 블라인드 펀드 1000억원, 새마을금고 500억원 등으로 구성됐다.

특히 국민연금은 3500억원으로 11번가에 가장 많은 자금을 투입한 FI다. 또 11번가는 H&Q 코리아의 3호 블라인드 펀드 자산 중 하나인데, 이 블라인드 펀드의 앵커출자자(LP)이기도 하다. 한때 2조7000억원으로 평가받던 11번가의 기업가치가 현재 1조원 수준으로 낮아졌다는 점을 감안할 때 투자금 엑시트(회수) 시점이 늦어지는 등 손실이 불가피해 보인다.

FI는 동반매도요구권(드래그얼롱·Drag-Along Right)을 통해 SK스퀘어가 가진 지분(80.26%)까지 포함해 제3자에게 매각을 추진하거나 SK스퀘어와 기존 기업공개(IPO) 기한을 연장하는 등 두 가지 시나리오가 존재한다. SK스퀘어는 IPO 기한 연장 등 협의를 이어간다는 계획이지만, FI 측은 최대한 빨리 투자금 회수를 원하는 것으로 알려졌다.

다만 FI 주도로 11번가의 매각을 실시한다 하더라도 이커머스 업황 악화에 따라 원매자를 찾기 쉽지 않은 상황이다. 결국 헐값에 매각이 진행될 가능성이 높으며, FI가 매각 대금에서 투자금을 먼저 회수하고 남은 자금을 SK스퀘어가 가져가는 구조여서 SK스퀘어의 경우 자금을 한 푼도 건지지 못할 수도 있다.

IB 업계 관계자는 “국민연금이 11번가의 주요 투자자인 점에서 SK그룹의 의사결정과 관련해 다른 기관들도 이번 상황을 예의주시하고 있다”고 귀띔했다.

FI 측 관계자는 “국민연금이 11번가 외에도 SK그룹에 투자 중인 여러 가지 금액들이 물려 있어서 파장이 클 수 있다”며 “11번가 이슈가 SK그룹 전체에 미치는 영향을 고려해야 한다”고 말했다.

![박재현 연임 못하나…한미사이언스, 이사회서 새 대표 후보 논의[only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031101657t.800x.0.jpg)