24회 SRE 워스트레이팅(기업별 등급수준 적정성 설문)에서 이랜드리테일(BBB)·이랜드월드(BBB)는 160명의 유효응답자 중 17명(10.6%)의 지적을 받았다. 17명 중 16명은 신용등급을 하향조정할 필요가 있다고 답했다.

22회 SRE에서 17.0%를 받아 3위를 기록하고 지난 SRE에서 24.8%를 받아 2위에 오르는 등 최근 조사에서 최상위권에 올라갔던 이랜드지만 이번엔 득표율과 순위 모두 큰폭으로 내려갔다. 크레딧애널리스트(11.9%)와 채권매니저·채권브로커 등 비크레딧애널리스트(9.9%) 간에는 별 차이가 없었다.

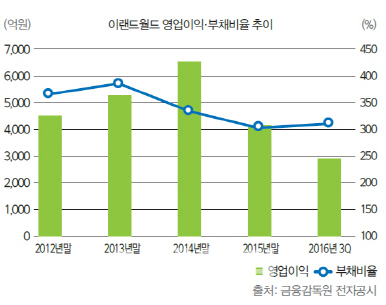

박성수 회장이 지분 40.6%를 보유하고 있는 이랜드월드는 이랜드리테일 지분 63.5%를 보유하는 등 그룹 내 지주사 역할을 맡고 있다. 2010년부터 2014년말까지 24건의 인수·합병(M&A)을 성공시키며 재계 40위권 그룹으로 올라섰지만 M&A를 위해 빌린 돈이 늘면서 재무구조는 악화됐다. 지난해 말 이랜드월드의 연결기준 순차입금은 4조4434억원에 달해 부채비율이 303%를 기록하기도 했다. 올해 초부터 재무부담을 줄이기 위한 자구계획에 돌입했지만 신용등급 하락(BBB+→BBB)는 방어하지 못했다.

이랜드가 유동성 우려를 불식시키기 위해 내놓은 첫번째 카드는 킴스클럽 매각이었다. 37개 매장 영업권과 물류시설을 한번에 내놓았다. 킴스클럽과 뉴코아 강남점을 합친 예상매각가는 1조원 수준이었다. 계획대로라면 부채비율을 크게 낮출 수 있는 방법이었다. 그러나 거래는 지연됐다. 우선협상대상자였던 미국계 사모펀드 콜버그크래비스로버츠(KKR)가 3500억원이라는 가격을 제시하며 가격을 낮춰달라고 요구해왔기 때문이다.

|

재무구조 개선전망과 반대로 시장에서는 우려의 목소리가 여전하다. 티니위니 매각대금 납입도 예상보다 늦어지고 있기 때문이다. 이에 대해 이랜드그룹 관계자는 “티니위니 우선협상대상자 선정 당시 자금조달에 대한 투자확정서(LOC)를 모두 확인했다”며 “상표권과 영업권을 모두 이전하기 때문에 시간이 조금 걸린다”고 말했다. 그는 이어 “티니위니 매각과 이랜드리테일 IPO가 마무리 되면 재무적 안정성을 토대로 시장의 신뢰를 회복할 것으로 기대한다”며 “당분간 추가적인 M&A는 진행하지 않을 예정”아라고 말했다.

재무구조 개선과정에서 시장 신뢰가 다소 무너진 점도 문제로 꼽힌다. 이랜드는 티니위니 매각 본계약을 확정하자마자 킴스클럽 매각을 취소했다. 유동성 위기가 종료됐다고 봤기 때문이다. 이에따라 이랜드리테일 상장 준비를 중간할 가능성도 높아지고 있다. 이랜드는 2014년 전환상환우선주(RCPS)를 발행하며 투자자들에게 IPO를 약속했지만 몇차례에 걸쳐 상장을 미뤄왔다. 지난 2004년과 2008년에도 이랜드리테일과 이랜드패션차이나홀딩스가 홍콩증시 상장을 추진하다 포기한 전례가 있다.

한국신용평가는 “위기 기업들은 보통의 기업 수준으로 재무비율을 개선시켜서는 완전히 봉합되기 어렵다”며 “지표상 나타나는 자산매각금액과 부채비율뿐만아니라 차입금 상환능력 수치개선과 시장 신뢰회복도 중요하다”고 조언했다. 이어 “이랜드리테일 IPO 성사가 이랜드그룹의 중장기적인 펀더멘털 안정성을 가늠해볼 수ㅠ 있는 시금석이 될 전망”이라고 덧붙였다.

[이 기사는 이데일리가 제작한 24회 SRE(Survey of credit Rating by Edaily)에 게재된 내용입니다. 문의: stock@edaily.co.kr]