|

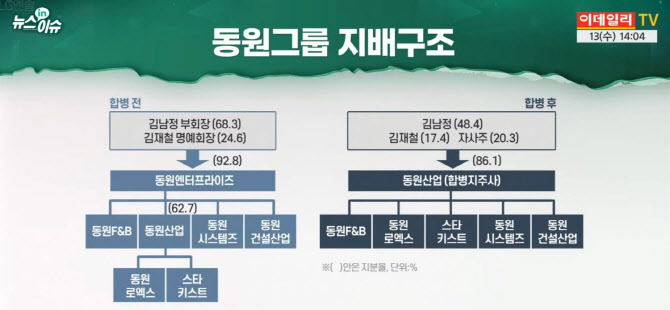

업계에 따르면 동원그룹은 지배구조 개편에 나선다. 동원산업(006040)이 비상장사인 동원엔터프라이즈를 흡수합병하는 방식이다. 동원산업과 동원엔터프라이즈의 합병 비율은 1대 3.838553로 결의됐다.

문제는 합병 비율 산정이 대주주에게 유리한 구조라는 점이다. 사측은 합병을 위해 기업가치를 산정한 후 합병 비율을 결정한다. 이 과정에서 동원산업의 기업가치가 과도하게 낮게 평가됐다는 반발이 나오고 있는 것이다.

합병 전 동원산업의 최대주주는 동원엔터프라이즈(지분율 62.7%)다. 아울러 동원엔터프라이즈의 최대주주는 김남정 부회장이다. 현재 비율대로 합병한다면 동원산업은 김 부회장 지분을 포함해 대주주 우호 지분율이 86.1%에 달한다. 오너 일가 지분율이 높은 동원엔터프라이즈의 가치를 높게 평가함으로써 합병 신설법인 지분율을 높게 가져가는 결과에 이르게 되는 것이다. 이번 합병 계획이 상대적으로 소액주주의 이해관계를 충분히 반영하지 못했다는 주장이 나오는 이유다.

사측은 자본시장법에 따라 규정대로 합병 비율을 산출했다는 입장을 고수하고 있다. 이에 동원산업 일부 주주들은 주주대표소송을 준비 중인 것으로 알려졌다.

-----------------------------

* 위 텍스트는 방송 내용의 일부분으로, 전체 내용은 동영상으로 확인할 수 있습니다.

동원산업 주가, 지난 11일 14% 넘게 폭락...이유는?

- 동원그룹, 지배구조 개편 속도...“경영 효율성 높일 것”

- 동원산업, 5000→1000원 액면분할 결정

- 동원산업-동원엔터프라이즈 합병 비율 논란...11일 주가 급락

소액주주들이 반발하는 이유는?

- “합병 비율, 대주주에게 유리한 구조”

- 운용사·소액주주, 주주대표소송 준비 중

|

- “자본시장법 근거한 비율 산정...문제 없어”

합병 이슈에 대한 증권가 평가는?

- 비상장 지주사가 흡수...지주사 증시 상장 효과

- 대신증권 “액면분할로 인한 유동성 확대 긍정적...합병은 배경·효과 모호”

ESG 경영 트렌드 역행 사례?

- 한국 주식시장 선진화 위해 기업들의 건강한 거버넌스 실천 노력 필요

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)