|

때문에 시중자금은 단기상품에 몰리며 부동화되는 양상이다. 머니마켓펀드(MMF) 설정액은 최근 96조원을 넘어서 5년 만에 최고를 기록했고 증권사 종합자산관리계좌(CMA) 잔고도 43조원대로 연초보다 2조원 가량 늘었다.

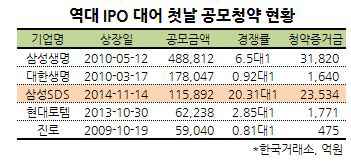

이같은 금융시장 상황에서는 삼성SDS 공모주만한 투자대상도 없다는 평가가 나오고 있다. 상장 후 가격이 오를 것이란 기대가 높기 때문이다.

금융투자협회가 운영하는 장외주식 시장 K-OTC에서 삼성SDS는 최근 한 달간 평균 32만4100원에 거래됐다. 공모가가 19만원이니 상장 후 장외 가격까지 오른다고 가정하면 70% 가량의 수익률을 올릴 수 있다는 계산이 나온다.

공모청약으로 관심이 높아지면서 이날 K-OTC에서 삼성SDS는 전일대비 2만2500원 오른 37만1000원으로 거래를 마쳤다. 증권사들 역시 삼성SDS에 대해 목표주가로 35~36만원을 제시한 상태고 유안타증권은 50만원까지 가능하다고 분석하기도 했다.

하지만 치열한 경쟁에 개인투자자들이 손에 쥘 수 있는 공모주는 많지 않을 전망이다. 자산가들만의 잔치가 될 것이라는 말이 나오는 이유다.

한도가 가장 높은 한국투자증권에서 최대인 3만주를 청약하려면 28억5000만원을 증거금으로 넣어야 한다. 그나마도 경쟁률이 600대1이면 손에 쥘 수 있는 공모주는 50주에 불과하다.

상장 후 주가 흐름에 대해 장밋빛 전망이 대부분이지만, 일각에서는 삼성생명의 데자뷰를 거론하면서 안심할 수만은 없다는 지적도 나온다. 지난 2010년 기대를 한몸에 받으면서 상장한 삼성생명은 4년간 공모가를 밑돌면서 투자자들에게 실망만 안겼다.

엔화의 가파른 하락세와 글로벌 경기둔화 등 국내 증시를 둘러싼 외부 환경이 녹록지 않고, 또 다른 IPO 대어인 제일모직이 곧바로 공모에 나선다는 점도 삼성SDS에 악재가 될 수 있다.

게다가 삼성SDS의 주요 사업인 IT서비스 시장도 성장속도가 점차 줄어들고 있다. 2010년 8.6%를 기록했던 국내 IT서비스 시장 성장률은 지난해 2.71%로 둔화했다. 글로벌 경기둔화로 기업들의 투자심리도 위축되면서 신규 IT투자를 미루는 추세다.

한 금융투자업계 관계자는 “기업 지배구조 개편 이슈와 맞물려 주가가 재평가됐던 SK C&C의 사례를 따를 수도 있지만 그 반대가 될 수도 있다”며 “중요한 것은 기업의 펀더멘털인 만큼 좀더 지켜봐야한다”고 말했다.