|

[이데일리 김재은 기자] 무자본 인수합병(M&A)으로 인해 방산업체인 리퓨어유니맥스(215090)의 최대주주가 넉 달새 세 번이나 바뀌게 될 전망이다. 이 과정에서 호재성 공시 후 주가 상승, 최대주주 주식 장내매도 후 공시 철회가 이어져 논란이 예상된다. 코스닥시장본부는 공시 번복을 이유로 리퓨어유니맥스를 불성실공시법인에 지정할 예정이다.

최대주주 한컴MDS서 미래에프앤지로 변경

18일 금융감독원에 따르면 리퓨어유니맥스(옛 한컴유니맥스)는 지난 12일 최대주주가 미래에프앤지(27.65%)에서 라카이코리아(8.7%)로 변경됐다고 공시했다. 변경사유는 장내매도다.

미래에프앤지는 지난 5월 9일 기존 최대주주인 한컴MDS(086960)외 3인과 주식양수도계약을 체결하고 최대주주에 오른 지 두 달만에 자리를 내주게 됐다. 특히 미래에프앤지는 인수지분 전량을 담보로 제공했고, 주가가 하한가를 기록하며 반대매매에 따라 최대주주 지위를 잃게 된 것이다.

미래에프앤지는 지난 5월 인수한 지분 27.65%(543만3416주) 전량을 담보로 제공하고 골드산업대부에게서 140억원을 차입했다. 최초 담보제공기간은 6월 7일까지였고, 구두합의를 통해 7월 7일과 8월 7일로 2차례에 걸쳐 담보제공기간을 연장했다.

그러나 미래에프앤지가 맺은 담보제공계약의 담보권 실행조건을 보면 담보비율이 주가하락으로 반대매매 비율에 근접할 경우(주당 5000원) 채권자가 채무자에게 유선 통보후 추가 담보를 제공하지 않을 경우 채권자는 원리금에 해당하는 주식을 임의로 매도처분해도 이의제기가 불가능하다.

또 장중 하한가 도달시 반대매매 비율과 상관없이 일부 주식을 매도해 상환하기로 했고, 장중 주가가 마이너스 25%이상 하락시 일부 주식을 팔아 상환하기로 돼 있다.

그 결과 담보권자인 골드산업대부는 지난 8일 주당 4350원에 24만233주를, 9일엔 주당 3321원에 319만3183주를, 11일엔 100만주(주당 3167원)를 각각 장내매도했다. 세 차례 장내매도를 통해 골드산업대부가 회수한 금액은 148억1657만원 가량이고, 잔여주식 100만주(5.09%)도 가지고 있다.

바이오 투자 9영업일만에 철회…불성실공시법인 지정예고

리퓨어유니맥스는 지난 6월 28일 리퓨어생명과학에 대한 30억원 규모 유상증자를 결정했다. 취득 목적은 신규사업 진출에 따른 수익 다각화로 증자후 지분 5.63%(12만주)를 보유할 계획이었다.

그러나 돌연 지난 11일 리퓨어생명과학 유상증자 참여를 철회하는 공시를 냈다. 철회 사유는 △무분별한 언론보도와 △2024년부터 매출이 발생돼 그 전까지 900억원 가량의 연구개발(R&D) 비용 마련이 어렵기 때문이라고 밝혔다.

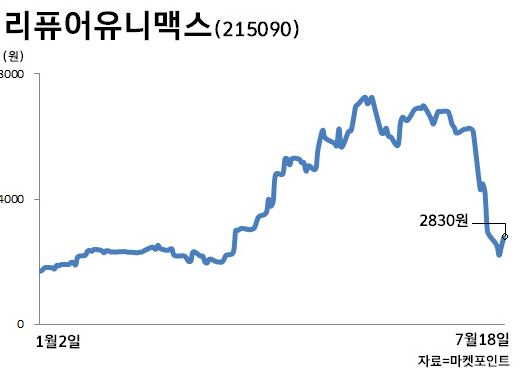

리퓨어유니맥스 주가는 지난 3월까지만 해도 최저 1370원, 최고 3070원에 그쳤다. 미래에프앤지의 주당 인수가액도 2750원 수준이다. 그러나 지난 4월부터 서서히 주가가 상승하기 시작해 5월 20일에는 7260원까지 치솟기도 했다.

지난 8일엔 하한가를 기록하는 등 약세를 보이다 17일엔 6거래일만에 반등하며, 전일대비 13.12%(290원) 오른 2500원에 거래를 마쳤다. 18일에도 전일대비 13.2%(330원) 오른 2830원을 기록했다.

한국거래소 코스닥시장본부는 리퓨어유니맥스의 공시번복에 대해 불성실공시법인 지정을 예고한 상태다. 7영업일 이내 이의신청서나 경위서를 제출하면, 10영업일 이내 공시위원회를 열어 불성실공시법인 지정여부와 벌점 부과 등을 결정하게 된다. 호재성 공시이후 최대주주의 대량 지분매각에 대해 거래소 측은 반대매매에 따른 불가피한 상황으로 파악하고 있다.

이와 관련 업계 관계자는 “최대주주가 직접 지분매각에 나선 게 아니라 담보권자가 담보권을 실행한 것”이라며 “무자본 M&A(자기자금없이 대출이나 차입으로 지분을 인수)여서 일어난 현상으로 보인다”고 말했다.

리퓨어생명과학에 대한 투자는 철회했지만, 지난 6월 임시주주총회에서 선임된 사내이사 5명 중 곽동훈, 김성훈, 김용상 등 3명은 리퓨어생명과학 출신이다.

티씨씨 등 3자배정 유상증자 참여할까

리퓨어유니맥스는 티씨씨와 오석재씨를 상대로 총 200억원 규모 사모 유상증자를 진행하고 있다. 유상증자 납입일은 8월 6일로 납입이 완료되면 최대주주는 라카이코리아에서 티씨씨 및 오석재씨(18.2%)로 변경될 전망이다. 다만 티씨씨와 오석재씨의 주당 매입단가는 4560원으로 결의 당시엔 기준주가대비 10% 할인 발행됐지만, 18일 종가(2830원)에 비해선 61.1%(1730원)나 높은 수준이다. 특히 이번 3자 배정 유상증자는 사모 발행으로 티씨씨와 오석재씨의 주식 438만5964주(18.2%)는 향후 1년간 보호예수돼 매각할 수 없다.

리퓨어유니맥스는 1999년 한컴계열로 설립돼 2005년부터 군수사업에 본격 진출했다. 2018년 3월 스팩합병을 통해 증시에 상장했고, 한컴MDS 등이 지분 61.57%를 보유한 최대주주였다. 지난 5월 미래에프앤지로 최대주주가 바뀐 이후 사명 변경, 대표이사 변경, 주주총회 소집 공고, 타법인 출자 및 철회 등 이슈가 끊이지 않고 있다. 지난해 매출 208억원, 영업이익 8억원에 당기순손실은 16억원이었다.

미래에프앤지는 하광 대표이사가 지분 90%를 가진 식자재 유통업체로 지난해 매출 187억3600만원, 당기순손실 22억1400만원을 기록했다. 현재 변경된 최대주주인 라카이코리아는 단순투자 목적으로 밝히며 최근 잇단 지분매각에 나선 상태다. 라카이코리아는 지난 5월 미래에프앤지가 리퓨어유니맥스 인수에 나설 때 미래에프앤지 컨소시엄에 포함됐던 5곳중 한 곳이다. 당시 컨소시엄에는 미래에프엔지(27.65%)와 라카이코리아(18.5%), 엘케이투자1호조합(7.4%), 케이머스(4.9%), 알패트론(0.05%) 등이 참여했다.

유진투자증권에 따르면 지난달 28일(6280원) 기준 2019년 주가수익비율(PER)은 224.2배로 국내 방산업체(한화에어로스페이스(012450), 현대로템(064350)) 평균 42.8배에 비해 5배 가까이 고평가된 수준이다. 박종선 유진투자증권 연구원은 당시 보고서에서 “최근 주가 상승은 리퓨어생명과학과 유니맥스의 바이오 신사업 진출 기대감이 반영된 것으로 판단된다”고 밝혔다.

리퓨어유니맥스는 오는 8월 9일 임시주주총회에서 정관 변경과 사내이사 선임을 진행할 예정이지만, 사내이사 후보는 현재까지 공개되지 않은 상태다.