|

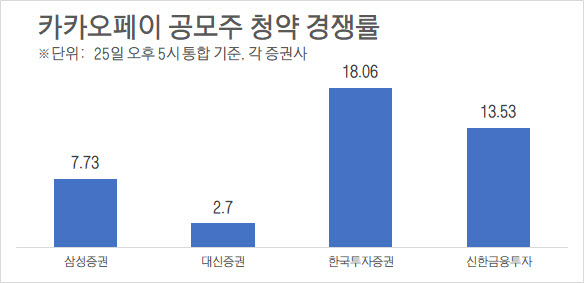

대표주관사로 가장 많은 물량(230만2084주)을 확보한 삼성증권의 경쟁률은 7.73대 1이다. 공동주관사(106만2500주)로 참여한 대신증권이 2.7대 1로 가장 낮았다. 인수단으로 참여한 △한국투자증권(70만8333주) 18.06대 1 △신한금융투자 13.53대 1 등을 기록 중이다.

카카오페이는 IPO 기업 가운데 처음으로 100% 균등배분을 채택했다. 최소 최대 청약단위는 20주로 청약증거금으로 90만원을 넣으면 청약 가능하다. 청약 둘째 날 관망수요가 따라붙으면서 균등배정수는 더 줄겠지만, 현재로서는 대신증권 14주, 삼성증권 7주, 한국투자증권 3주, 신한금융투자 4주를 기대할 수 있다.

앞서 카카오페이는 지난 20~21일 진행한 수요예측 결과 국내외 기관 1545곳이 참여해 1518조원의 주문을 넣었다. 경쟁률은 1714대 1을 기록했다. 참여 기관 대부분이 희망 공모가격(6만~9만원) 상단 이상으로 주문을 넣었다. 일정 기간 주식을 팔지 않겠다고 확약을 건 기관만 976곳으로 확약 비중만 70.44%에 이른다. 이 중 외국인 확약 비중은 6.63%로 상대적으로 낮다.

공모가는 희망밴드(6만~9만원) 최상단인 9만원으로 확정했다. 전체 공모 규모는 1조5300억원으로 공모가 기준 시가총액은 11조7330억원으로 예상된다.

최관순 SK증권 연구원은 “최근 3년 연평균 매출액 성장률이 102.2%이고 카카오 계열사와의 시너지 발생 가능성, 비즈니스 확장성 등을 고려한다면 카카오뱅크와 같이 전통적인 밸류에이션 지표보다는 향후 성장 잠재력에 주목해야 한다”고 강조했다.

김동희 메리츠증권 연구원은 “올해 카카오페이 거래액 규모가 99조2000억원으로 48.4% 성장했다”며 “기업가치를 14조4000억원으로 추정한다. 적정주가의 경우 11만원으로 제시한다”고 설명했다.

한편 카카오페이 일반 청약은 26일 오후 4시까지 진행되며, 같은 달 28일 환불과 납입 절차를 거쳐 11월 3일 코스피 시장에 상장할 예정이다.

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)