|

현재 ‘AA+ 부정적’인 롯데쇼핑 신용등급이 하향 조정될 경우 롯데카드의 도미노 등급 하향은 불가피할 전망이다. 호텔롯데의 기업공개(IPO)는 면세사업 실적 회복이 가시화되고, 밸류에이션이 회복된 이후에 추진할 것으로 예상된다.

5일 한국신용평가는 롯데그룹 신용평가 크레딧 이슈점검 세미나에서 “롯데쇼핑의 실적과 지배구조 변경이 롯데그룹의 신용도를 좌우할 것”이라며 이같이 밝혔다.

롯데쇼핑 등급 강등시 롯데카드 등급 하향 ‘불가피’

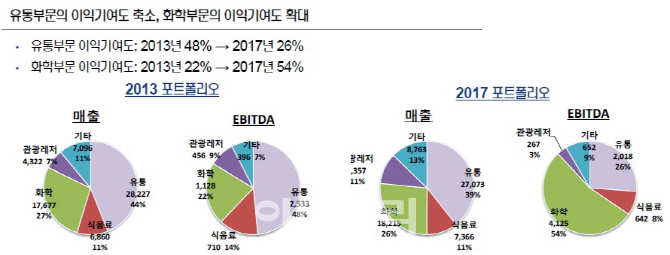

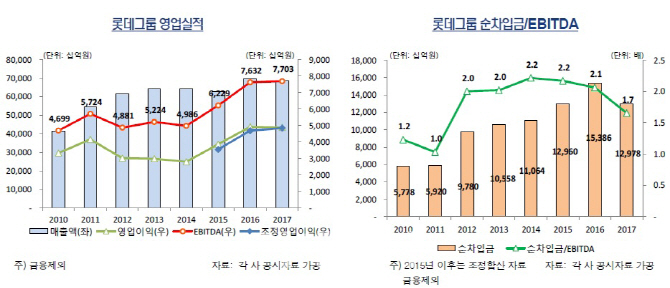

한신평에 따르면 2013년기준 롯데그룹의 법인세·이자·감가상각비차감전영업익(EBITDA)은 유통부문이 48%로 가장 높았고, 화학 22%, 식음료 14%, 관광레저 9% 순이었다. 하지만 지난해 기준 이익기여도는 화학이 54%로 2배이상 높아졌고, 유통은 26%로 20%포인트 이상 쪼그라들었다.

정혁진 한신평 연구위원은 “유통부문 부진을 화학부문이 상쇄하면서 그룹 차입금 커버리지 지표는 개선되고 있다”며 “실제 2016년말 이후 유통, 식음료, 관광레저 주력사의 신용등급 또는 등급전망이 하향조정됐고, 화학주력사 신용등급 전망은 상향됐다”고 설명했다.

롯데쇼핑은 대형마트가 살아날 수 있느냐가 실적개선의 관건이지만, 현재로서 가시적 실적 개선이 어려울 것이란 전망이다.

정 연구위원은 “올 상반기엔 기저효과가 나타나며 수익성이 좋아졌어야 하는데 2017년 상반기보다 더 안 좋아졌다”며 “이는 후발주자로서 대형마트, 슈퍼 부문이 안 좋았기 때문”이라고 설명했다. 롯데마트의 경우 후발주자로서 점포포맷(창고형 점포 5개 불과)이나 입지가 경쟁사에 비해 떨어져 기존점 성장률도 떨어졌다는 것이다. 그는 “2분기 어닝쇼크를 감안하면 올해 실적이 2017년보다 소폭 저하될 수 있다”며 “분기별 실적을 리뷰해 신용도를 판단할 것”이라고 밝혔다.

만약 롯데쇼핑의 신용등급이 떨어질 경우 △롯데지주의 신용도 저하(현재 등급없음)를 초래하고, 이는 △롯데지주 신용도 연계 계열사 회사채 1조 7000억원 규모의 신용도 하락과 △롯데카드(현재 AA-) 신용도 하락을 가져올 것으로 보인다.

다만 롯데쇼핑이 13조 7000억원에 달하는 자산매각 등에 나설 경우 등급 하향 압력은 다소 완화될 전망이다.

|

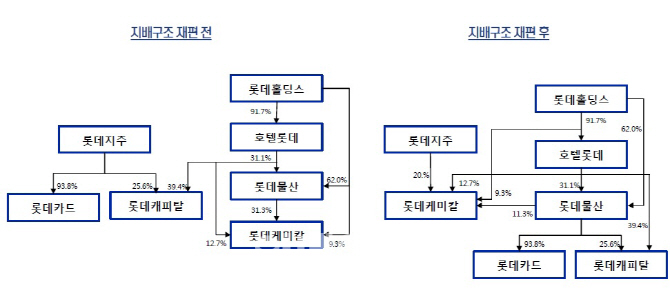

이처럼 쉽게 회복되기 어려운 롯데쇼핑 실적 부진에 그룹내 유통 비중이 급감한 만큼 롯데지주로서는 롯데케미칼을 자회사로 편입해 모멘텀 확보에 나설 수 있다는 분석이다. 특히 대주주 지분이 낮은 롯데그룹에서 금융계열사 지분 정리(금산분리)와 롯데케미칼 및 호텔롯데의 지주내 자회사 편입이 예상된다.

롯데지주가 보유한 롯데카드(93.8%), 롯데캐피탈(25.6%) 지분 2조3000억원을 활용해 지주사 행위요건을 충족하는 선(최대주주 20%, 2조4000억원)에서 롯데물산이 가지고 있는 롯데케미칼 지분과 교환할 가능성이 있다. 현재 롯데케미칼 최대주주는 롯데물산으로 지분 31.3%를 보유중이다.

이 경우 롯데지주는 ‘AA+안정적’ 등급을 보유한 롯데케미칼을 자회사로 편입, 포트폴리오 분산 효과가 개선돼 신용도상 긍정적일 것으로 예상된다. 호텔롯데를 제외한 그룹내 주력사가 지주체제에 편입된다. 반면 롯데지주 밖으로 매각되는 롯데카드엔 지원가능성이 약화될 전망이다.

호텔롯데의 경우 인천공항점 철수 효과, 소공점 위주 면세사업 호조로 2019년 실적부터 2016년이전 수준을 회복할 것으로 보인다. 부진한 중국인 단체 관광객 수요 회복과 추가적인 시내 면세점 2곳(7월 신세계 강남센트럴시티점, 11월 현대백화점 삼성 무역센터점) 등장에 따른 고객유치비용 부담이 주요 모니터링 요인이다.

정 연구위원은 “일본계 지분율 약화, 경영투명성 제고를 위한 호텔롯데의 IPO 유인이 여전하다”면서도 “수익성 회복에도 불구하고 IPO시점은 불확실하다”고 판단했다.

2016년 IPO추진 당시 면세부문 영업가치(EBITDA·5369억원)를 22배이상 산정했지만, 지난해 호텔롯데의 면세부문 영업가치는 767억원에 그치고 있다. 현재 호텔신라의 EV/EBITDA 역시 14배에 불과해 면세부문 영업가치가 회복된 이후에나 IPO를 추진할 것으로 예상된다.

|