11일 M&A업계에 따르면 지난 9~10일 실시한 250억원 규모의 금호에이치티 BW 일반공모 청약에 1조7813억원의 자금이 몰렸다. 최종 청약 경쟁률은 74.25대 1이다. 만기이자율은 3%다. 채권 발행 주관은 이베스트투자증권이 맡았다.

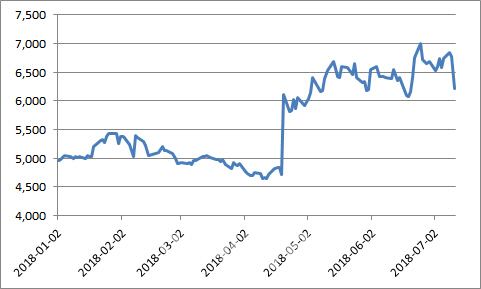

청약 첫날 이 같은 흥행은 감지되지 않았다. 경쟁률은 0.08대 1로 청약 규모가 20억원에 그쳤다. 하지만 10일 오전 5대 1을 넘어섰고, 오후 3시께 44대 1로을 기록하며 1조원이 넘는 자금이 단기에 몰렸다. 최종 청약 경쟁률은 74.25대 1로 마감하며 총 1조8000여억원의 자금이 몰렸다. 이번에 모집한 BW를 주식으로 따지면 전체의 29.29%에 해당된다.

|

시장에서는 앞서 금호전기 계열사였던 루미마이크로도 BW를 발행을 결정(3월 2일)한 다음 경영권 매각 수순(4월 20일)을 밟은 만큼 금호에이치티도 비슷한 절차를 밟을 것이라는 전망이 나온다.

이번 매각설은 금호전기가 처한 상황과도 관련이 있다. 금융감독원에 따르면 금호전기는 올해 3월말 기준으로 비상장계열사 금호에이엠티에 약 709억원 가량의 채무보증을 한 상태다. 하지만 금호에이엠티는 현재 워크아웃(기업개선작업)에 들어간 상태로 금호전기가 계열사 매각을 통해서라도 이를 변제해야한다는 설명이다.

업계 한 관계자는 “금호에이치티는 매년 영업이익을 꾸준히 내는 곳으로 M&A업계에서는 인수하기 좋은 기업으로 거론돼 왔다”며 “M&A설이 아니고서야 1조8000억원이 몰린 이유를 설명할 수 없다”고 밝혔다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)